L’applicazione del regime forfettario di cui alla Legge n. 190/14 (modificato dalla Legge n. 208/15 e ss.mm.) per i lavoratori autonomi in attività comporta, obbligatoriamente, la rettifica della detrazione Iva. Questo, è quanto prevede l’articolo 19-bis 2) del DPR n. 633/72. Ai fini Iva il passaggio al regime forfettario comporta la rettifica della detrazione operata sugli acquisti negli anni precedenti.

Come ogni anno volgendo al termine il periodo di imposta imprenditori e professionisti si trovano di fronte a valutazioni importanti da fare per il futuro. Sotto il profilo fiscale è opportuno andare ad analizzare la propria situazione specifica, in relazione:

- Ai risultati reddituali ottenuti nell’anno, ed a quelli che si prevede di raggiungere nel periodo di imposta successivo;

- Alle eventuali possibilità di passaggi da un regime fiscale ad un altro, nel caso la valutazione è legata al passaggio dal regime della contabilità semplificata al regime forfettario.

Ad oggi, infatti, il regime forfettario rappresenta il regime fiscale di vantaggio migliore per i contribuenti che possono verificare i requisiti di accesso e di permanenza. Se desideri approfondire questi requisiti ti lascio a questo contributo dedicato: “Regime forfettario: requisiti e vantaggi“. Si tratta di requisiti che possono permettere ad ampia platea di contribuenti di potervi accedere. Per questo motivo, in queste settimane, molti contribuenti stanno facendo riflessioni importanti sul proprio futuro.

L’opportunità di utilizzare il regime forfettario, infatti, oltre a permettere una tassazione diretta inferiore rispetto all’IRPEF, consente una più semplice gestione degli adempimenti fiscali (non vi sono obblighi legati all’IRAP, alle ritenute di acconto e agli ISA). Su questo aspetto è opportuno effettuare anche valutazioni importanti di natura fiscale, particolare, in merito alla necessaria rettifica della detrazione Iva da effettuare. Andiamo ad analizzare, insieme, di cosa si tratta e chi può esserne penalizzato.

Indice degli Argomenti

- Rettifica Iva in dichiarazione per l’adesione al regime forfettario

- Passaggio al regime forfettario e necessità di rettifica della detrazione Iva

- L’indicazione in dichiarazione Iva

- Conseguenze in caso di fuoriuscita dal regime forfettario

- Valutazioni di convenzione aspetti critici e considerazioni conclusive

Rettifica Iva in dichiarazione per l’adesione al regime forfettario

Ricordiamo che il regime forfettario è un regime naturale applicabile di default a tutti i soggetti passivi, anche già in attività, che rientrano nei requisiti di accesso. La rettifica della detrazione deve essere operata nella dichiarazione Iva relativa all’ultimo anno di applicazione delle regole ordinarie. Il versamento dell’eventuale imposta a debito deve essere versato in unica soluzione. Questo significa che i soggetti che esercitavano attività di impresa, arti o professioni già nel corso dell’anno “n” e che, in virtù dell’esistenza dei requisiti di accesso, sono entrati automaticamente nel regime forfettario a partire dal primo gennaio “n+1”. Questi soggetti sono tenuti a rettificare la detrazione dell’Iva già nella dichiarazione relativa all’anno “n”.

Regime forfettario applicabile senza opzione

In questo senso, appare utile ricordare che, il regime forfettario è un regime fiscale naturale e deve essere applicato direttamente dai soggetti che rispettano i requisiti richiesti dalla normativa, per l’accesso o la permanenza nel regime, senza la necessita di effettuare alcuna scelta espressa. Il passaggio al regime forfettario, quindi, può essere effettuato tramite scelta concludente, sempre nel rispetto dei requisiti previsti dalla norma.

Passaggio al regime forfettario e necessità di rettifica della detrazione Iva

L’accessibilità al regime forfettario può essere condizionata al rispetto del limite di ricavi/compensi fino alla soglia massima prevista ed all’assenza delle cause ostative. Il passaggio da un diverso regime al regime forfettario è condizionata anche dal costo vivo che il passaggio a tale regime può comportare. Mi riferisco ai costi legati all’obbligo di effettuare la rettifica della detrazione Iva. Tale adempimento è previsto dall’articolo 1, comma 61, della Legge n. 190/14. In particolare, si tratta di una procedura legata alla rettifica dell’Iva portata in detrazione su:

- Beni e servizi non ancora ceduti o utilizzati;

- Beni ammortizzabili.

Di fatto, quindi, il contribuente che effettua il passaggio al regime forfettario è chiamato a riversare l’Iva che si è detratto sui beni e servizi non ancora ceduti o utilizzati e quella relativa all’acquisto di beni ammortizzabili. Si tratta, quindi, di un costo vivo che deve essere valutato e ponderato al momento in cui si decide di effettuare questa variazione da un regime fiscale (contabilità semplificata) ad un altro (regime forfettario).

Detrazione Iva per beni e servizi non ancora ceduti o utilizzati

L’Iva relativa a beni e servizi non ancora ceduti o non ancora utilizzati deve essere rettificata in un’unica soluzione, senza attendere il materiale impiego degli stessi. Proviamo ad effettuare un semplice esempio pratico utile a capire meglio questa casistica.

| Esempio per beni non ancora ceduti o utilizzati |

|---|

| Ipotizziamo un imprenditore individuale che, al 31 dicembre dell’anno “n“, abbia merci in rimanenza per 50.000 euro, per le quali ha detratto interamente l’Iva (11.000 euro). In funzione dell’accesso al regime forfetario dal periodo di imposta “n+1“, Alfa deve modificare l’imposta detratta sull’acquisto delle merci (non ancora vendute). Per farlo deve essere riversata l’Iva interamente detratta a suo tempo, attraverso la modifica della detrazione da effettuare con la presentazione della dichiarazione Iva. |

Si tratta, quindi, di una fattispecie che va a penalizzare soprattutto le imprese commerciali, che operano con magazzino, e che al termine dell’esercizio si trovano con delle rimanenze di beni. Deve essere evidenziato che l’obbligo di effettuare la rettifica della detrazione permane in capo agli esercenti attività d’impresa in regime di contabilità semplificata. Questo ancorché, nell’ambito del regime di cassa, le rimanenze non assumano più rilevanza reddituale. La disciplina del regime di cassa, infatti, ha effetto esclusivamente ai fini della determinazione del reddito d’impresa, restando invariato il profilo Iva. Tale regime, per mutamenti del regime fiscale, fa comunque riferimento “ai beni ed ai servizi non ancora ceduti o non ancora utilizzati” ex articolo 19-bis2 comma 3 del DPR n. 633/72.

Tabella: detrazione Iva per beni non ceduti o non ancora utilizzati

| Tipologia di beni | Rettifica della detrazione IVA |

|---|---|

| < 516.46 € | NO |

| AMM.TO > 25% | NO |

| Rimanenze di magazzino | SI |

| Beni strumentali (anche immateriali) acquistati dopo il 1° gennaio 2015 | SI |

| Beni Immobili acquistati dopo il 1° gennaio 2010 | SI |

Detrazione Iva per i beni strumentali

Per i beni ammortizzabili, compresi quelli immateriali, l’Iva detratta all’atto dell’acquisto è rettificabile solo nel caso in cui non siano ancora trascorsi:

- Cinque anni (l’anno di entrata in funzione e i quattro successivi), per i beni diversi dai fabbricati o loro porzioni;

- Dieci anni (l’anno di entrata in funzione e i nove successivi), per i fabbricati o loro porzioni.

Non si considerano ammortizzabili i beni di costo unitario non superiore a 516,46 euro e quelli il cui coefficiente di ammortamento stabilito ai fini delle imposte sul reddito è superiore al 25%. Comma 5 dell’articolo 19-bis2 del DPR n. 633/72. Rispetto a tali beni la rettifica della detrazione resta comunque dovuta nella misura in cui i medesimi non siano ancora entrati in funzione al momento del passaggio al regime agevolato. Ossia non siano state ancora eseguite le deduzioni integrali o delle relative quote di ammortamento. Sul punto, vedasi il chiarimento reso dalla Circolare n. 7/E/2008 Agenzia delle Entrate § 2.8, quesito m), con riferimento al previgente regime dei contribuenti minimi. Proviamo anche in questo caso a fare un esempio pratico per capire meglio.

| Esempio di applicazione per beni strumentali |

|---|

| Ipotizziamo un imprenditore individuale che abbia acquistato (e contestualmente iniziato a utilizzare) il bene strumentale A, nell’anno “n”, per 5.000 euro (con Iva al 22% interamente detratta) e il bene strumentale B, nell’anno “n+2”, per 7.200 euro (con Iva al 22% interamente detratta). In funzione dell’accesso al regime forfetario dall’anno “n+4”, la modifica dell’imposta a suo tempo detratta ammonta complessivamente a 1.170,40 euro, derivanti dalla sommatoria del quinto residuo per il bene A (1.100 x 1/5=220) e dei tre quinti residui per il bene B (1.584 x 3/5=950,4). Nel caso esemplificato, quindi, per accedere al regime forfetario dall’anno “n+4”, l’impresa Alfa dovrebbe restituire complessivamente 12.170,40 euro di Iva. |

Tabella di riepilogo: detrazione Iva per beni strumentali

| Tipologia di bene | Condizione per la rettifica della detrazione IVA |

|---|---|

| Beni ammortizzabili materiali | Se non sono passati più di 4 anni |

| Beni ammortizzabili immateriali | Se non sono passati più di 4 anni |

| Beni immobili ed aree fabbricabili | Se non sono passati più di 10 anni |

L’indicazione in dichiarazione Iva

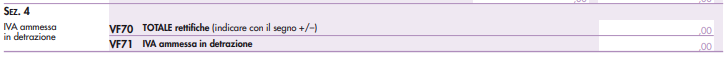

Dal punto di vista operativo, la rettifica della detrazione deve essere effettuata nella dichiarazione Iva dell’ultimo anno di applicazione delle regole ordinarie (vedasi anche comma 9 dell’art. 19-bis2 del DPR n. 633/72). Ipotizzando l’accesso al regime forfetario dall’anno “n”, il riferimento è alla dichiarazione IVA relativa all’anno “n-1” (ultimo anno di applicazione del regime ordinario). La modifica della detrazione per l’applicazione del regime forfettario deve esser eseguita nella dichiarazione Iva dell’ultimo anno di applicazione delle regole ordinarie (contabilità semplificata). Il rigo da utilizzare è il VF70 del modello di dichiarazione Iva come riportato nell’immagine seguente.

Secondo quanto indicato nella Circolare n. 73/E/2007, ai fini della rettifica deve essere predisposta un’apposita documentazione nella quale devono essere riportate, per categorie omogenee, la quantità e i valori dei beni strumentali utilizzati secondo le modalità illustrate nella Circolare n. 328/E/97. Tale prospetto di riepilogo deve essere conservato per tutto il periodo di accertamento (31 dicembre del quinto anno successivo a quello di presentazione della dichiarazione Iva), per esporlo in caso di verifiche da parte dell’Amministrazione finanziaria. In caso di mancanza di documentazione di supporto il valore indicato in dichiarazione Iva potrebbe essere disconosciuto.

Credito Iva nel passaggio al regime forfettario

Per quanto riguarda il credito che potrebbe emergere dalla dichiarazione Iva, indipendentemente dal fatto che sia frutto di un acconto versato in misura superiore all’effettiva esigenza liquidatoria o che nell’ultimo periodo ci sia stata maggiore Iva detraibile rispetto a quella a debito, questo non va sicuramente perduto. Sul punto deve essere tenuto presente quanto chiarito dal comma 63 dell’art. 1 della Legge n. 190/2014:

| Art. 1, co. 63 L. 190/14 |

|---|

| “l’eccedenza detraibile emergente dalla dichiarazione presentata dai contribuenti che applicano il regime forfetario, relativa all’ultimo anno in cui l’imposta sul valore aggiunto è applicata nei modi ordinari, può essere chiesta a rimborso ovvero può essere utilizzata in compensazione ai sensi dell’articolo 17 del decreto legislativo 9 luglio 1997, n. 241, e successive modificazioni” |

La possibilità di recuperare il credito Iva a è stata oggetto di chiarimenti dell’Agenzia delle Entrate. Pertanto, tale credito potrà:

- Essere richiesto a rimborso nella dichiarazione Iva;

- Chiedere l’utilizzo in compensazione orizzontale del credito.

Di fatto, quindi, l’emersione di credito Iva nell’anno precedente a quello di passaggio al forfettario non crea problematiche per l’imprenditore che potrà scegliere liberamente, in base alla sua convenienza, se chiedere il rimborso oppure utilizzare il credito in compensazione verticale con altre imposte (es. l’imposta sostitutiva legata al regime forfettario).

Conseguenze in caso di fuoriuscita dal regime forfettario

Analoga procedura di rettifica della detrazione dell’Iva, questa volta di senso contrario (quindi a favore del lavoratore autonomo), deve essere effettuata quando si esce dal regime forfettario e si passa a quello ordinario. Anche in questo caso l’operazione deve essere inserita nella prima dichiarazione Iva utile di applicazione delle regole ordinarie. In questo caso, al contrario del precedente, all’atto del passaggio dal regime forfettario a quello ordinario, è possibile recuperare l’Iva non detratta sulle merci e materie prime acquistate mentre il contribuente stava applicando il regime forfettario. Naturalmente, il riferimento riguarda le merci che si trovano ancora in rimanenza (del forfettario) al 31 dicembre dell’anno precedente al passaggio al regime ordinario. Oppure, in caso di acquisto di beni strumentali ammortizzabili, è possibile recuperare parte dell’Iva non detratta, in ragione di tanti quinti quanti sono gli anni mancanti al compimento del quinquennio.

I passaggi visti in precedenza a livello di dichiarazione Iva sono identici anche in questa casistica con la necessità di predisporre un prospetto extracontabile di rendicontazione e riepilogo dell’Iva non detratta al momento dell’acquisto che, in questa sede viene rettificata a favore del contribuente. Sul punto vedasi i chiarimenti forniti dalla Circolare n. 32/E/2023 dell’Agenzia delle Entrate.

Per approfondire: Forfettario e superamento dei limiti di fatturato: conseguenze.

Valutazioni di convenzione aspetti critici e considerazioni conclusive

L’aspetto critico che potrebbe ostacolare l’accesso al regime riguarda proprio il versamento dell’importo a debito. Importo che deve essere operato in un’unica soluzione entro il termine di versamento del saldo Iva relativo all’anno precedente. Pertanto, per i soggetti che accedono al regime forfetario dal 2025, l’Iva oggetto di modifica deve essere versata in unica soluzione entro il prossimo 16 marzo 2025. Per questa ragione, è stata sollecitata da più parti l’introduzione, di una disposizione che consenta il versamento dilazionato dell’imposta dovuta. Questo analogamente a quanto già previsto per il regime di vantaggio (in cui il pagamento poteva avvenire in cinque rate annuali di pari importo, senza interessi).

Se stai pensando di effettuare il passaggio dal regime di contabilità semplificata al regime forfettario, devi prestare attenzione. Se hai rimanenze di magazzino o valori di beni strumentali non ammortizzati sei tenuto alla modifica della detrazione. Necessariamente devi simulare questo calcolo per capire quanta Iva dovrai versare il prossimo 16 marzo. In relazione anche a questo aspetto, infatti, deve essere valutata l’eventuale convenienza di un passaggio di regime contabile. Per questo motivo è di fondamentale importanza che tu possa affidarti ad un dottore Commercialista esperto.

Il passaggio al regime forfettario o la sua fuoriuscita hanno delle conseguenze importanti per i contribuenti. In particolare, infatti, professionisti ed imprese possono trovarsi nella situazione di dover modificare la detrazione dell’IVA. Chi entra nel forfettario dovrà modificare l’IVA detratta nell’anno precedente per le rimanenze di magazzino ed i beni materiali ed immateriali non ancora ammortizzati. Allo stesso modo la fuoriuscita dal forfettario comporta la possibilità di detrarsi l’IVA su rimanenze e beni ammortizzabili. Occorre prestare la dovuta attenzione a questi adempimenti onde evitare di commettere errori.

Consulenza fiscale online|Fiscomania.com

Se cerchi un commercialista preparato compila il form di contatto sottostante e sarai ricontattato nel più breve tempo per una consulenza fiscale online con il dott. Federico Migliorini.