Uno dei più piccoli stati d’Europa (terzo stato indipendente più piccolo), conosciuto per l’elevata qualità della vita, San Marino oggi è uno stato molto attraente per avviare una nuova impresa ed anche per i pensionati che decidono di ivi trasferirvi residenza. Con la sua residenza atipica ha l’obiettivo di attrarre 500 nuovi pensionati all’anno.

Sotto il profilo tributario a San Marino troviamo sia l’imposizione diretta che quella indiretta. L’imposta generale sul reddito (IGR), colpisce sia le persone fisiche, sia quelle giuridiche. Per quanto riguarda le imposte indirette non si applica l’Iva, ma un’imposta monofase sulle importazioni.

Per quanto riguarda i rapporti con l’Italia, il Paese non rientra tra quelli non collaborativi (è white list), e quindi non operano le presunzioni di residenza ex art. 2, co. 2-bis del TUIR. Si tratta di un Paese che presenta numerosi accordi di compliance, come:

- Convenzioni contro le doppie imposizioni (DTA);

- Accordi sullo scambio di informazioni in materia fiscale (TIEA).

Indice degli argomenti

- Possibilità di ottenere residenza a San Marino

- San Marino: la residenza per atipica per pensionati | Legge 223/2020

- La presentazione della domanda di residenza atipica pensionati

- Durata e risoluzione

- Per chi è vantaggiosa la residenza atipica per pensionati a San Marino

- Consulenza pensionati Italiani a San Marino

Possibilità di ottenere residenza a San Marino

I soggetti che intendono trasferirsi nel Paese hanno a disposizione diverse ipotesi di residenza che il legislatore sammarinese ha previsto. In particolare, possiamo individuare le seguenti:

- Residenza per motivi economici – Legge n. 115/2017;

- Residenza semplificata – Legge n. 71/2013;

- Residenza ordinaria – Legge n. 118/2010;

- Residenza elettiva – Legge n. 94/2017;

- Residenza a regime fiscale agevolato – Legge n. 223/2020;

- Residenza per atipica per pensionati – Legge n. 223/2020.

Proprio di quest’ultima, la residenza atipica per pensionati ci andiamo ad occupare in dettaglio in questo articolo. Con questo regime, di fatto, anche San Marino rientra tra gli stati che offrono regimi di favore per pensionati, come l’Italia, la Grecia, il Portogallo, la Tunisia, la Bulgaria, etc.

San Marino: la residenza per atipica per pensionati | Legge 223/2020

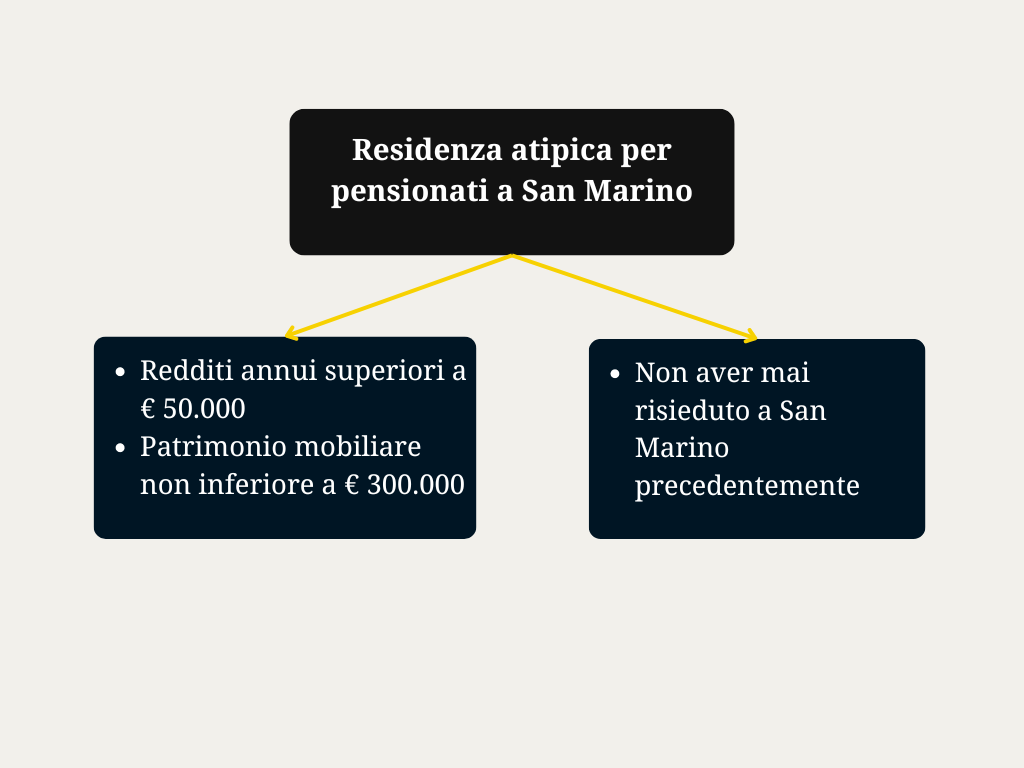

La residenza atipica a San Marino per pensionati riguarda i soggetti provenienti da paesi UE, Svizzera o da quelli individuati da regolamento del Congresso di Stato, nel caso in cui vadano a soddisfare le condizioni previsti dall’art. 17, co. 1 e 2 della Legge n. 118/2010. In particolare, coloro che godono di un trattamento pensionistico e non producono redditi sul territorio sammarinese, possono richiedere la residenza nella Repubblica di San Marino a condizione che:

- Godano di redditi annui superiori a 50.000,00 euro o posseggano un patrimonio mobiliare non inferiore ad 300.000,00 euro di cui almeno 1/3 dovrà essere trasferito in una banca sammarinese per essere investito in strumenti finanziari o titoli di Stato;

- Non abbiano mai risieduto in San Marino precedentemente.

La tassazione dei redditi da pensione di fonte estera

Relativamente ai redditi da pensione è dovuta un’imposta pari al 6% sia nel caso esista, tra il paese d’origine e San Marino, un trattato contro le doppie imposizioni, sia in quello per cui il paese d’origine operi una ritenuta alla fonte. Nel caso in cui il pensionato abbia ricoperto il ruolo di dirigente o funzionario di un organismo internazionale ed abbia un reddito non inferiore a 100.000 euro annui, l’imposta dovuta è pari al 3%.

L’imposta sostitutiva sul reddito da pensione deve essere versata dal contribuente, in unica soluzione, entro la scadenza prevista per il versamento del saldo delle imposte sui redditi. Questa normativa, legata alla residenza atipica per pensionati ha una validità di 10 anni. Per l’accertamento, la riscossione, il contenzioso e le sanzioni si applicano, in quanto compatibili, le disposizioni previste per l’imposta generale sui redditi delle persone fisiche. L’imposta sostitutiva non è deducibile da nessun’altra imposta o contributo.

Il diritto erariale per avanzare la richiesta è di euro 1.000,00 e il richiedente ha l’onere di dimostrare di essere economicamente autosufficiente, anche nei riguardi dei familiari conviventi, nonché di poter godere di una abitazione nel territorio di San Marino in locazione o in proprietà.

La presentazione della domanda di residenza atipica pensionati

Il richiedente la residenza atipica pensionati deve depositare apposita domanda al Dipartimento Affari Esteri e corrispondere un diritto erariale di istruzione pratica, che assorbe tutte le imposte di bollo e i diritti d’ufficio, dell’importo di euro 1.000,00 da incassare su pertinente capitolo di bilancio di competenza dell’Ufficio del Registro e Conservatoria. Alla domanda, oltre alla ricevuta del pagamento, devono essere allegati:

- Copia di documento valido per l’espatrio, firmata e dichiarata autentica dal pubblico ufficiale che riceve la domanda;

- Contratto preliminare o promessa di acquisto di fabbricati o contratto preliminare di affitto sottoposto alla condizione sospensiva della concessione della residenza;

- Certificato di residenza, certificato penale generale, certificato dei carichi penali pendenti o documenti equivalenti (per i paesi in cui lo stesso esiste);

- Dichiarazione sostitutiva di atto di notorietà, resa al pubblico ufficiale che riceve la domanda, circa le cittadinanze possedute, i luoghi di residenza degli ultimi 5 anni, l’assenza di condanne penali, l’assenza di carichi penali pendenti a suo carico e di regolare adempimento degli obblighi fiscali in qualunque paese;

- Documentazione atta a dimostrare che il richiedente ed i famigliari che intendessero trasferire la residenza in Repubblica abbiano risorse sufficienti per il proprio mantenimento;

- Documentazione atta a dimostrare che il richiedente abbia aperto un rapporto di conto corrente con un Istituto di Credito della Repubblica di San Marino.

La documentazione viene inoltrata allo Stato Civile ai fini dell’iscrizione nella popolazione residente e vengono avviati i controlli relativi alla documentazione prodotta. Possono essere concesse al massimo n. 500 residenze su base annua.

Domanda di estensione

È facoltà del richiedente fare domanda di estensione della residenza ai soggetti di cui all’articolo 16 comma 3 bis della Legge n. 118/2010, ovvero:

- Coniuge non legalmente separato e per il quale non siano in corso le procedure di separazione, scioglimento o cessazione degli effetti civili o annullamento del matrimonio;

- Figlio di età non superiore a 25 anni legittimo, naturale riconosciuto o adottivo, che risulti a suo carico, purché non sia coniugato o convivente more uxorio e, nel caso di minori, a condizione che l’altro genitore, qualora sia noto e in vita, abbia prestato il suo consenso ovvero tale consenso sia autorizzato dal provvedimento dell’autorità giudiziaria;

- Figlio legittimo, naturale o adottivo, che risulti a suo carico, qualora non sia in grado di provvedere al proprio sostentamento a causa di disabilità.

La domanda di residenza verrà valutata entro 60 giorni dalla presentazione. La decisione non è sindacabile in alcun caso. Chi beneficia di tale residenza non può essere assunto come dipendente nel settore pubblico e deve munirsi di assicurazione sanitaria.

Durata e risoluzione

Il regime fiscale agevolato di residenza atipica è concesso per un periodo di dieci anni consecutivi ed è rinnovabile. Gli effetti del regime fiscale agevolato cessano nell’ipotesi di omesso o parziale versamento dell’imposta sostitutiva. Sono fatti salvi gli effetti prodotti nei periodi d’imposta precedenti. La revoca o la decadenza dal regime fiscale precludono l’esercizio di una nuova richiesta di residenza atipica.

Trascorsi dieci anni dall’iscrizione nel registro della popolazione residente, la residenza atipica pensionati si intende consolidata e pertanto cessano i divieti, obblighi e vincoli previsti dal presente, per lo straniero e per i soggetti di cui si è richiesto il ricongiungimento e si applicano le norme generali in materia di residenza, nonché le disposizioni di cui ai commi 3-bis, 3-ter e 3-quater dell’articolo 16 della Legge n. 118 del 2010. I divieti, obblighi e vincoli previsti dal presente articolo cessano altresì per lo straniero che rinunci alla residenza atipica pensionati.

Per chi è vantaggiosa la residenza atipica per pensionati a San Marino

La residenza atipica per pensionati è un’opportunità importante. Tuttavia, deve essere attentamente valutata. In primo luogo, la Convenzione tra la Repubblica di San Marino e la Repubblica Italiana per evitare le doppie imposizioni, firmata a Roma il 13 giugno 2012 ed entrata in vigore nell’anno 2014 prevede due diverse modalità di tassazione dei redditi da pensione:

- Pensioni pubbliche (art. 19, co. 2): tassazione del reddito nello Stato ove è stata svolta l’attività nel settore pubblico. Di fatto, quindi, gli ex dipendenti pubblici, percettori di pensione, continuano a scontare le imposte in Italia sommandosi a quelle dovute al fisco sammarinese;

- Pensioni private (art. 18): tassazione del reddito nello Stato ove è situata la residenza fiscale del lavoratore. Di fatto, quindi, i dipendenti del settore privato hanno la possibilità di ottenere l’esenzione da tassazione italiana per ottenere la tassazione solo nello stato sammarinese.

L’aspetto da evidenziare è che le norme sopra richiamate non dialogano fra loro. In buona sostanza, l’incentivo fiscale rivolto ai pensionati italiani (ma analogo discorso vale per tutti i pensionati immigrati da paesi con sui sono in essere convenzioni contro le doppie imposizioni sul modello OCSE) finisce per essere vantaggioso esclusivamente nei confronti dei pensionati ex dipendenti del settore privato o dei lavoratori autonomi in pensione.

Pertanto, è evidente che tale aspetto fiscale potrebbe rappresentare un deterrente per un ex dipendente pubblico, oggi pensionato, che intenda trasferirsi in un Paese a fiscalità agevolata. Per operare una valutazione globale della convenienza (o meno) del fisco sammarinese occorre, tuttavia, tenere in considerazione anche le altre norme fiscali di maggior favore rispetto a quelle italiane (investimenti mobiliari) come, ad esempio, la minor tassazione dei redditi da investimento o sui dividendi, posto che a San Marino si prevede una aliquota massima dell’8%.

Residenza atipica a San Marino: gli accertamenti sui pensionati italiani

Una volta effettuate le valutazioni di ordine fiscale legate alla tassazione dei redditi del pensionato è anche opportuno tenere in considerazione le possibili problematiche legate allo spostamento della residenza fiscale in un Paese come San Marino, di fatto legato all’Italia. Infatti, può risultare sicuramente più complessa la dimostrazione dell’effettivo radicamento nel paese del pensionato, specialmente se vengono lasciati importanti elementi di collegamento con l’Italia, come la presenza del coniuge in Italia, la disponibilità di beni immobili, il possesso di beni mobili registrati (auto, moto, etc), o ancora il fatto di lasciare la maggior parte del proprio patrimonio in Italia.

Inoltre, è opportuno valutare anche i periodi di tempo che verranno trascorsi in Italia e tutti i possibili legami con l’Italia prima di pensare ad un possibile trasferimento di residenza. Tutto questo è opportuno al fine di effettuare un trasferimento di residenza effettivo anche in caso di possibili controlli da parte dell’Amministrazione finanziaria italiana.

Tanto per fare un esempio pratico, se un coniuge si trasferisce a San Marino, ma non chiede il ricongiungimento dell’altro coniuge che, di fatto, resta in Italia è molto probabile che il tempo trascorso nel Titano non sia molto. Pertanto, non si deve cadere nell’errore di credere che non vi siano controlli. Probabilmente, lato San Marino non saranno così stringenti, ma lato Italia i controlli sui soggetti iscritti AIRE (da parte del settore contrasto illeciti dell’Agenzia delle Entrate) avvengono abitualmente.

Consulenza pensionati Italiani a San Marino

Se sei un pensionato e l’opportunità offerta da San Marino ti sembra interessante, chiedici una consulenza. Analizzeremo la tua posizione e assieme a noi scoprirai come effettuare il corretto trasferimento di residenza all’estero. Potremo aiutarti a valutare i seguenti aspetti:

- AIRE e gli aspetti connessi alla procedura formale del trasferimento di residenza all’estero;

- Aspetti sostanziali del trasferimento di residenza all’estero, “centro degli interessi vitali“, concetto di “domicilio”, per la residenza estera;

- Aspetti legati ad eventuali accertamenti da parte dell’Agenzia delle Entrate sui contribuenti residenti all’estero, ed i principali elementi che prende in considerazione, sanzioni che può applicare e decadenza dei termini di accertamento;

- Tempistiche del trasferimento ed effetti sui criteri di collegamento dei redditi percepiti e problematiche di doppia imposizione internazionale dei redditi.

Naturalmente, un trasferimento a San Marino è complesso per un pensionato italiano. Pertanto, occorre essere davvero certi del passo che si vuole compiere. Occorre non farsi attrarre dalle possibilità di un risparmio fiscale se non si è veramente certi della propria situazione. Altrimenti il rischio che si corre può rivelarsi ben più elevato del beneficio ottenibile.

Saremo a tua disposizione per chiarire tutti i tuoi dubbi e per fornirti i migliori consigli su come procedere.

Contattaci attraverso l’apposito servizio di consulenza fiscale dedicato ai redditi esteri e al trasferimento di residenza all’estero!