Il tax planning è una procedura aziendale che consiste nell’analisi di una serie di opzioni che consentono di raggiungere, legittimamente, la massima deduzione del carico fiscale globale. Lo scopo principale è normalmente quello di ottenere il risparmio lecito di imposta, senza entrare in fattispecie di elusione o evasione fiscale.

La necessità di competere sul piano globale ha provocato un mutamento della struttura organizzativa dei gruppi multinazionali. E’ nato il modello globale di grandi gruppi societari altamente integrati per penetrare nei mercati produrre sinergie e ridurre i costi. A fronte di questo, il disallineamento dei sistemi fiscali ha inizialmente generato problematiche di doppia imposizione internazionale e costi di adempimento per le società.

Le multinazionali, quindi, si sono trovate nella condizione di dover porre in essere una strategia di lecita pianificazione fiscale internazionale (“international tax planning“). Tax planning che prevede lo sfruttamento dei disallineamenti tra i vari sistemi fiscali, al fine di ottenere un’imposizione fiscale differenziata. Tuttavia, l’estremizzazione di questi comportamenti ha generato una sorta di pianificazione fiscale aggressiva. In pratica, accanto alla globalizzazione dell’economica, i sistemi fiscali sono rimasti ancorati ai vari Paesi. In quest’ottica, poi, molti Paesi si sono affidati anche all’aspetto fiscale per cercare di attrarre investimenti, o comunque base imponibile.

Le multinazionali, quindi, si sono trovate nella situazione di dover modificare la propria struttura organizzativa, al fine di: ottimizzare la produzione e sfruttare più bassi livelli di tassazione guardando nelle oltre 3.000 convenzioni contro le doppie imposizioni esistenti per pianificare a livello globale dove pagare le imposte. In questo contributo ho deciso di andare ad analizzare gli aspetti propedeutici per individuare le principali modalità con le quali è possibile arrivare ad attuare un international tax planning.

Indice degli argomenti

- Il tax planning e la pianificazione fiscale per le imprese

- Le problematiche della pianificazione fiscale aggressiva

- International tax planning: metodologie applicabili

- Lo schema del Double Irish with Dutch sandwich

- I problemi di “disallineamento da ibridi” e pianificazione fiscale aggressiva

- Consulenza fiscale online

- Domande frequenti

Il tax planning e la pianificazione fiscale per le imprese

La pianificazione fiscale si riferisce all’attività di organizzare e gestire le proprie finanze, operazioni e transazioni in modo tale da ridurre al minimo le passività fiscali, nel rispetto delle leggi e delle normative vigenti. Questo processo implica una comprensione approfondita delle leggi fiscali e delle opportunità disponibili per sfruttare al meglio le agevolazioni, le detrazioni e gli incentivi offerti dal sistema fiscale. L’obiettivo principale della pianificazione fiscale è garantire l’efficienza fiscale, evitando al contempo rischi e penalità derivanti da una non corretta applicazione delle norme.

La pianificazione fiscale per le imprese dovrebbe rappresentare un’attività di analisi e ricerca al fine di raggiungere il comportamento ritenuto ideale. Si tratta dell’attività legata al pagamento delle imposte derivanti dalle fonti di reddito percepite in osservanza delle normative vigenti in materia. Il tutto, in modo tale da ridurre al massimo la base imponibile sulla quale verrà applicato il prelievo fiscale.

In altre parole, l’attività di pianificazione fiscale rappresenta uno strumento del tutto legale che permette alle imprese di cercare di arrivare all’ottimizzazione delle passività fiscali dovute annualmente. L’obiettivo della pianificazione fiscale è la limitazione della base imponibile fiscale e la riduzione del carico fiscale stesso. Questa attività può essere raggiunta, ad esempio, sfruttando uno o più delle seguenti variabili (previste dalla normativa tributaria):

- Utilizzo di deduzioni dalla base imponibile;

- Utilizzo, su opzione, di regimi fiscali agevolativi o esonerativi (es. rateizzazione di plusvalenze, regime PEX, regimi speciali, etc);

- Utilizzo di particolari crediti di imposta o contributi;

- Utilizzo di regimi che prevedano l’applicazione di criteri di proporzionalità (al posto della progressività).

| Variabile | Spiegazione | Esempio |

|---|---|---|

| Deduzioni dalla base imponibile | Spese o costi che possono essere sottratti dalla base imponibile prima del calcolo dell’imposta dovuta. | Un professionista deduce le spese per l’acquisto di attrezzature necessarie per la sua attività. |

| Regimi fiscali derogatori | Regimi speciali che offrono un trattamento fiscale preferenziale rispetto al regime ordinario. | Il regime forfettario per i piccoli imprenditori in Italia, che prevede aliquote fiscali ridotte. |

| Crediti d’imposta | Riduzioni dell’imposta dovuta, spesso legate a specifiche attività o investimenti. | Crediti d’imposta per la ricerca e sviluppo, che incentivano le imprese a investire in R&D. |

| Esenzioni | Entrate o guadagni che non sono soggetti a tassazione. | Gli interessi sui titoli di Stato possono godere di esenzione fiscale in determinate circostanze. |

| Differimento fiscale | Strategie che consentono di posticipare il pagamento delle imposte a un periodo fiscale successivo. | Una società può decidere di reinvestire gli utili piuttosto che distribuirli, differendo la tassazione. |

| Trasferimento di profitti | Strategie che spostano profitti da giurisdizioni ad alta tassazione a quelle a bassa tassazione. | Una multinazionale che trasferisce profitti da una filiale italiana a una in un paese con tassazione più favorevole. |

| Utilizzo di entità ibride | Entità che sono classificate in modo diverso da due paesi ai fini fiscali, consentendo pianificazioni ottimali. | Una società che è considerata trasparente ai fini fiscali in un paese e imponibile in un altro. |

Le problematiche della pianificazione fiscale aggressiva

La distinzione tra pianificazione fiscale lecita e pianificazione fiscale internazionale aggressiva è sottile e spesso oggetto di dibattito. Entrambe le pratiche mirano a ridurre il carico fiscale di un’entità, ma differiscono nelle metodologie e nell’approccio.

Pianificazione fiscale lecita

La pianificazione fiscale lecita si riferisce all’uso di strumenti e strategie previsti dalla legge per minimizzare il carico fiscale. È una pratica legittima e spesso incoraggiata, poiché le leggi fiscali sono create con determinate agevolazioni e incentivi per promuovere specifiche attività economiche o investimenti.

Esempio: Un’impresa potrebbe decidere di investire in ricerca e sviluppo (R&D) per sfruttare un credito d’imposta offerto dal governo per promuovere l’innovazione.

Pianificazione fiscale internazionale aggressiva

La pianificazione fiscale internazionale aggressiva, invece, sfrutta le lacune e le ambiguità nelle leggi fiscali di diversi paesi per ridurre il carico fiscale. Queste strategie possono essere legali, ma spesso sono al limite della legalità e possono essere considerate contrarie allo spirito della legge.

Esempio: Una multinazionale potrebbe trasferire i profitti da una filiale in un paese con un’aliquota fiscale elevata a una in un paese con un’aliquota fiscale bassa o nulla, attraverso prezzi di trasferimento artificiosamente gonfiati.

Tabella di confronto

| Aspetto | Pianificazione fiscale lecita | Pianificazione fiscale internazionale aggressiva |

|---|---|---|

| Base legale | Esplicitamente prevista dalla legge | Sfrutta lacune o ambiguità nelle leggi |

| Rischi | Bassi | Elevati (scrutinio da parte delle autorità fiscali, danni reputazionali) |

| Obiettivo | Minimizzare il carico fiscale nel rispetto della legge | Minimizzare il carico fiscale sfruttando le discrepanze tra le leggi di diversi paesi |

| Esempi di strumenti | Crediti d’imposta, deduzioni, esenzioni | Prezzi di trasferimento, entità ibride, paradisi fiscali |

Mentre la pianificazione fiscale lecita è una pratica accettata e spesso incoraggiata, la pianificazione fiscale internazionale aggressiva è vista con crescente scetticismo e preoccupazione da parte delle autorità fiscali e dell’opinione pubblica. L’Organizzazione per la Cooperazione e lo Sviluppo Economico (OCSE) ha avviato un’iniziativa per combattere l’erosione della base imponibile e il trasferimento dei profitti (BEPS) proprio per affrontare queste strategie aggressive. Le imprese dovrebbero quindi procedere con cautela e assicurarsi di avere una solida comprensione delle leggi fiscali e delle potenziali implicazioni delle loro decisioni in materia di pianificazione fiscale.

Per approfondire: “Pianificazione Fiscale Aggressiva: esempi pratici e conseguenze“.

Pianificazione fiscale tra elusione e evasione

Quando si parla di pianificazione fiscale è necessario identificare correttamente i concetti di elusione ed evasione fiscale, per identificare fenomeni di pianificazione fiscale aggressiva.

Evasione fiscale

L’evasione è fraudolenta e illegale e non rispetta le norme di legge, mentre l’elusione opera nel limite delle norme, sebbene i risultati conseguiti non rientro nell’ambito degli scopi che il legislatore si era prefissato di perseguire. Rientrano nell’ambito dell’evasione fiscale tutte quelle azioni intraprese dal contribuente che intendono non rispettare la legge e che, soprattutto, sono svolte con l’intenzione di evitare il pagamento di imposte. L’evasione si verifica qualora non sia possibile determinare l’obbligo fiscale di un contribuente in quanto egli non rispetta le norme di legge. Può, pertanto, accadere che egli non paghi le imposte, una volta stabilito l’obbligo fiscale. Oppure, che non sia possibile stabilire i fatti e gli eventi che costituiscono presupposti per tale obbligo.

Nell’ambito dell’evasione occorre fare una distinzione fra le omissioni, in base al loro grado di serietà. Infatti, un contribuente può omettere la presentazione della dichiarazione dei redditi, come anche rilasciare false dichiarazioni o false fatture. Nel primo caso si tratta di omissioni di natura legale, e le conseguenze sono stabilite dalla legge. Daltro canto la violazione può consistere in una frode fiscale. La frode è una forma di evasione punita per legge, secondo cui, deliberatamente vengono presentate false dichiarazioni, falsi documenti o si simulano delle operazioni.

Elusione fiscale

L’elusione fiscale è più difficile da definire in quanto non vi è un’esplicita violazione delle regole legali. Essa prevede la limitazione o la riduzione dell’obbligazione fiscale mediante l’utilizzo di misure che rientrano nell’ambito della legalità. Tuttavia, l’ampiezza della definizione di elusione fiscale varia da Stato a Stato. Ciò dipende dall’approccio proprio delle autorità fiscali alla materia.

L’elusione fiscale si configura sotto diverse forme individuabili sia a livello interno, sia a livello internazionale, quando sono coinvolti più Stati. In genere le attività chiave hanno le seguenti caratteristiche:

- Artificiosità delle operazioni. Tutte le operazioni poste in essere in uno schema ben preciso hanno un effettivo interesse economico come scopo primario;

- Applicazione distorta della norma. L’elusione sfrutta varchi o mancanze della legge per ottenere vantaggi fiscali.

L’elusione fiscale persegue la riduzione dell’imposizione non in modo illegale ma con metodi che il legislatore non intendeva perseguire. Tali mancanze nella normativa possono consistere nell’evitare di porre in essere operazioni tassabili o sfruttare vantaggi riconosciuti da precise norme fiscali. In genere ciò implica una contravvenzione dei principi basilari di equità e non discriminazione.

Per approfondire:

- Il Pillar one nei paesi in via di sviluppo: redistribuzione fiscale.

- Reinvestimento utili esteri vs rimpatrio: guida fiscale.

Elusione fiscale

E’ difficile distingere l’elusione fiscale dalla legittima pianificazione fiscale o da quella che è la riduzione delle imposte. In quanto anche la pianificazione fiscale implica la riduzione dell’obbligo fiscale di un contribuente. La pianificazione, tuttavia, può essere effettuata in modo tale da rimanere coerente con lo scopo perseguito dalla normativa fiscale. L’elusione, invece, è sempre contraria allo spirito di legge. La distinzione, pertanto, coinvolge l’interpretazione di norme di legge. In generale, le operazioni elusive possono essere individuate applicando quattro test:

- Test dell’intenzionalità. Il contribuente sfrutta le opportunità fornite dalla norma di ridurre o evitare la tassazione che sarebbe derivata da una certa struttura di operazione. Raggiungendo lo stesso risultato commerciale;

- Test dell’artificialità. Lo schema viene attuato attraverso una serie di transazioni complesse, rientranti nell’ambito della norma;

- Test del beneficio. In genere l’elusione fiscale implica grandi vantaggi in termini monetari e coinvolge l’attività di esperti in materia fiscale;

- Test della giustizia. Lo schema adottato viene percepito come illegittimo.

Profit shifting nei paradisi offshore

Molteplici sono i fattori che orientano la collocazione di un’azienda in un paradiso fiscale, tra i quali possiamo individuare:

- Assenza di imposizione fiscale o tassazione esigua;

- Mancanza di efficace attività di cooperazione fiscale con gli altri Paesi;

- Incapacità dell’apparato amministrativo di operare secondo le regole di trasparenza;

- Assenza di sostanza economica svolta nel Paese.

Individuare quali Paesi sono prescelti dalle imprese per l’allocazione di entità giuridiche non è semplice, anche se vi sono una serie di Paesi ormai noti da tempo. In linea generale, comunque, l’individuazione di movimentazioni elevate di denaro, soprattutto sotto forma apparente di di investimenti esteri diretti con forte incidenza rispetto al PIL, rappresentano un elemento chiave per individuare fattispecie di elusione o evasione fiscale. Questo in quanto è probabile che queste giurisdizioni siano utilizzate in schemi di pianificazione fiscale aggressiva.

International tax planning: metodologie applicabili

In ambito internazionale, in assenza di specifiche norme antielusive, la pianificazione fiscale viene realizzata mediante le gestione di fattispecie relative alla produzione e alla allocazione del reddito. In particolare, si fa riferimento ai seguenti elementi:

- La formazione del reddito. La scelta di localizzare nuove o diverse basi imponibili in Stati a bassa tassazione. Oppure in Stati che riconoscono l’applicazione di regimi privilegiati;

- L’abbattimento del reddito. L’ottimizazione delle deduzioni e delle esenzioni. Questo con l’obiettivo di aumentare i costi deducibili allocabili negli Stati a più alta tassazione ed aumentare base imponibile in Stati a bassa tassazione;

- La diversione del reddito. Mediante lo spostamento del reddito da Stati ad alta tassazione in Stati a bassa tassazione;

- Attraverso una combinazione dei punti precedenti.

La formazione del reddito

La creazione del reddito si impernia sull’utilizzo degli strumenti fiscali più efficaci in uno Stato al fine di svolgere attività economica e generare reddito in tale Stato. Ciò si esplica mediante la forma giuridica più adatta attraverso cui svolgere l’attività. Ovvero la scelta fra una branch o una società suddidiaria. Inoltre, nell’ambito dell’international tax planning legato alla formazione del reddito, anche le società holding risultano essere un mezzo efficace per realizzare le politiche perseguite.

Branch o suddidiaria?

I più evidenti vantaggi fiscali nell’utilizzare una branch rispetto a una società sussidiaria consistono nel:

- Deduzione delle perdite operative realizzate dalla branch da parte della casa madre. Mentre, in caso di sussidiaria estera le perdite non sono trasferibili alla casa madre;

- Inapplicabilità di alcuna imposta indiretta sul conferimento di capitale in una branch;

- Rimpatrio più semplice degli utili di una branch da un punto di vista fiscale, rispetto alla distribuzione di dividendi. In quanto, in genere non vi è applicazione di ritenuta. Ciò è valido a meno che lo Stato della fonte non applichi una branch profit tax, come nel caso degli Stati Uniti.

Tutto questo, naturalmente, deve essere rivisto ed analizzato alla luce della possibilità di applicare la c.d. “branch exemption“. Opzione vincolante su tutte le branch estere per la tassazione delle stesse esclusivamente nel Paese della fonte del reddito. Rendendo, quindi, esenti da tassazione per la casa madre gli utili o le perdite generate da ogni branch.

Per approfondire: “Branch exeption per l’internazionalizzazione dell’impresa“.

La holding a livello intermedio

Le holding companies vengono utilizzate quale strumenti di international tax planning, in quanto è possibile sfruttare specifiche caratteristiche che, ai fini fiscali, possono comportare un risparmio di imposta. In particolare alle holding companies vengono applicati specifici regimi per la tassazione dei dividendi percepiti (esenzione o credito di imposta indiretto), e delle plusvalenze realizzate dalla vendita di partecipazioni. Oppure ancora la possibilità di applicare ritenute in misura ridotta in virtù dei trattati internazionali.

Società conduit

Un altro tipico esempio di veicoli societari utilizzati per la pianificazione fiscale, è l’utilizzo di conduit companies. Tali società vengono utilizzate per convogliare flussi di reddito da Stati ad alta tassazione a Stati a bassa tassazione. Esse possono essere classificate quali:

- Direct conduits. Nel cui ambito rientrano le holding company intermedie, le finance companies o le royalty companies;

- Stepping stones. Tali società sostengono alte spese sotto forma di interessi, royalties e management fees a favore di una seconda società conduit ubicata in un altro Stato che beneficia di un regime fiscale di tassazione o che è esente da tassazione per i redditi così percepiti. In questo modo si realizza una pianificazione fiscale data dalla combinazione di una attività di formazione dei profitti ove si trova la società stepping stone e di estrazione del reddito nello Stato ove si trova la società che paga interessi, royalties e altre spese.

Esempio di direct conduits

Un esempio di direct conduits può essere il seguente: una società Alfa residente nello Stato X riceve dividendi, interessi e royalties da una società Beta residente nello Stato Y. Secondo il trattato tra lo Stato X e lo Stato Y la società Alfa chiede di essere totalmente o parzialmente esentata dalle ritenuta applicabili nello Stato Y. La società Alfa è completamente detenuta da una società Gamma, residente in uno Stato terzo, che non ha diritto di applicazione dei benefici convenzionali esistenti tra lo Stato X e lo Stato Y. Quest’ultima, tuttavia, beneficia indirettamente dei vantaggi convenzionali. Quando la società Gamma riceve il reddito, si è così realizzata una combinazione di international tax planning data sia dalla formazione del reddito, che dalla diversione del reddito stesso.

L’allocazione del reddito

L’allocazione del reddito si riferisce all’ottimizzazione delle deduzioni e delle esenzioni. In modo tale che si incrementino le spese deducibili negli Stati ad alta tassazione e la base imponibile negli Stati a bassa tassazione. In tutti questi casi l’obiettivo è più importante è quello di ridurre la base imponibile nello Stato del debitore attraverso il pagamento di importi rilevanti di spese deducibili ai fini fiscali. Quali gli interessi, le royalties, le management fee e i premi assicurativi. Tipici esempi di attribuzione del reddito sono costituiti da operazioni di leveraged financing, thin capitalisation e captive insurance.

Leveraged financing

Tale strumento di pianificazione fiscale internazionale viene utilizzato al fine di avviare un’attività economica in uno Stato i per acquisire un veicolo attraverso cui svolgere attività in un determinato Stato attraverso l’indebitamento. I finanziamenti vengono, in genere, erogati da società correlate in Paesi a bassa tassazione, in modo tale da ottenere la deducibilità degli interessi pagati nello Stato del mutuatario (in genere uno Stato ad alta tassazione), e il ricevimento di interessi tassabili nello Stato del mutuante (generalmente uno Stato a bassa tassazione).

Se fosse previsto nello Stato del mutuante il regime della tassazione di gruppo, la società del mutuante e una o più delle altre società correlate potrebbero trarre un immediato vantaggio fiscale. In questo modo le perdite sostenute dal mutuante potrebbero essere compensate con gli utili delle altre società correlate, in modo da ulteriormente ridurre l’obbligo fiscale nello Stato del mutuante. Un certo numero di Stati ha introdotto normative specifiche contro tale forma di international tax planning. Ad esempio i Paesi Bassi.

Thin capitalization

Un’altra forma di riduzione dell’utile tassabile perseguita mediante l’utilizzo del capitale di debito si realizza nel caso della thin capitalisation. Questa è una tecnica di pianificazione fiscale che si configura quando le società sussidiarie di gruppi che operano a livello internazionale, invece di essere capitalizzate, operano estensivamente mediante l’utilizzo di capitali di debito. Capitali forniti dal socio o dalla società madre.

Una società è considerata sottocapitalizzata quando il proprio patrimonio netto è esiguo rispetto ai debiti assunti. In tale fattispecie, i finanziamenti sono più elevati rispetto a quanto ci si attenderebbe in condizioni normali. In quanto sussiste una particolare relazione tra finanziatore e finanziato. Ovvero, tra socio e società partecipata.

Il livello di indebitamento della società sussidiaria è tale in quanto è il socio stesso a riconoscere i finanziamenti, mentre a parità di condizioni, una parte terza non avrebbe finanziato la società.

In pratica la thin capitalisation viene utilizzata quale strumento di international tax planning al fine di ottenere la deducibilità degli interessi passivi. Quindi erodere base imponibile nello Stato del debitore. Tale strumento, però, può essere utilizzato anche per altri motivi, in quanto:

- Le ritenute applicabili sul pagamento di interessi sono in genere più basse rispetto a quelle sui dividendi;

- Non sono dovute imposte indirette perché il finanzimento non costituisce patrimonio netto;

- La remunerazione del prestito viene tassata una volta sola, ovvero a livello del percipiente, che in genere è ubicato in un Paese a bassa fiscalità. La remunerazione del capitale, invece, può essere tassata anche due volte. In tale modo, quindi, si evita una doppia tassazione economica.

Società assicurative captive

Un esempio tipico dell’utilizzo di veicoli particolari di pianificazione volte alla allocazione del diritto, è quello della captive insurance companies. Tali società vengono utilizzate per lo svolgimento di attività di assicurazione per conto di società correlate che si trovano in Stati ad alta tassazione. Una captive insurance company viene solitamente ubicata in un Paese a bassa tassazione. Tali società possono essere utilizzate al fine di assicurare determinati rischi che in genere il mercato assicurativo non accetta di coprire. Oppure al fine di ottenere più ampi tipi di coperture assicurative che le normali società non forniscono.

Lo scopo è quello di dedurre i premi pagati alla società captive, quali spese inerenti, e pertanto, creare utili nello Stato di ubicazione della società captive. Estraendo profitti dallo Stato in cui i premi vengono pagati. Società captive possono essere create anche per attività di trasporto e commercializzazione.

La diversificazione dei redditi

Con riferimento all’allocazione dei redditi in diversi Stati, vengono in genere utilizzati strumenti di pianificazione quali le holding companies e altre società intermedie. Le holding vengono ubicate in Stati che applicano dei regimi fiscali preferenziali, tra cui la partecipation exemption. Oppure in Stati a bassa tassazione. È, inoltre, possibile operare una diversione del reddito nel caso di attività di commercio.

Altre forme di profit diversion possono essere realizzate mediante l’utilizzo di trattati fiscali. Oppure nella diversa classificazione dei redditi così come vengono previsti nei trattati stessi. Nella prima ipotesi si possono verificare treaty shopping, mentre nel secondo caso è possibile sfruttare strumenti di hybrid financing e altri strumenti similari che sfruttano le incongruenze esistenti tra i vari Stati nella classificazione del reddito.

Treaty shopping

Il treaty shopping consiste nel rendere disponibili i benefici convenzionali a persone che non ne hanno diritto. Le situazioni che in genere si creano riguardano la creazione in uno specifico Stato di un’entità da parte di una persona che non è residente.

L’obiettivo è quello di ottenere vantaggi convenzionali previsti da un trattato stipulato da quello Stato con un altro. Tali benefici non sarebbero, altrimenti, disponibili al soggetto, se avesse invece investito direttamente nel terzo Stato. Lo Stato terzo è generalmente lo Stato della fonte. La società che viene interposta è la c.d. conduit company. Tale società non viene tassata nello Stato interposto, in base a norme di legge o accordi particolari. In tal modo i benefici tra i due Stati diventerebbero applicabili anche ai residenti di un terzo Stato.

Esempio di treaty shopping

Una società ubicata in un Paese a bassa tassazione intende investire fondi a titolo di capitale di debito in una società in Giappone. I fondi vengono convogliati attraverso una società costituita a tal fine in Lussemburgo. Tale società riceve gli interessi dal Giappone e paga interessi alla società ubicata nel Paese a bassa tassazione. Quasi per lo stesso ammontare. La ritenuta applicata in Giappone viene così ridotta dal 20% al 10% secondo il trattato tra Lussemburgo e Giappone. Mentre il Lussemburgo non applica alcuna ritenuta sugli interessi in uscita secondo la normativa interna.

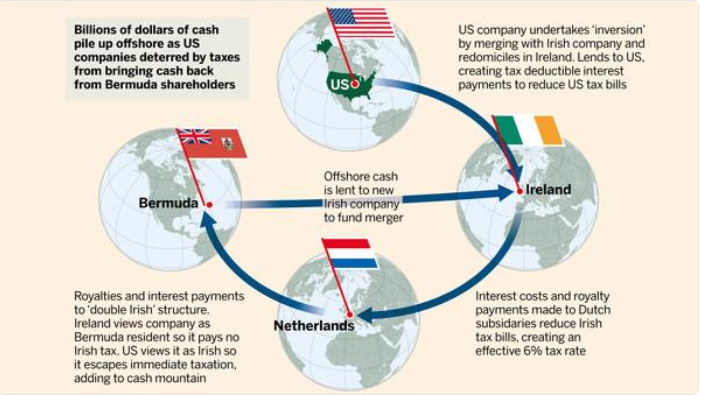

Lo schema del Double Irish with Dutch sandwich

Il Double Irish with Dutch sandwich (doppio irlandese con panino olandese) è il classico esempio di pianificazione fiscale internazionale. Vediamo in dettaglio come funziona, e perché è stato adottato (oggi non più attuabile) da molte famose multinazionali.

Immaginate di costituire due società consociate con sede in Irlanda. Ipotizzate che una di queste due società sia dotata di una branch in un Paradiso fiscale (es. le isole Bermuda). Ipotizzante anche l’esistenza di una conduit company in Olanda. Adesso non resta altro da fare che mescolare il tutto sapientemente. Pensa che, in passato, società come Google, Amazon, Linkedin e Ebay si sono avvalese di questa metodologia di triangolazione per trarne vantaggi fiscali. Vediamo, di seguito, come funzionava questo schema di pianificazione fiscale internazionale.

Funzionamento del Double Irish with Dutch sandwich

Adesso proviamo a fare una serie di considerazioni:

- Ipotizziamo che la socieà Alfa, con sede negli USA ceda la licenza di vendere un brevetto alla società Beta (sua controllata), residente in Irlanda (con branch alle Bermuda), ottenendo come corrispettivo il pagamento di un lieve canone periodico. Precisiamo che la licenza viene presa dalla branch;

- La società Beta sottoscrive con la soceità Gamma, una sub-licenza di vendita. La società gamma risiede in Olanda. Gamma a sua volta stipula un ulteriore contratto di sub-licenza con la soceità Delta (residente in Irlanda);

- La società Delta è la società destinata ad operare sul mercato. È quindi la società operativa che dispone di una reale struttura economica composta da mezzi e personale. Quest’ultima società sarà tenuta a pagare delle royalties passive, per lo sfruttamento della sub-licenza, alla società Gamma (olandese). Delta sarà inoltre assoggettata a tassazione in Irlanda con aliquota pari al 12,5%;

- Le royalties pagate dalla società Delta alla società Gamma non saranno colpite da ritenuta in uscita. In virtù di quanto previsto dalla Convenzioni contro le doppie imposizioni in vigore tra l’Irlanda e l’Olanda;

- La società Gamma trasferirà poi le royalties (percepite da Delta) direttamente alla stabile organizzazione della società Beta sita alle Bermuda. Trattenendo una commissione di lieve entità che sarà tassata in Olanda. Le royalties trasferite da Gamma a Beta, non sono assoggettate a ritenuta in Olanda in virtù del regime fiscale olandese;

- Le royalties incassate dalla società Beta, infine, non saranno assoggettate a tassazione in Irlanda, in quanto imputate alla sua branch estera. Né tanto meno alle Bermuda, dove i redditi d’impresa sono completamente esenti da tassazione.

Convenienza per tutti

L’Irlanda negli anni ha attirato 700 società americane, che danno lavoro a 115 mila irlandesi (su cui pagano miliardi di euro di tasse). In Olanda si offre lavoro a molti intermediari e i paradisi fiscali incassano cifre consistenti. Anche gli Stati Uniti sono soddisfatti, per quanto non possano ammetterlo apertamente. Questo sistema di pianificazione offre un vantaggio alle loro aziende, che continuano a dare lavoro e a pagare tasse anche in patria.

Pianificazione fiscale aggressiva

Se hai compreso fino in fondo questo schema avrai capito che l’obiettivo è stato quello di convogliare reddito derivante dall’operazione in una branch sita in un Paese a fiscalità privilegiata. A questo punto, tuttavia, si pone il problema finale. Ovvero come far arrivare questo flusso di reddito alla casa madre Alfa negli USA. Le soluzioni possibili a questo punto sono:

- L’emissione di nuove azioni da parte della casa madre statunitense. Azioni acquistate dalla consociata stabilita nel paradiso fiscale. Che le utilizzerà quale concambio per eventuali acquisizioni;

- L’acquisizione da parte della casa madre Alfa di partecipazioni in società terze, successivamente cedute alla consociata off-shore.

In pratica, la tassazione dell’attività Irlandese non sconta imposte al 12,5%, ma alla fine gli utili arrivaro netti al 99,8% alle Bermuda.

Tieni presente che questo schema di international tax planning rientra tra le operazioni di treaty shopping. Infatti, rappresenta uno schema di pianificazione fiscale aggressiva. Infatti, è importante notare che questa strategia ha attirato molte critiche e attenzione da parte dei media e dei regolatori. L’OCSE, attraverso il suo progetto BEPS (Base Erosion and Profit Shifting), ha cercato di affrontare queste e altre strategie di pianificazione fiscale aggressive. Inoltre, l’Irlanda ha annullato, dal 2015, le disposizioni che permettono il “Double Irish“, ovvero il fatto che le società gestite dall’estero (es una branch istituita in un paradiso fiscale) non acquisiscano residenza fiscale nel paese. Allo stesso modo anche l’Olanda, dal 2021, ha previsto l’applicazione della tassazione per i dividendi erogati a società residenti in paesi extr UE.

I problemi di “disallineamento da ibridi” e pianificazione fiscale aggressiva

Il “disallineamento da ibridi” si riferisce a situazioni in cui le differenze nel trattamento fiscale di un’entità o di un’operazione finanziaria tra due paesi portano a risultati fiscali non coordinati. Queste differenze possono essere sfruttate per ottenere vantaggi fiscali, come doppie deduzioni o deduzioni senza inclusione corrispondente di reddito. Questo tipo di pianificazione fiscale aggressiva è uno dei principali obiettivi del progetto BEPS (Base Erosion and Profit Shifting) dell’OCSE.

Ecco alcuni esempi e spiegazioni sul disallineamento da ibridi:

- Strutture ibride: Supponiamo che una società A in un paese X conceda un prestito a una sua filiale B in un paese Y. Se il paese X considera l’operazione come un prestito (e quindi gli interessi come deducibili) e il paese Y la considera come un capitale proprio (e quindi gli interessi come dividendi non deducibili), potrebbe verificarsi una situazione in cui gli interessi sono deducibili in X ma non tassati in Y.

- Entità ibride: Una società potrebbe essere considerata come trasparente (cioè non soggetta a tassazione) in un paese e come non trasparente in un altro. Questo può portare a situazioni in cui gli utili sono dedotti in un paese ma non inclusi nel reddito imponibile dell’altro paese.

- Deduzione senza inclusione: Questo si verifica quando una spesa è deducibile in un paese ma non è inclusa nel reddito imponibile di un altro paese. Ad esempio, se una società paga interessi a una filiale in un altro paese e questi interessi sono deducibili nel paese di origine ma esenti da imposta nel paese ricevente a causa di una normativa ibrida, si ha una deduzione senza inclusione.

- Doppia deduzione: In alcune circostanze, una spesa può essere dedotta in entrambi i paesi coinvolti in una transazione. Ad esempio, se una spesa è deducibile sia nella società madre che nella filiale a causa di regole ibride, si ha una doppia deduzione.

L’OCSE, attraverso il progetto BEPS, ha introdotto l’Action 2 per affrontare le questioni legate al disallineamento da ibridi. L’obiettivo è neutralizzare gli effetti delle strutture ibride che sfruttano le differenze tra i regimi fiscali dei paesi per ottenere vantaggi fiscali.

In conclusione, mentre le strutture ibride possono avere legittime ragioni commerciali, è importante che le aziende e i consulenti fiscali siano consapevoli delle implicazioni fiscali e dei potenziali rischi associati all’utilizzo di tali strutture in un contesto internazionale.

Consulenza fiscale online

La pianificazione fiscale è una componente essenziale della gestione finanziaria di un’entità, sia essa un’impresa o un individuo. Tuttavia, in un contesto globalizzato, la pianificazione fiscale internazionale ha assunto nuove dimensioni e complessità. Mentre molte aziende cercano di ottimizzare le loro obbligazioni fiscali attraverso la pianificazione fiscale legittima, alcune hanno adottato strategie di pianificazione fiscale aggressiva che sfruttano le lacune e le discrepanze tra i sistemi fiscali di diversi paesi.

Queste strategie, pur essendo legali, possono minare l’integrità dei sistemi fiscali e portare a una significativa erosione della base imponibile. Di fronte a tali sfide, organizzazioni internazionali come l’OCSE hanno avviato iniziative come il progetto BEPS per combattere l’erosione della base imponibile e il trasferimento dei profitti. È essenziale che le aziende siano consapevoli non solo dei potenziali benefici ma anche dei rischi associati alla pianificazione fiscale aggressiva, in particolare in un’epoca in cui la trasparenza e la responsabilità fiscale sono sempre più al centro dell’attenzione pubblica.

Domande frequenti

La pianificazione fiscale aggressiva si riferisce a strategie e tattiche che sfruttano le lacune e le discrepanze tra i sistemi fiscali di diversi paesi per ridurre al minimo le obbligazioni fiscali, pur rimanendo all’interno della legalità.

La pianificazione fiscale è l’atto di organizzare le proprie finanze in modo da ridurre al minimo le passività fiscali entro i limiti della legge. L’evasione fiscale, invece, è un atto illegale di non pagare le tasse dovute.

Con la globalizzazione e l’integrazione dei mercati, le aziende operano in più giurisdizioni con regimi fiscali diversi. Questo ha creato opportunità, ma anche sfide, nella gestione delle obbligazioni fiscali a livello internazionale.

L’OCSE ha avviato il progetto BEPS (Base Erosion and Profit Shifting) per affrontare le sfide della pianificazione fiscale aggressiva e garantire che le aziende paghino le tasse dove effettivamente svolgono le loro attività.

Sebbene legali, le strategie aggressive possono portare a rischi reputazionali, regolamentari e finanziari. Inoltre, possono minare l’integrità dei sistemi fiscali e portare a tensioni tra aziende e autorità fiscali.

Le aziende dovrebbero adottare un approccio basato sulla trasparenza, la conformità e l’etica. Collaborare con consulenti fiscali esperti e rimanere aggiornati sulle normative fiscali internazionali può aiutare a garantire una pianificazione fiscale responsabile.