L’entrata in vigore nel nostro ordinamento del “Codice della crisi e dell’insolvenza“, D.Lgs. n 14/19 impone all’imprenditore, ovvero all’organo amministrativo e a quello di controllo delle società di capitali una attenta analisi.

Questi soggetti, infatti, sono chiamati ad individuare preventivamente gli squilibri di carattere reddituale, patrimoniale e finanziario rapportati alle specifiche caratteristiche dell’impresa e dell’attività imprenditoriale svolta dal debitore. Questa attività deve essere svolta attraverso l’analisi di appositi indicatori della crisi di impresa che diano evidenza:

- Della sostenibilità dei debiti per almeno i sei mesi successivi;

- Delle prospettive di continuità aziendale per l’esercizio in corso.

La contabilità, il bilancio, il budget ed il piano aziendale sono i documenti contabili indispensabili per la conoscenza economica, finanziaria e patrimoniale dell’impresa oggetto di amministrazione. Documenti a partire dai quali devono essere elaborati gli indicatori della crisi.

L’impresa che non ritenga adeguati, in considerazione delle proprie caratteristiche, gli indici elaborati a norma del comma 2 dell’art. 13 del D.Lgs. 12 gennaio 2019, n. 14 ne specifica le ragioni nella “Nota integrativa” al bilancio di esercizio e indica, nella medesima “Nota”, gli indici idonei a far ragionevolmente presumere la sussistenza del suo stato di crisi.

Un professionista indipendente attesta l’adeguatezza di tali indici in rapporto alla specificità dell’impresa. L’attestazione è allegata alla “Nota integrativa” al bilancio di esercizio e ne costituisce parte integrante. La dichiarazione dell’Attestatore produce effetti per l’esercizio successivo (art. 13, comma 3, D.Lgs. 12 gennaio 2019, n. 14).

Indice degli argomenti

- Il sistema degli indici della “crisi d’impresa“

- Indici applicabili a tutte le imprese

- Indice di sostenibilità degli oneri finanziari

- Indice di adeguatezza patrimoniale

- Indice di ritorno liquido dell’attivo

- Indice di liquidità

- Indice di indebitamento tributario e previdenziale

- Valutazione dell’impatto degli indici di crisi

- Le valutazioni dell’impatto degli indici

- Gli indicatori specifici della crisi di impresa

- Periodicità del calcolo degli indici di crisi

- Motivazione e modalità di segnalazione

- Conclusioni

Il sistema degli indici della “crisi d’impresa“

Gli “indicatori della crisi” sono stati scelti sia tra quelli utilizzati comunemente nella pratica aziendalistica, sia tra quelli più frequentemente inclusi nei modelli di diagnosi precoce dell’insolvenza aziendale.

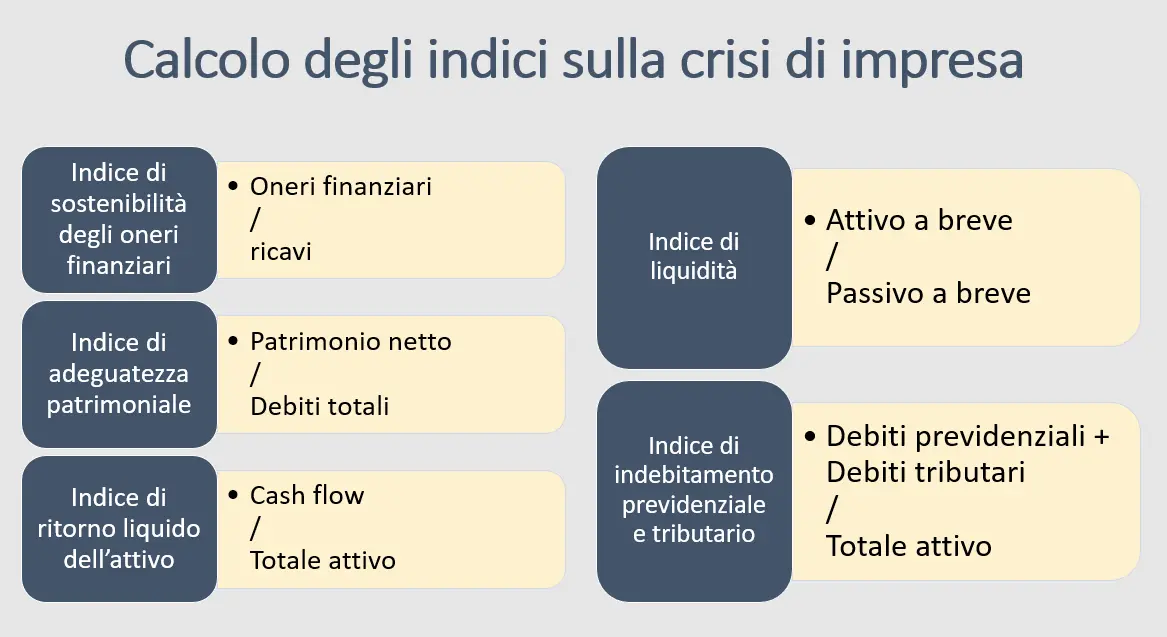

Sono stati così costruiti i “ratios di bilancio” riconducibili alle seguenti aree gestionali:

- Sostenibilità degli oneri finanziari e dell’indebitamento;

- Grado di adeguatezza patrimoniale e composizione del passivo per natura delle fonti;

- Equilibrio finanziario;

- Redditività;

- Sviluppo;

- Indicatori di specifici ritardi nei pagamenti.

Il sistema degli indici è, quindi, composto su due livelli gerarchici:

- Indici applicabili indistintamente a tutte le imprese;

- Indici aventi “valori soglia” differenti per settore economico.

Il sistema è gerarchico e l’applicazione degli indici deve avvenire nella seguente sequenza:

- Il superamento del valore soglia degli indici sub 1) rende ipotizzabile la presenza della crisi d’impresa;

- In assenza del superamento degli indici sub 1), si passa alla verifica degli indici sub 2) e – in presenza di superamento della relativa soglia – è ipotizzabile la crisi dell’impresa.

Il CNDCEC – nel suo documento “Indici di allerta” presentato al Ministero dello Sviluppo economico – ha così schematizzato il “sistema degli indici di crisi”:

Indici applicabili a tutte le imprese

Di seguito sono analizzati gli indici applicabili a tutte le imprese.

Patrimonio netto

La presenza di un “patrimonio netto negativo” costituisce un pregiudizio alla continuità aziendale, in quanto rappresenta causa di scioglimento della società di capitali (art. 2484 c.c.).

Il fatto che il patrimonio netto sia divenuto negativo può essere superato da una ricapitalizzazione. Ai fini segnaletici è ammessa la prova contraria dell’assunzione di provvedimenti di ricostituzione del patrimonio al minimo legale.

Tale indice è rilevabile direttamente dal dato del “patrimonio netto” (totale voce A, sezione “passivo” dello stato patrimoniale, art. 2424 c.c.), cui sottrarre i “crediti verso soci per versamenti ancora dovuti” (voce A, stato patrimoniale attivo), eventuali dividendi deliberati non ancora contabilizzati.

Nel “patrimonio netto” non si tiene conto dell’eventuale “Riserva per operazioni di copertura dei flussi finanziari attesi”, indipendentemente dal suo saldo, in linea con quanto disposto dall’art. 2426 c.c., comma 1, n. 11-bis.

DSCR (debt service coverage ratio)

Il DSCR, nella versione più semplificata, è calcolato come rapporto tra i flussi di cassa liberi previsti nei sei mesi successivi che sono disponibili per il rimborso dei debiti previsti nello tesso arco temporale.

- Valori di tale indice superiori ad uno denotano la stimata capacità di sostenibilità dei debiti su un orizzonte di sei mesi;

- valori inferiori ad uno, la relativa incapacità.

Il DSCR deriva da un budget di tesoreria, redatto dall’impresa, che rappresenti le entrate e le uscite di disponibilità liquide attese nei successivi sei mesi. Da tale budget si ricavano il numeratore e il denominatore dell’indice:

- Al numeratore si sommano tutte le risorse disponibili per il suddetto servizio al debito, dati dal totale delle entrate di liquidità previste nei prossimi sei mesi, incluse le giacenze iniziali di cassa, dal quale sottrarre tutte le uscite di liquidità previste riferite allo stesso periodo, ad eccezione dei rimborsi dei debiti posti al denominatore;

- Al denominatore si sommano le uscite previste contrattualmente per rimborso di debiti finanziari (verso banche o altri finanziatori). Il rimborso è inteso come pagamento della quota capitale contrattualmente previsto per i successivi sei mesi.

Il DSCR è utilizzabile solo in presenza di dati prognostici ritenuti affidabili dagli organi di controllo secondo il loro giudizio professionale.

Indici di settore

Gli indici di settore elaborati dal Consiglio Nazionale dei Dottori Commercialisti e degli Esperti Contabili sono i seguenti:

Tabella indici di settore

| Settore | Oneri finanziari / Ricavi | P.N. / Debiti | Attivo a breve / Passivo a breve | Cash flow / Attivo | Debiti trib + Prev / Attivo |

|---|---|---|---|---|---|

| Agricoltura e pesca | 2,8% | 9,4% | 92,1% | 0,3% | 5,6% |

| Estrazione Manifattura Prod. Energia | 3% | 7,6% | 93,7% | 0,5% | 4,9% |

| Forn. acqua rifiuti Trasm. energia e gas | 2,6% | 6,7% | 84,2% | 1,9% | 6,5% |

| Costruzione di edifici | 3,8% | 4,9% | 108% | 0,4% | 3,8% |

| Ingegneria civile | 2,8% | 5,3% | 101,1% | 1,4% | 5,3% |

| Commercio all’ingrosso | 2,1% | 6,3% | 101,4% | 0,6% | 2,9% |

| Commercio al dettaglio Bar e ristoranti | 1,5% | 4,2% | 89,8% | 1,0% | 7,8% |

| Trasporto Hotel | 1,5% | 4,1% | 86% | 1,4% | 10,2% |

| Servizi alle imprese | 1,8% | 5,2% | 95,4% | 1,7% | 11,9% |

| Servizi alle persone | 2,7% | 2,3% | 69,8% | 0,5% | 14,6% |

Le modalità di calcolo degli indici di settore sono riportate nelle tavole seguenti. Tali modalità si riferiscono alle imprese che adottano gli schemi di bilancio di cui agli artt. 2424 e 2425 del Codice civile.

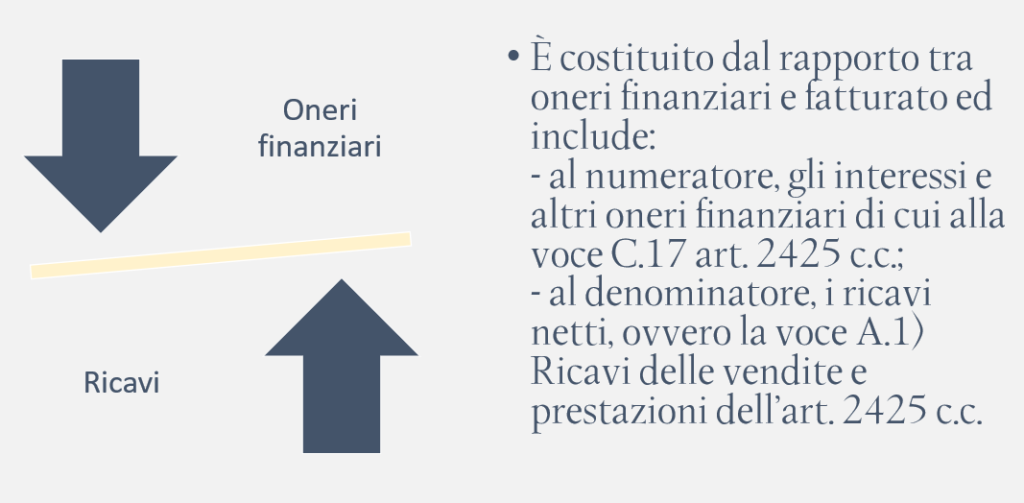

Indice di sostenibilità degli oneri finanziari

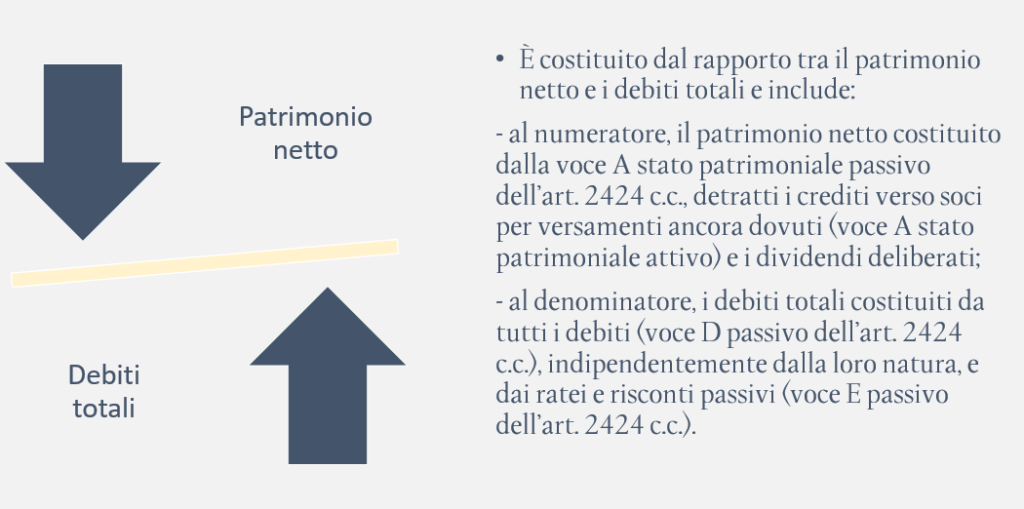

Indice di adeguatezza patrimoniale

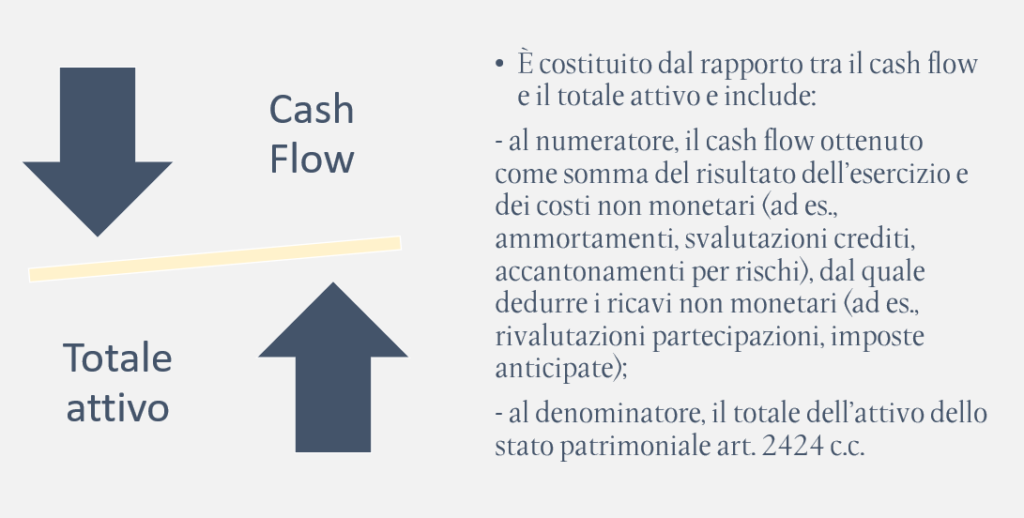

Indice di ritorno liquido dell’attivo

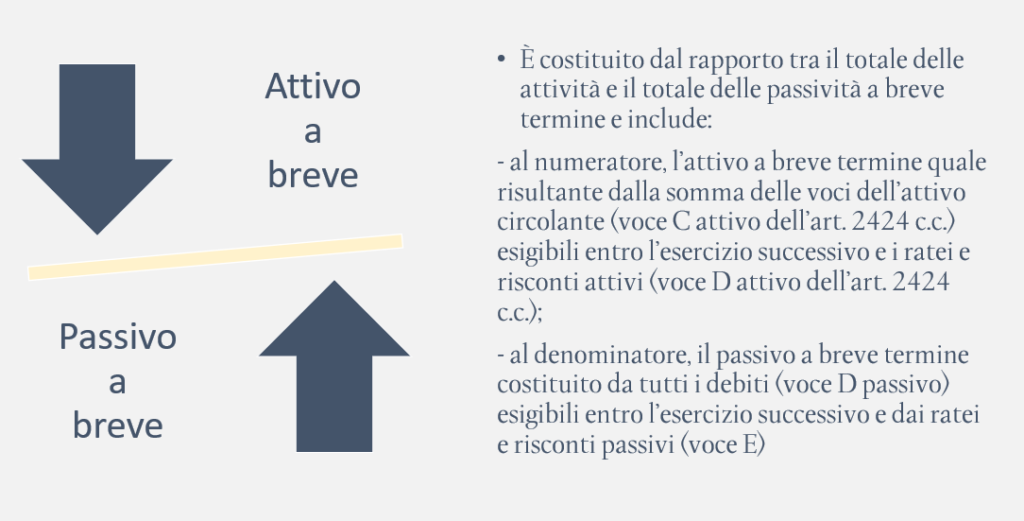

Indice di liquidità

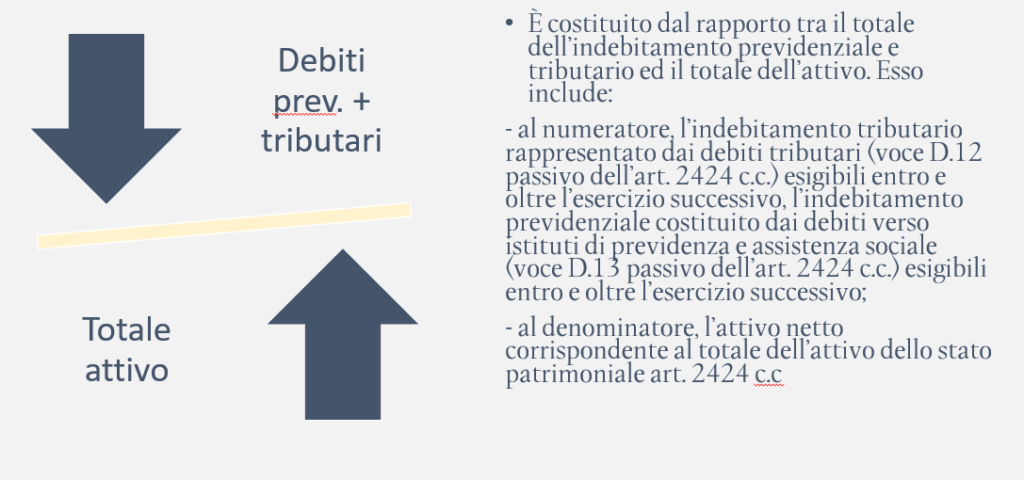

Indice di indebitamento tributario e previdenziale

Valutazione dell’impatto degli indici di crisi

Un sistema di allerta efficace dovrebbe essere in grado di intercettare le situazioni di crisi prima che si traducano in insolvenza.

La non sostenibilità dei debiti è una minaccia alla “continuità aziendale”, ma vi possono essere minacce alla “continuità” correlate ad altro tipo di eventi. Alcuni di questi sono intercettabili da un affidabile sistema di risk management, quali, ad esempio, rilevanti perdite per danni ambientali, controversie giudiziarie che coinvolgono i vertici della società, profondi dissidi nella proprietà, perdita improvvisa di clienti o fornitori fondamentali, insuccesso nel lancio di un nuovo prodotto, entrata nel mercato di un nuovo concorrente, ecc.

Queste minacce non sono rilevabili dagli indici di crisi, in quanto avulse dal sistema dei valori di bilancio al quale tali indici si riconnettono, ma devono essere attentamente monitorate da parte dell’organo di controllo (Revisore Legale) secondo il Principio di revisione internazionale Isa Italia n. 570 Continuità aziendale.

Le PMI dotate di organi di controllo, in seguito alla modifica della soglia di cui all’art. 2477 c.c. introdotta dal Codice della crisi e dell’insolvenza, sono circa 127.000.

Le valutazioni dell’impatto degli indici

Un sistema di allerta interna efficace dovrebbe essere in grado di intercettare le situazioni crisi prima che si traducano in insolvenza, evitando al contempo il più possibile le false segnalazioni.

Per valutare l’intensità del fenomeno dell’insolvenza nell’universo delle imprese italiane è stata condotta una disamina storica analizzando le imprese con bilanci pubblicati, avendo riguardo al verificarsi, nei 3 anni successivi, di uno dei seguenti eventi di default:

- Dichiarazione di fallimento;

- Presentazione di una richiesta di concordato preventivo (a tal fine sono state considerate tali anche le istanze di cui al co. 6 dell’art. 161 l.f.);

- Presentazione di un ricorso per omologa di accordi di ristrutturazione o di un ricorso prenotativo di cui al co. 6 dell’art. 182-bis l.f.;

- Apertura di una liquidazione coatta amministrativa;

- Apertura di una procedura di amministrazione straordinaria.

Con riferimento a tale campione i tassi di probabilità dell’evento sono variati negli ultimi anni, tra il 4% e l’1,9%, in dipendenza della congiuntura economica.

Gli indicatori specifici della crisi di impresa

Per le imprese sotto elencate l’applicazione degli indici avviene con regole diverse da quelle generali, fermo restando l’applicabilità alle imprese in oggetto delle previsioni di cui abbiamo parlato.

Indici che trovano applicazione per le imprese costituite da meno di due anni

Per le imprese costituite da meno di due anni l’unico indice che rileva è il solo patrimonio netto negativo.

Si applicano viceversa le regole generali e gli indici di settore nel caso in cui l’impresa o la società neo costituita sia succeduta ad altra o sia subentrata ad altra nella conduzione o nella titolarità dell’azienda.

Si tratta, ad esempio, dei seguenti casi:

- Società beneficiarie di un complesso o di un ramo aziendale per effetto di una operazione di scissione;

- Società incorporanti in una operazione di fusione o risultanti dalla fusione;

- Le società conferitarie di un complesso o di un ramo aziendale;

- Imprese acquirenti un complesso od un ramo aziendale già esistente;

- Imprese che conducono in affitto un complesso o un ramo aziendale già esistente.

Le tipicità delle imprese in liquidazione

Per le imprese in liquidazione, a condizione che esse abbiano cessato l’attività, l’indice rilevante della crisi è rappresentato dal rapporto tra il valore di realizzo dell’attivo liquidabile e il debito complessivo della società.

Rilevano comunque la presenza di reiterati e significativi ritardi nei pagamenti o di un DSCR inferiore ad 1. Non è invece di per sé indicativa la presenza di un patrimonio netto negativo che potrebbe derivare da un minore valore di libro degli assets rispetto a quanto realizzabile dalla loro liquidazione.

Le tipicità delle start-up innovative

Per le start-up innovative di cui al decreto-legge 18 ottobre 2012, n.179, convertito dalla legge 17 dicembre 2012, n. 221, e le PMI innovative di cui al decreto-legge 24 gennaio 2015, n. 3, convertito, con modificazioni, dalla legge 24 marzo 2015, n. 33 non possono applicarsi gli indici ordinari.

Ciò in ragione (in particolare per le prime) dell’elevato tasso di insuccesso connaturale al profilo di rischio che caratterizza queste imprese. Per esse rileva principalmente la capacità di ottenere risorse finanziarie da soci, obbligazionisti, banche, intermediari finanziari che unitamente alle sovvenzioni ed ai contributi pubblici consentano di proseguire nello studio e nello sviluppo dell’iniziativa imprenditoriale.

L’indice di crisi risiede dunque, in presenza di debito attuale o derivante dagli impegni assunti, nella capacità di ottenere le risorse finanziarie per la prosecuzione dell’attività di studio e di sviluppo, laddove un momento di criticità è costituito dalla sua sospensione per almeno 12 mesi.

Per la misurazione dell’indice si ricorre pertanto al DSCR, tenendo conto del fabbisogno finanziario minimo per la prosecuzione dell’attività di studio e sviluppo del progetto.

L’assenza di ricavi ed i risultati economici negativi, di converso, non hanno rilevanza determinante al fine di individuare lo stato di crisi. Il fatto che la natura innovativa dell’impresa dipenda dalla dichiarazione della parte comporta comunque la necessità di una valutazione della sussistenza dei requisiti da parte degli organi di controllo.

Cooperative e consorzi

Per le cooperative, in relazione al prestito sociale, il calcolo dell’indice DSCR a 6 mesi tiene conto dei flussi attesi, per versamenti e rimborsi del prestito stesso, secondo una non irragionevole stima, basata sulle evidenze storiche delle relative movimentazioni non precedenti a tre anni.

Per le cooperative, in presenza di prestito sociale, l’indice di adeguatezza patrimoniale potrà essere modificato sulla base di quanto previsto al co. 3 dell’art. 13 per tenere conto della incidenza di richieste di rimborso dei prestiti soci sulla base delle evidenze storiche non precedenti a tre anni.

Sempre per le cooperative, nel calcolo dell’“indice di liquidità”, la voce relativa al “passivo a breve termine”, in relazione al prestito sociale, deve tener conto delle precisazioni e delle valutazioni effettuate con riferimento al calcolo del DSCR e dell’indice di adeguatezza patrimoniale.

Per le cooperative agricole di conferimento, per le cooperative edilizie di abitazione, per i consorzi e le società consortili, inclusi i consorzi cooperativi, l’indice di adeguatezza patrimoniale potrà essere modificato sulla base di quanto previsto al co. 3 dell’art. 13, tenendo conto dei debiti vs soci riferiti allo scambio mutualistico.

Periodicità del calcolo degli indici di crisi

L’organo amministrativo deve valutare costantemente se sussiste l’equilibrio economico finanziario e quale sia il prevedibile andamento della gestione, e richiede agli organi di controllo la segnalazione tempestiva all’organo amministrativo dei fondati indizi della crisi.

Sul piano sostanziale, tuttavia, la capacità di ciascuna impresa di implementare un adeguato assetto organizzativo che consenta un frequente calcolo degli indicatori dipende dalla dimensione, dalla complessità e dalla qualità dell’organizzazione aziendale, degli strumenti disponibili e, in ultimo, delle risorse umane impiegate.

Occorre dunque identificare una periodicità che consenta di contemperare le due esigenze sopra evidenziate. A tale scopo soccorre il disposto dell’art. 24, il quale individua alla lettera c) del primo comma il riferimento agli indicatori di crisi di cui all’art. 13 co. 2 e 3 ai fini della tempestività dell’iniziativa da parte del debitore.

In particolare, il dies a quo rilevante per la tempestività dell’istanza di cui all’art. 19 CCI agli OCRI ovvero per la domanda di accesso alle procedure di regolazione della crisi è fissato con riferimento al superamento nell’ultimo bilancio approvato o comunque per oltre tre mesi, degli indici di cui al presente documento.

Il riferimento ai tre mesi di superamento degli indici comporta l’esigenza di una valutazione almeno trimestrale degli stessi. Tale valutazione, in assenza di un bilancio approvato, dovrà essere condotta sulla base di una situazione infrannuale, avente natura volontaria, redatta dall’impresa per la valutazione dell’andamento economico e finanziario.

Occorre in particolare che il controllo degli indicatori sia più frequente qualora le condizioni economiche, finanziarie o patrimoniali dell’impresa siano tali da renderlo necessario. Nel caso in cui si utilizzino bilanci non approvati dall’assemblea o bilanci infrannuali, è necessaria una loro approvazione da parte dell’organo amministrativo, o, in mancanza, del responsabile delle scritture contabili.

Motivazione e modalità di segnalazione

La segnalazione interna all’organo amministrativo da parte degli organi di controllo deve essere motivata. La motivazione deve essere resa avendo riguardo ai fenomeni gravemente sintomatici.

La motivazione può essere riferita anche ad ulteriori accadimenti straordinari attesi nei successivi sei mesi o comunque entro la chiusura dell’esercizio in corso, tali da compromettere la sostenibilità del debito ovvero la continuità aziendale.

La segnalazione deve essere tempestiva. La segnalazione deve essere fatta per iscritto, a mezzo posta elettronica certificata, di lettera raccomandata con avviso di ricevimento, di fax seguito da avviso di ricevimento o con altri mezzi che assicurino la prova dell’avvenuta ricezione, e deve contenere la fissazione di un congruo termine, non superiore a trenta giorni, entro il quale l’organo amministrativo deve riferire in ordine alla valutazione delle circostanze rilevanti di cui al § 5.2 constatate dal soggetto segnalante, alle soluzioni individuate e alle iniziative intraprese.

Nel termine fissato l’organo amministrativo può presentare anche prima dell’incontro al soggetto segnalante memorie ed osservazioni per dimostrare l’assenza di uno stato di crisi nei termini di rilevanza di cui al § 5.2, che l’organo di controllo deve considerare e valutare fornendo una risposta di accoglimento o di reiezione in tempo utile per il rispetto del termine fissato all’organo amministrativo. In generale la presentazione di un adeguato prospetto di tesoreria che dimostra la sostenibilità dei debiti nei successivi sei mesi può costituire prova dell’assenza di uno stato rilevante ai fini dell’allerta.

Conclusioni

In questo articolo ho cercato di riepilogare l’importanza della verifica e della eventuale segnalazione di crisi da parte degli organi aziendali, a partire dal 2020.

Il codice della crisi di impresa, infatti, nasce con l’obiettivo di essere uno strumento utile al management per riuscire ad individuare con tempestività segnali che possono compromettere nel lungo periodo la continuità aziendale.

Per questo motivo il corretto calcolo degli indicatori di impresa diventa un presupposto indispensabile per l’attività di valutazione che l’organo amministrativo e l’organo di controllo sono chiamati ed effettuare.

Naturalmente, l’aspetto che maggiormente deve essere attenzionato non è tanto il calcolo degli indicatori, quanto la sua interpretazione nel tempo. Per questo motivo è importante che vi siano intorno all’impresa professionisti preparati che siano in grado di valutare con coerenza i risultati delle analisi di monitoraggio.