Dopo aver analizzato la Certificazione Unica per i compensi corrisposti a professionisti è opportuno andare ad analizzare anche un caso particolare. Mi riferisco al modello certificativo per le locazioni brevi. Si tratta dell’applicazione della ritenuta del 21% da parte degli intermediari (agenti immobiliari, property manager), sia essa a titolo d’acconto o a titolo definitivo.

Come avremo modo di vedere, tuttavia, l’applicazione della ritenuta nelle locazioni brevi è prevista solo nel caso in cui, nel rapporto tra locatore e locatario – al sussistere di tutte le altre condizioni previste dall’articolo 4 D.L. n 50/2017 – intervenga, nel “ciclo” dell’incasso o pagamento del canone di locazione (breve):

- Un soggetto che svolge l’attività di intermediazione immobiliare; oppure

- Un soggetto gestisce portali on line (OTA) inerenti le locazioni brevi.

Detto questo iniziamo a vedere le condizioni affinché si possa applicare la ritenuta e come procedere alla certificazione unica per le locazioni brevi.

Indice degli Argomenti

- Applicazione della ritenuta del 21% sulle locazioni brevi

- Ambito soggettivo di applicazione della ritenuta del 21%

- Adempimenti a carico degli intermediari immobiliari / gestori dei portali

- Codice Identificativo Nazionale (CIN)

- Scadenza di presentazione

- La certificazione unica per le locazioni brevi

- Certificazione di reddito fondiario o reddito diverso tra principio di competenza e di cassa

- Esempi di compilazione Certificazione Unica locazioni brevi

- Sanzioni per errata tardiva o omessa certificazione

- Consulenza fiscale online

Applicazione della ritenuta del 21% sulle locazioni brevi

Le locazioni brevi turistiche sono state per la prima volta disciplinate dall’art. 4 del D.L. n 50/17. Questa norma ha definito cosa si intende per locazione breve, ovvero la messa a disposizione di un immobile abitativo (tra persone fisiche fuori dall’esercizio di impresa) per la durata non superiore a 30 giorni. Gli unici servizi aggiuntivi che possono essere prestati riguardano:

- La fornitura di biancheria;

- La pulizia del locali.

Questa norma, ha introdotto l’applicazione di una ritenuta di acconto del 21% (a titolo di acconto o di imposta) che deve essere applicata qualora nel ciclo del pagamento (dall’ospite al proprietario, o al titolare del diritto reale sull’immobile) intervenga un intermediario (o un soggetto che gestisce portali online). Il soggetto locatore ha la possibilità, infatti, di scegliere la tassazione del reddito derivante dalla locazione breve tra:

- Concorrenza del reddito alla tassazione ordinaria IRPEF. In questo caso la ritenuta del 21% viene applicata a titolo di acconto;

- Cedolare secca. In questo caso la ritenuta del 21% viene applicata a titolo di imposta. La possibilità di applicare la cedolare secca è possibile sia nelle sublocazioni brevi sia nel caso in cui sia il comodatario ad effettuare locazioni brevi.

I co. 2 e 3 dell’art. 4 del D.L. n. 50/17, prevedono che ai redditi derivanti da:

- Contratti di locazione;

- Contratti di sublocazione;

- Contratti a titolo oneroso conclusi dal comodatario aventi ad oggetto il godimento dell’immobile a favore di terzi;

stipulati alle condizioni di cui al co. 1 è possibile applicare la cedolare secca. Sostanzialmente il reddito derivante dalle locazioni brevi costituisce:

- Reddito fondiario per il proprietario dell’immobile o per il titolare di altro diritto;

- Reddito diverso per il sublocatore o il comodatario.

Questi soggetti hanno la possibilità di:

- Assoggettare ordinariamente ad IRPEF i redditi derivanti dai canoni di locazione;

- Optare per la cedolare secca.

Per l’applicazione della normativa è irrilevante il fatto che il contratto sia concluso direttamente dal proprietario, dal sublocatore, dal comodatario dell’immobile. Il contratto di locazione breve può anche essere concluso tramite un soggetto che esercita attività di intermediazione immobiliare, o che gestisce un portale telematico mettendo in contatto persone in cerca di un immobile con persone che dispongono di unità immobiliari da locare.

Novità 2025

La Legge n. 212/23 ha previsto l’aumento dell’aliquota dal 21% al 26% in caso di destinazione a locazione breve, con opzione per la cedolare secca per gli immobili successivi al primo (secondo, terzo, quarto, etc) per ciascun periodo di imposta. Il tutto, tenendo presente che la locazione breve non ammette la presenza di più di 4 appartamenti. L’effetto della disposizione è a partire dal 1° gennaio 2024. La ritenuta applicata dagli intermediari, a titolo di acconto, rimane del 21%. Inoltre, è previsto che i soggetti residenti Ue o fuori UE devono adempiere agli obblighi previsti tramite stabile organizzazione presente in Italia o tramite rappresentante fiscale.

Per approfondire: Cedolare secca al 26% sulle locazioni brevi: come funziona?.

Ambito soggettivo di applicazione della ritenuta del 21%

A questo punto occorre capire in dettaglio in quali casi si debba applicare la ritenuta del 21% nelle locazioni brevi. Come anticipato in premessa l’applicazione della ritenuta nelle locazioni brevi è prevista solo nel caso in cui, nel rapporto tra locatore e locatario intervenga, nell’incasso o pagamento del canone di locazione (breve):

- Un soggetto che svolge l’attività di intermediazione immobiliare; o

- Un soggetto gestisce portali on line inerenti le locazioni brevi.

L’applicazione della ritenuta è condizionata da:

- L’intervento di un intermediario immobiliare o di un soggetto che gestisce portali online che mettano in contatto l’utente finale con il locatore;

- Che l’intermediario o il gestore di portali online intervenga nel sistema di incasso/pagamento dei canoni di locazione breve.

Questo significa, in altri termini, che l’intermediario immobiliare o il soggetto che gestisce portali online deve assumere la qualifica di sostituto di imposta ex DPR n. 600/73. Tuttavia, questa condizione non si realizza sempre e comunque, ma soltanto qualora questo soggetto intervenga direttamente nel ciclo di incasso/pagamento dei canoni di locazione breve.

| A questo fine può essere utile ricordare che la qualifica di sostituto di imposta dell’intermediario immobiliare o del gestore di portali online è indipendente dall’esercizio in forma di impresa dell’attività. Questo significa, ad esempio, che è sostituto di imposta anche il privato che effettua queste attività saltuariamente ed anche il soggetto in regime forfettario. |

In pratica, il regime fiscale delle locazioni brevi si applica solo alle persone fisiche “private“. Se, invece, il contratto è concluso nell’esercizio di attività di impresa o di una libera professione questa disciplina non si applica. Infatti il regime della locazione breve è applicabile solo in caso di destinazione di non più di quattro appartamenti per ciascun periodo di imposta a locazione breve. In tutti gli altri casi, l’attività di locazione si presume svolta in forma imprenditoriale ai sensi dell’art. 2082 c.c. producendo reddito di impresa (soggetto ad IRPEF).

Adempimenti a carico degli intermediari immobiliari / gestori dei portali

Gli intermediari che intervengono nella stipula o nella gestione dei contratti di locazione breve sono tenuti ad effettuare alcuni adempimenti. In particolare, gli intermediari immobiliari ed i gestori di portali telematici sono tenuti a:

- Trasmettere, entro il 30 giugno dell’anno successivo, i dati dei contratti di locazione/sublocazione di breve durata stipulati per il loro tramite. Per approfondire: “Comunicazione contratti locazione breve: 30 giugno“. Tale obbligo viene meno nel caso in cui gli stessi intermediari intervengano nella riscossione dei canoni, in quanto, devono adempiere all’obbligo successivo;

- Applicazione di una ritenuta del 21% (a titolo di acconto o di imposta a seconda dei casi) da applicare sull’ammontare dei canoni incassati, in qualità di sostituti di imposta, qualora intervengano nel pagamento per conto dell’effettivo percettore.

Come previsto dal punto 4.2 del Provvedimento 12 luglio 2017 la presentazione della Certificazione Unica esonera gli intermediari dall’obbligo di invio dei dati relativi ai contratti di locazione breve.

Ad assolvere questi adempimenti sono chiamati anche i soggetti (intermediari) non residenti in Italia. In particolare:

- Se sono dotati di stabile organizzazione in Italia devono adempiere agli obblighi mediante la stabile organizzazione stessa;

- Se non sono dotati di stabile organizzazione in Italia devono adempiere agli obblighi mediante un rappresentante fiscale, nominato ed individuato tra i soggetti indicati nell’art. 23 del DPR n. 600/73

Il versamento della ritenuta del 21%

Nel caso in cui sussistano tutte le condizioni per l’applicazione della ritenuta, quanto trattenuto dall’intermediario immobiliare deve essere:

- Versato con il modello F24 entro il giorno 16 del mese successivo dell’accredito al beneficiario (codice tributo “1919”, da esporre nella Sezione “Erario”);

- Oggetto di Certificazione Unica per le locazioni brevi. L’intermediario deve, infatti, procedere alla compilazione della relativa certificazione e del Modello 770.

Qualora la ritenuta del 21% venga versata dal rappresentante fiscale in Italia di intermediario non residente (non dotato di stabile organizzazione) è necessario prestare attenzione alla modalità di versamento della ritenuta. In particolare:

- Nel campo codice fiscale della sezione contribuente deve essere indicato il codice fiscale del soggetto rappresentato, intestatario della delega F24;

- Nel campo codice fiscale del coobbligato, erede, genitore, tutore o curatore fallimentare deve essere indicato il codice fiscale del rappresentante con riferimento al quale deve essere compilato anche il codice identificativo con il codice 72.

Esempio di compilazione modello F24 codice tributo 1919 – SEZIONE ERARIO

| Codice tributo | Rateazione/regione/ prov./mese rif. | Anno | Importi a debito | Importi a credito | Saldo |

|---|---|---|---|---|---|

| 1919 | 01 | 2025 | 5.000,00 | 5.000 | |

| CAMPI DEL MODELLO F24 | COMPILAZIONE DEL CAMPO |

|---|---|

| codice tributo: | indicare 1919 |

| rateazione/regione/prov/mese rif: | indicare il mese di riferimento, nell’esempio 02 |

| anno di riferimento: | Anno cui la ritenuta si riferisce, nell’esempio 2022 |

| importi a debito versati: | indicare l’importo a debito, nell’esempio 5.000,00 |

| importi a credito compensati: | non compilare |

| TOTALE A: | somma degli importi a debito indicati nella Sezione Erario |

| TOTALE B: | somma degli importi a credito indicati nella Sezione Erario, non compilare se non sono presenti importi a credito |

| SALDO (A – B): | indicare il saldo (TOTALE A – TOTALE B) |

| codice ufficio: | non compilare |

| codice atto: | non compilare |

Possibile recuperare le ritenute versate in eccesso tramite compensazione

Nel caso in cui emerga una eccedenza di versamento delle ritenute effettuate è possibile recuperare le stesse in compensazione, attraverso il modello F24. Nel caso deve essere utilizzato uno dei seguenti codici tributo:

- Codice tributo 1628: nel caso in cui la compensazione venga effettuata per i versamenti di competenza del medesimo anno;

- Codice tributo 6782: nel caso in cui la compensazione venga effettuata per i versamenti dell’anno successivo.

Codice Identificativo Nazionale (CIN)

L’art. 13-ter del D.L. 145/23 ha provveduto ad una regolamentazione degli affitti brevi al fine di assicurare la tutela della concorrenza e della trasparenza del mercato. La norma ha previsto l’assegnazione da parte del Ministero del Turismo, tramite procedura automatizzata di un Codice Identificativo Nazionale (CIN):

- Alle unità immobiliari ad uso abitativo destinate alla locazione per fini turistici;

- Agli immobili destinati alle locazioni brevi;

- Alle strutture turistico ricettive alberghiere ed extra alberghiere.

I codici attribuiti attraverso la procedura automatizzata, confluiscono in una banca dati nazionale denominata “Banca Dati Strutture Ricettive”. Dal 2 novembre 2024 è obbligatorio possedere ed esporre il CIN, pena l’applicazioni di sanzioni previste dal co. 9 del citato art. 13-ter. Il codice deve essere indicato anche nelle comunicazioni dei dati dei contratti di locazione, trasmesse dai soggetti che esercitano attività di intermediazione immobiliare.

Scadenza di presentazione

Il termine previsto per la presentazione della Certificazione unica sulle locazioni brevi è il 17 marzo 2025. Sempre entro questa data l’intermediario è tenuto a rilasciare la certificazione ai vari proprietari degli immobili per i quali è intervenuto nel pagamento del canone di locazione. La trasmissione telematica del Modello CU locazioni brevi può essere effettuata direttamente dall’intermediario tramite i servizio online messi a disposizione dall’Agenzia delle Entrate, oppure tramite l’utilizzo di un intermediario

La certificazione unica per le locazioni brevi

Una volta all’anno, entro la scadenza del 16 marzo (17 marzo 2025) i sostituti di imposta sopra indicati sono tenuti a compilare e rilasciare la Certificazione unica per le locazioni brevi ai titolari dei redditi (percepiti nel periodo di imposta precedente). Questo ai sensi dell’articolo 4 del DPR n. 322/98. In questi termini, il modello CU per le locazioni brevi deve essere utilizzata per comunicare i dati relativi a:

- Contratti di locazioni brevi;

- Le relative ritenute effettuate sui canoni o corrispettivi incassati.

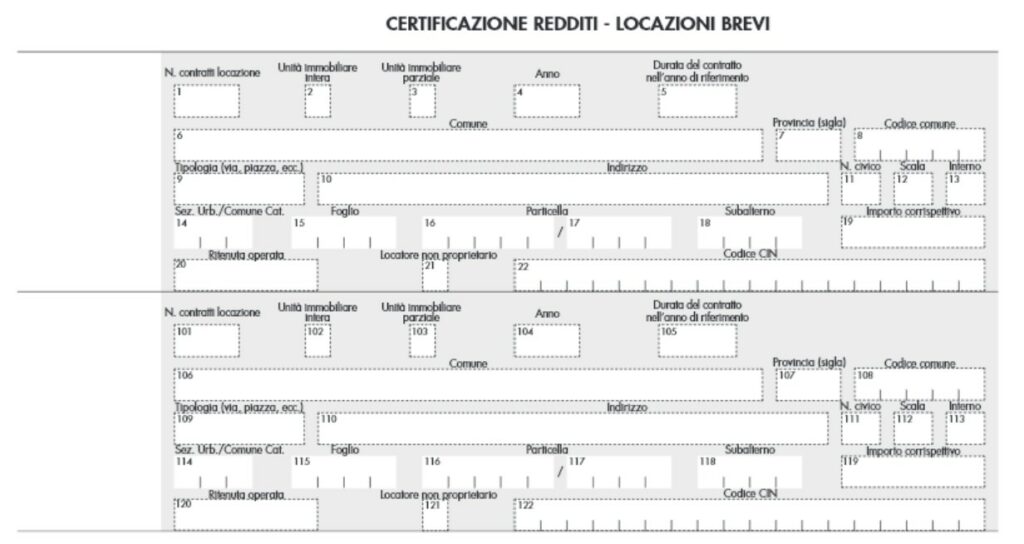

Secondo quanto previsto dal Provvedimento 12 luglio 2017, per i contratti relativi alla medesima unità immobiliare, stipulati dal medesimo locatore, la comunicazione dei dati può avvenire anche in forma aggregata. Tuttavia, per ogni singola unità immobiliare l’esposizione dei dati relativi ai contratti di locazione deve essere effettuata adottando il medesimo criterio (alternativamente, in forma aggregata o analitica). I sostituti di imposta all’interno del modello 2025 possono trovare la sezione apposita denominata “Certificazione Redditi – Locazioni Brevi“. Si tratta di un prospetto con l’indicazione dei dei dati relativi al contratto e alle ritenute effettuate. In questo modello devono indicate delle informazioni specifiche, quali i seguenti.

Punto 1 – N° contratti di locazione

Il punto 1 deve essere compilato esclusivamente nel caso in cui l’esposizione dei dati venga effettuata in forma aggregata. Deve essere indicato il numero complessivo dei contratti stipulati relativi alla singola unità immobiliare.

Punto 2 – Unità immobiliare intera

La casella di cui al punto 2 deve essere barrata nel caso in cui il contratto di locazione breve preveda la locazione dell’intera unità immobiliare. La compilazione del punto 2 è alternativa alla compilazione del punto 3.

Punto 3 – Unità immobiliare parziale

La casella di cui al punto 3, deve essere barrata (in alternativa al punto 2) nel caso in cui il contratto di locazione breve preveda la locazione parziale dell’unità immobiliare (come ad esempio, la locazione di una stanza).

Punto 4 – Anno

Deve essere riportato l’anno relativo al periodo di locazione che si sta indicando. Può accadere, ad esempio, che il pagamento del corrispettivo avvenga nell’anno “x”, sia relativa ad un contratto di locazione breve stipulato per un periodo compreso tra due periodi di imposta. In questo caso, è necessario compilare due righi della certificazione, separando i dati (giorni, corrispettivo, ritenute) relativi ai singoli periodi di imposta.

Se è barrato il punto 21 in quanto il soggetto che loca l’immobile non è il proprietario dell’unità immobiliare locata (sublocazione/locazione dell’immobile da parte del comodatario), il punto 4 deve essere compilato indicando l’anno 2024. In questo caso le somme percepite dal beneficiario si configurano come redditi diversi, e seguono fiscalmente il principio di cassa.

Punto 5 – Durata del contratto nell’anno di riferimento

In questo punto deve essere indicato il numero di giorni di durata del contratto di locazione breve ricompresa nel periodo di riferimento. Questo punto deve essere sempre compilato. In caso di compilazione dei dati in forma aggregata i giorni da riportare devono essere conteggiati considerando una sola volta i periodi coincidenti.

Punti da 6 a 13 – Dati di indirizzo dell’immobile

Nei punti da 6 a 13 devono essere indicati gli estremi di ubicazione dell’immobile.

Punti da 14 a 18 – Dati catastali dell’immobile

Devono essere indicati gli estremi catastali dell’immobile locato (Sezione / Comune / Foglio / Particella / Subalterno, etc). L’indicazione di questi dati che lo scorso anno era facoltativa da quest’anno è obbligatoria. In questo modo è possibile individuare ogni singolo immobile oggetto di locazione.

Punto 19 – Importo del corrispettivo della locazione

Questo punto deve essere compilato indicando l’importo del corrispettivo lordo pattuito per la locazione breve. Per tale importo, in caso di locazione breve a cavallo d’anno, deve essere suddiviso in base ai giorni di competenza per ciascun periodo di imposta.

Punto 20 – Ritenuta operata

Deve essere indicata la ritenuta operata sul corrispettivo di cui al punto 14. Deve essere indicato l’importo delle ritenute versato con codice tributo 1919. Naturalmente, l’importo delle ritenute operate non può superare il 21% dell’importo del corrispettivo della locazione.

Punto 21 – Locatore non proprietario

La casella deve essere barrata nel caso in cui il percipiente al quale viene rilasciata la CU non è il proprietario dell’unità immobiliare locata. Può trattarsi dei casi di:

- Sublocazione breve;

- Locazione breve stipulata dal comodatario con un soggetto terzo estraneo al contratto di comodato.

Qualora sia barrato il punto 21, il punto 4 deve essere compilato indicando “2024” e deve essere compilato un solo rigo, anche se il contratto di locazione riguarda due periodi d’imposta.

Punto 22 – Codice Identificativo Nazionale CIN

Il nuovo punto 22 deve essere compilato indicando il codice identificativo nazionale introdotto dall’art. 13-ter del D.L. n. 145/23. A decorrere dal 1° gennaio 2025 è obbligatorio indicare nella CI il predetto codice CIN. Sulla base di quanto previsto dalle indicazioni di compilazione, il campo non è obbligatorio qualora siano stati esposti i dati catastali (punti 15 e 16) dell’immobile locato.

Certificazione di reddito fondiario o reddito diverso tra principio di competenza e di cassa

In fase di compilazione della parte della Certificazione Unica per le locazioni brevi, è necessario tenere conto della natura del reddito prodotto e della tassazione relativa, ossia:

- Reddito fondiario nel caso di locazioni brevi effettuate dal proprietario dell’immobile, e tassazione secondo il principio di competenza;

- Reddito diverso nel caso di sublocazioni o locazioni brevi effettuate dal comodatario, e tassazione secondo il principio di cassa.

Di conseguenza, in presenza di redditi fondiari, e di locazione a cavallo d’anno, è necessario scomporre tra i due anni il corrispettivo percepito nel primo anno con la relativa ritenuta. Vediamo qualche esempio.

Ipotizziamo una locazione che va da 26.12. dell’anno “n” al 04.01 dell’anno “n+1” (10gg). Il corrispettivo è di 1.000 euro e la ritenuta subita di 210 (21% di 1.000). Il corrispettivo è stato incassato il 31.12 al netto della ritenuta.

Anno “n” (1.000/10*6) = 600 (210/10*6) = 126

Anno “n+1” (1.000/10*4) = 400 (210/10*4) = 84

In presenza di redditi diversi, derivanti da sublocazione o da locazione del comodatario, invece, trattandosi di redditi che seguono il criterio di cassa, e necessario gestire la Certificazione Unica per locazioni brevi in questo modo:

Ipotizziamo una locazione che va da 26.12. dell’anno “n” al 04.01 dell’anno “n+1” (10gg). Il corrispettivo è di 1.000 euro e la ritenuta subita di 210 (21% di 1.000). Il corrispettivo è stato incassato il 31.12 al netto della ritenuta.

Nel modello per le locazioni brevi dell’anno “n” viene indicato l’intero importo di reddito e di ritenuta.

Esempi di compilazione Certificazione Unica locazioni brevi

Esempio 1 – Locazione breve

Un proprietario stipula, tramite un intermediario immobiliare, un contratto di locazione breve (durata 1 – 15 gennaio 2024) relativamente ad un immobile di sua proprietà. Il corrispettivo previsto è pari a 1.000 euro e viene percepito il 15 gennaio, al netto della ritenuta di acconto del 21% applicata dall’agente immobiliare. Il modello deve essere compilato nel modo seguente:

| Punto | Descrizione | Compilazione |

|---|---|---|

| 1 | n° contratti | – |

| 2 | Unità immobiliare intera | X |

| 3 | Unità immobiliare parziale | – |

| 4 | Anno | 2024 |

| 5 | Durata del contratto | 15 giorni |

| 6 – 13 | Dati dell’immobile | Indicazione dati |

| 14 – 18 | Dati catastali | Indicazione dati |

| 19 | Importo corrispettivo | 1.000 |

| 20 | Ritenuta operata | 210 |

| 21 | Locatore non proprietario | – |

| 22 | CIN | IT000000B1A0000001 |

Esempio 2 – Sublocazione breve

Un contribuente stipula, tramite un agente immobiliare, un contratto di sublocazione breve della durata di 15 giorni (dal 15 gennaio al 30 gennaio), relativo ad un immobile concesso in locazione (per il quale era prevista la possibilità di sublocazione). Il corrispettivo pattuito è pari a 2.000 euro e viene percepito il 30 gennaio al netto della ritenuta del 21% applicata dall’agente immobiliare.

| Punto | Descrizione | Compilazione |

|---|---|---|

| 1 | n° contratti | – |

| 2 | Unità immobiliare intera | X |

| 3 | Unità immobiliare parziale | – |

| 4 | Anno | 2024 |

| 5 | Durata del contratto | 15 giorni |

| 6 – 13 | Dati dell’immobile | Indicazione dati |

| 14 – 18 | Dati catastali | Indicazione dati |

| 19 | Importo corrispettivo | 2.000 |

| 20 | Ritenuta operata | 420 |

| 21 | Locatore non proprietario | X |

| 22 | CIN | IT000000B1A0000001 |

Esempio 3 – Locazione a cavallo d’anno

Un contribuente stipula, tramite un intermediario immobiliare, un contratto di locazione breve tra il 20 dicembre ed il 6 gennaio, relativamente ad immobile di proprietà. Il corrispettivo, pari a 2.000 euro viene percepito a dicembre, al netto della ritenuta del 21%. Trattandosi di contratto relativo a due periodi di imposta, devono essere compilati due righi del modello.

Primo rigo relativo al primo periodo d’imposta.

| Punto | Descrizione | Compilazione |

|---|---|---|

| 1 | n° contratti | – |

| 2 | Unità immobiliare intera | X |

| 3 | Unità immobiliare parziale | – |

| 4 | Anno | 2024 |

| 5 | Durata del contratto | 12 giorni |

| 6 – 13 | Dati dell’immobile | Indicazione dati |

| 14 – 18 | Dati catastali | Indicazione dati |

| 19 | Importo corrispettivo | 1.333 |

| 20 | Ritenuta operata | 280 |

| 21 | Locatore non proprietario | X |

| 22 | CIN | IT000000B1A0000001 |

Secondo rigo relativo al nuovo periodo di imposta

| Punto | Descrizione | Compilazione |

|---|---|---|

| 1 | n° contratti | – |

| 2 | Unità immobiliare intera | X |

| 3 | Unità immobiliare parziale | – |

| 4 | Anno | 2025 |

| 5 | Durata del contratto | 6 giorni |

| 6 – 13 | Dati dell’immobile | Indicazione dati |

| 14 – 18 | Dati catastali | Indicazione dati |

| 19 | Importo corrispettivo | 667 |

| 20 | Ritenuta operata | 140 |

| 21 | Locatore non proprietario | X |

| 22 | CIN | IT000000B1A0000001 |

Sanzioni per errata tardiva o omessa certificazione

La sanzione amministrativa pecuniaria prevista in caso di tardiva, omessa o errata certificazione unica è pari a 100 euro per ogni comunicazione, con un massimo di 50.000 euro. In caso di errata trasmissione telematica, è possibile inviare nuovamente il modello nei 5 giorni successivi. Nel caso non si applica alcuna sanzione.

Qualora, invece, venga inviata una Certificazione in ritardo o rettificativa nei 60 giorni successivi la sanzione di 100 euro è ridotta ad un terzo (33,33 euro) per ogni certificazione con un massimo di 20.000 di sanzione. Considerata l’impossibilità di applicare l’istituto del cumulo giuridico occorre prestare molta attenzione al corretto invio delle Certificazioni uniche.

Per approfondire: Sanzioni modello CU: calcolo e ravvedimento.