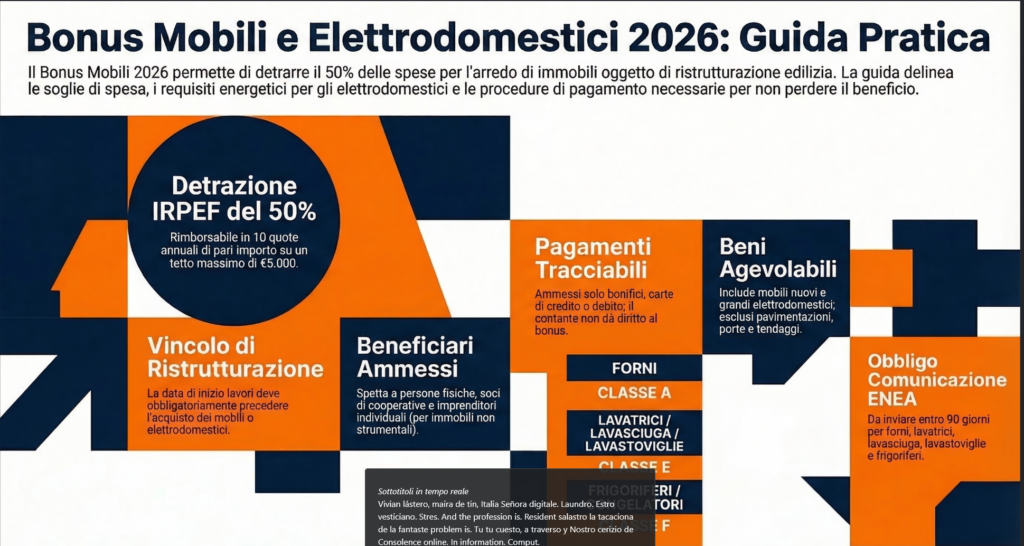

La legge di Bilancio ha esteso al 2026 il bonus mobili, che consiste in una detrazione Irpef del 50% per l’acquisto di mobili e di grandi elettrodomestici destinati ad arredare un immobile oggetto di interventi di recupero del patrimonio edilizio (ex art. 16-bis del TUIR).

| Riferimenti normativi |

|---|

| Art. 16, co. 2, D.L. n. 63/13 conv. Legge n. 90/13 |

| Art. 1, co. 37, Legge n. 234/2021 |

Che cos’è il bonus mobili ed elettrodomestici?

Consiste in una detrazione Irpef del 50% per l’acquisto di mobili e elettrodomestici di classe almeno A+ (A per i forni), destinati ad arredare un immobile oggetto di ristrutturazione (ex art. 16-bis del TUIR).

La detrazione va calcolata su un importo massimo di 5.000 euro per il 2026, comprensivo delle eventuali spese di trasporto e montaggio.

Come viene fruito?

La detrazione, da ripartire tra gli aventi diritto in dieci quote annuali di pari importo, spetta nella misura del 50% delle spese sostenute ed è calcolata su un ammontare complessivo non superiore ad €. 5.000,00 per l’anno 2026.

La detrazione del 50% si ottiene indicando le spese sostenute nella dichiarazione dei redditi, quindi mediante il modello 730 o modello Redditi persone fisiche, e spetta al contribuente che usufruisce della detrazione per le spese di intervento di recupero del patrimonio edilizio.

Il bonus non utilizzato in tutto o in parte non si trasferisce. Questo, né in caso di decesso del contribuente né in caso di cessione dell’immobile oggetto di intervento di recupero edilizio. Attenzione, questo vale anche quando con la cessione dell’immobile sono state trasferite all’acquirente le restanti rate della detrazione delle spese di recupero del patrimonio edilizio. Tuttavia, il cedente può continuare a fruire delle quote non utilizzate anche se l’abitazione oggetto di ristrutturazione è ceduta prima che sia trascorso l’intero periodo per usufruire della detrazione.

Attenzione

| La data di inizio dei lavori di ristrutturazione deve precedere quella di acquisto dei mobili o grandi elettrodomestici. Non è necessario che le spese di ristrutturazione siano sostenute prima di quelle per l’arredo dell’immobile. |

Per approfondire: Bonus elettrodomestici: come ottenere 200 euro subito.

Chi può beneficiarne?

La detrazione riguarda i contribuenti, persone fisiche, titolari di redditi imponibili Irpef che hanno iniziato attività di ristrutturazione edilizia di cui all’art. 16-bis del TUIR. Con maggiore dettaglio, possono usufruire di questo bonus:

- Le persone fisiche residenti e non residenti in Italia;

- Le società semplici, le società in nome collettivo ed in accomandita semplice, le imprese familiari;

- Soci di cooperative a proprietà divisa e indivisa;

- Imprenditori individuali, per gli immobili non rientranti fra i beni strumentali o merce.

Questi soggetti devono essere in possesso dei fabbricati ai quali sono destinati i beni oggetto di agevolazione con uno dei seguenti titoli:

- Proprietà o nuda proprietà;

- Usufrutto, uso, abitazione o diritto di superficie;

- Soggetti detentori dell’immobile, come comodatari, locatari. Anche i familiari conviventi ed il coniuge separato, assegnatario dell’immobile (intestato ad altro coniuge).

La detrazione spetta anche al contribuente che ha sostenuto solo una parte delle spese relative all’intervento edilizio o che ha pagato solo il compenso del professionista o gli oneri di urbanizzazione. Se le spese per interventi di recupero del patrimonio edilizio sono state sono state sostenute soltanto da uno dei coniugi e quelle per l’arredo dall’altro, il bonus non spetta a nessuno dei due.

Quali sono gli interventi edilizi necessari?

Gli interventi edilizi necessari per beneficiare del bonus sono:

- Manutenzione straordinaria, restauro e risanamento conservativo, ristrutturazione edilizia su singoli appartamenti. I lavori di manutenzione ordinaria su singoli appartamenti (per esempio, tinteggiatura di pareti e soffitti, sostituzione di pavimenti, sostituzione di infissi esterni, rifacimento di intonaci interni) non danno diritto alla detrazione;

- Ricostruzione o ripristino di un immobile danneggiato da eventi calamitosi, se è stato dichiarato lo stato di emergenza;

- Restauro, risanamento conservativo e ristrutturazione edilizia, riguardanti interi fabbricati, eseguiti da imprese di costruzione o ristrutturazione immobiliare e da cooperative edilizie che entro 18 mesi dal termine dei lavori vendono o assegnano l’immobile

- Manutenzione ordinaria, manutenzione straordinaria, restauro e risanamento conservativo, ristrutturazione edilizia su parti comuni di edifici residenziali.

Esempi

Manutenzione straordinaria

- Installazione di ascensori e scale di sicurezza;

- Realizzazione dei servizi igienici;

- Sostituzione di infissi esterni con modifica di materiale o tipologia di infisso;

- Rifacimento di scale e rampe;

- Realizzazione di recinzioni, muri di cinta e cancellate;

- Costruzione di scale interne;

- Sostituzione dei tramezzi interni senza alterazione della tipologia dell’unità immobiliare.

Rientrano nella manutenzione straordinaria:

- Interventi finalizzati all’utilizzo di fonti rinnovabili di energia, ad esempio:

- L’installazione di una stufa a pellet o di impianti dotati di generatori di calore alimentati da biomasse combustibili;

- L’installazione o l’integrazione di un impianto di climatizzazione invernale ed estiva a pompa di calore;

- La sostituzione della caldaia, in quanto intervento diretto a sostituire una componente essenziale dell’impianto di riscaldamento.

Ristrutturazione edilizia

- Modifica della facciata;

- Realizzazione di una mansarda o di un balcone;

- Trasformazione della soffitta in mansarda o del balcone in veranda;

- Apertura di nuove porte e finestre;

- Costruzione dei servizi igienici in ampliamento delle superfici e dei volumi esistenti.

Non sono compresi tra gli interventi che ne danno diritto:

- Quelli finalizzati all’adozione di misure dirette a prevenire il rischio del compimento di atti illeciti da parte di terzi (a meno che, per le loro particolari caratteristiche, non siano anche inquadrabili tra gli interventi edilizi di manutenzione ordinaria, manutenzione straordinaria, restauro o risanamento conservativo, ristrutturazione edilizia);

- La realizzazione di posti auto o box pertinenziali.

Interventi esclusi

| Non sono compresi tra gli interventi che danno diritto al bonus gli interventi per i quali si fruisce dell’ecobonus, di cui all’articolo 14 del D.L. 63/13, (Agenzia delle Entrate, Circolare n. 11/E/2014, risposta 5.1). |

Condomini

La detrazione spetta anche quando i beni acquistati arredano un ambiente diverso rispetto a quello oggetto di ristrutturazione. Ciascun condomino, in caso di interventi su parti comuni condominiali, può usufruire del bonus mobili ed elettrodomestici, per acquistare gli arredi delle parti comuni del condominio.

Per quali acquisti si può usufruire del bonus?

Come spiegato nella guida dell’Agenzia delle Entrate:

| MOBILI NUOVI | ELETTRODOMESTICI NUOVI |

|---|---|

| Per esempio: letti, armadi, cassettiere, librerie, scrivanie, tavoli, sedie, comodini, divani, poltrone, credenze, materassi, apparecchi di illuminazione. È escluso l’acquisto di porte, pavimentazioni (per esempio, il parquet), tende e tendaggi, altri complementi di arredo | Di classe energetica non inferiore alla classe A per i forni, alla classe E per le lavatrici, le lavasciugatrici e le lavastoviglie, alla classe F per i frigoriferi e i congelatori, come rilevabile dall’etichetta energetica. L’acquisto è comunque agevolato per gli elettrodomestici privi di etichetta, a condizione che per essi non ne sia stato ancora previsto l’obbligo. Rientrano nei grandi elettrodomestici, per esempio: frigoriferi, congelatori, lavatrici, lavasciuga e asciugatrici, lavastoviglie, apparecchi per la cottura, stufe elettriche, forni a microonde, piastre riscaldanti elettriche, apparecchi elettrici di riscaldamento, radiatori elettrici, ventilatori elettrici, apparecchi per il condizionamento. |

Tra le spese da portare in detrazione si possono includere quelle di trasporto e di montaggio dei beni acquistati.

| Beni mobili non agevolabili |

|---|

| Porte |

| Pavimentazioni |

| Tende e tendaggi |

| Altri complementi di arredo |

I beni acquistati devono essere destinati ad arredare l’ambiente ristrutturato?

Deve essere evidenziato che per beneficiare della detrazione non è richiesto che vi sia un collegamento tra i mobili acquistati e l’ambiente oggetto di ristrutturazione. Tuttavia, deve essere rispettato il collegamento tra acquisto di mobili o grandi elettrodomestici e l’arredo dell’immobile oggetto di ristrutturazione, nel suo complesso, ma non per il singolo ambiente ristrutturato.

Ad esempio, quindi, può essere fruibile per l’acquisto di immobili per il bagno, se si sta ristrutturando la cucina, oppure il contrario.

Come ottenere la detrazione?

Si ottiene indicando le spese sostenute nella dichiarazione dei redditi. La detrazione spetta unicamente al contribuente che usufruisce della detrazione per le spese di intervento di recupero del patrimonio edilizio. Inoltre, è possibile beneficiare della detrazione del 50% per l’acquisto di arredi o elettrodomestici in immobili oggetto di ristrutturazioni.

La detrazione è riconosciuta per l’acquisto di mobili e di elettrodomestici di classe non inferiore alla A+ (A per i forni).

| Il contribuente che esegue lavori di ristrutturazione su più unità immobiliari avrà diritto al beneficio più volte. |

Detrazione e tetto massimo

Indipendentemente dall’importo delle spese sostenute per i lavori di ristrutturazione, la detrazione per il 2026 è pari al 50% della spesa sostenuta fino al raggiungimento dell’importo massimo di 5.000 euro, riferito, complessivamente, alle spese sostenute per l’acquisto di mobili ed elettrodomestici.

La detrazione deve essere ripartita tra gli aventi diritto in 10 quote annuali di pari importo. Il limite di spesa di 5.000 euro riguarda la singola unità immobiliare, comprensiva delle pertinenze, o la parte comune dell’edificio oggetto di ristrutturazione.

La detrazione non utilizzata in tutto o in parte non si trasferisce né in caso di decesso del contribuente né in caso di cessione dell’immobile oggetto di intervento di recupero edilizio. Inoltre, la detrazione non utilizzata non si trasferisce né in caso di decesso del contribuente né in caso di cessione dell’immobile.

Regime sanzionatorio

E’ consigliato di tenere traccia di tutta la documentazione relativa ai lavori e alle spese effettuate anche per l’acquisto dei mobili e degli elettrodomestici. I controlli infatti possono essere effettuati anche dopo 5 anni dal lavoro.

Per richiedere le agevolazioni è necessario procedere al pagamento delle spese tramite metodi tracciabili, come i bonifici o carte di credito e debito. Inoltre è necessario conservare la documentazione che attesta i lavori e le spese sostenute: la ricevuta dei bonifici, la documentazione che attesta l’addebito sul conto corrente, le fatture per l’acquisto dei beni e per il pagamento dei servizi. Inoltre risulta altrettanto importante comunicare all’ENEA i lavori svolti, come accade anche per avere accesso ad altri tipi di bonus e agevolazioni. L’Agenzia delle Entrate può decidere di effettuare dei controlli successivamente, e si può incorrere in sanzioni nel caso di errato accesso, e l’Agenzia delle Entrate può procedere a recuperare il credito. Le sanzioni sono variabili in base al tipo di errore commesso, che viene valutato sul caso specifico.

Come effettuare i pagamenti

Per poter ottenere la detrazione sugli acquisti di mobili e di grandi elettrodomestici occorre effettuare i pagamenti con bonifico o carta di debito o credito. Non è consentito, per beneficiare della detrazione, i pagamenti con assegni bancari, contanti o altri mezzi di pagamento. La detrazione fiscale è ammessa anche se i beni sono acquistati con un finanziamento a rate, a condizione che la società che eroga il finanziamento paghi il corrispettivo con le stesse modalità prima indicate e il contribuente abbia una copia della ricevuta del pagamento. In questo caso, l’anno di sostenimento della spesa sarà quello di effettuazione del pagamento da parte della finanziaria.

Le stesse modalità devono essere osservate per il pagamento delle spese di trasporto e montaggio dei beni. Se il pagamento avviene mediante bonifico non è necessario utilizzare il bonifico appositamente disposto da banche.

I documenti da conservare

I documenti da conservare sono:

- La ricevuta del bonifico;

- La ricevuta di avvenuta transazione (per i pagamenti con carta di credito o di debito);

- Documentazione di addebito sul conto corrente;

- Le fatture di acquisto dei beni, riportanti la natura, la qualità e la quantità dei beni e dei servizi acquisiti.

Comunicazione ENEA

Per la detrazione vi è l’obbligo di inviare la comunicazione all’ENEA per beneficiare del bonus per l’acquisto di elettrodomestici. I dati delle spese sostenute dovranno essere trasmessi entro 90 giorni dal termine dei lavori, seguendo le istruzioni fornite per l’accesso alla detrazione per le ristrutturazioni edilizie. Non tutti gli acquisti, comportano l’obbligo di comunicazione. Le spese che rientrano da comunicare all’ENEA sono quelle relative ai seguenti acquisti:

- Forni;

- Frigoriferi;

- Lavastoviglie;

- Piani cottura elettrici;

- Lavasciuga;

- Lavatrici.

Indicazioni in dichiarazione

Per beneficiare del bonus è necessario indicare le spese sostenute in dichiarazione dei redditi (modello 730 o Redditi PF). Queste devono essere riportate nel rigo RP 57 del modello Redditi, indicando:

- Nelle colonne 1 e 4 (n. rata) il numero di rata per ciascuna unità abitativa oggetto di ristrutturazioneM

- Nelle colonne 2 e5 (spesa arredo immobile) la spesa sostenuta per ciascuna unità abitativa oggetto di ristrutturazione entro il limite previsto;

- Alle colonne 3 e 6 (importo rata) l’importo di ciascuna rata, dividendo per 10 l’ammontare complessivo della spesa sostenuta indicata nelle colonne 2 e 5.

Nel caso di più immobili ristrutturati devono essere compilati quadri aggiuntivi, numerando progressivamente la casella “mod. n.” del modello.

Per chi compila il modello 730 le spese devono essere indicate nel rigo E57, evidenziando:

- In colonna 1 e3 (numero rata) il numero di rata per ciascuna unità abitativa oggetto di ristrutturazione;

- In colonna 2 e 4 (spesa arredo immobile) la spesa sostenuta nei limiti previsti.

Domande frequenti risolte dall’Agenzia delle Entrate

Per la detrazione, lo scontrino che riporta il codice fiscale dell’acquirente e indica natura, qualità e quantità dei beni acquistati, equivale alla fattura. Se manca il codice fiscale, la detrazione è comunque ammessa se in esso è indicata natura,

qualità e quantità dei beni acquistati e se esso è riconducibile al contribuente titolare della carta in base alla corrispondenza con i dati del pagamento (esercente, importo, data e ora).