Come si compila la Certificazione unica in caso di prestazioni occasionali sopra i 5.000 euro?

I soggetti che nel corso del periodo di imposta hanno percepito redditi da lavoro autonomo occasionale devono ricevere dai propri committenti la Certificazione unica. Si tratta della certificazione dei redditi percepiti e delle ritenute di acconto trattenute da parte del committente all’erogazione del compenso.

Tuttavia, quando il soggetto prestatore (“privato“) supera, nell’anno, la soglia di 5.000 euro lorde di compensi, scattano gli obblighi previdenziali alla Gestione separata INPS. In questi casi, infatti, il committente è chiamato ad applicare ritenute previdenziali sul compenso del prestatore. Ritenute che, assieme a quelle fiscali devono essere indicate nel modello CU.

In questo articolo intendo andare ad analizzare le modalità di compilazione della Certificazione Unica in relazione ai redditi da lavoro autonomo occasionale in caso di ritenute previdenziali INPS.

La definizione di lavoro autonomo occasionale

Il lavoro autonomo occasionale è definito dall’art. 2222 del codice civile che riguarda il contratto d’opera. Sulla base di questa disposizione si può considerare lavoratore autonomo occasionale:

| “chi si obbliga a compiere, dietro corrispettivo, un’opera o un servizio con lavoro prevalentemente proprio, senza vincolo di subordinazione, né potere di coordinamento del committente ed in via del tutto occasionale“ |

Deve trattarsi, quindi, di attività non continuativa nel tempo, svolta senza subordinazione con lavoro prevalentemente proprio. Quindi, rispetto alle collaborazioni coordinate e continuative (cd “co.co.co“), il lavoro autonomo occasionale si distingue per:

- La completa e totale autonomia del lavoratore circa i tempi e le modalità di esecuzione del lavoro, dato il mancato potere di coordinamento del committente;

- La mancanza del requisito di continuità, dato il carattere del tutto episodico dell’attività lavorativa;

- Il mancato inserimento funzionale del lavoratore nell’organizzazione aziendale (se c’è eterodirezione del lavoro non siamo in presenza di lavoro autonomo occasionale).

La Certificazione unica nel lavoro autonomo occasionale

Quando un lavoratore occasionale svolge una prestazione lavorativa nei confronti di un datore di lavoro che assume la qualifica di sostituto d’imposta (ex art. 23 del DPR n. 600/73) ci sono delle considerazioni da fare.

La prima riguarda l’applicazione della ritenuta d’acconto nella misura del 20% del compenso lordo che il sostituto d’imposta deve applicare al lavoratore. Tale ritenuta deve essere indicata nella Certificazione unica che questi è tenuto a rilasciare al prestato entro il 16 marzo dell’anno successivo a quello di svolgimento della prestazione (pagamento del compenso).

La seconda considerazione riguarda l’eventuale applicazione della ritenuta previdenziale, dovuta alla Gestione separata INPS, per i compensi annui lordi del prestatore che superano la soglia di 5.000 euro annue. In questo caso, ovvero prestazioni occasionali sopra i 5.000 euro, si rende necessaria la contribuzione previdenziale del prestatore d’opera. Vediamo, di seguito, come gestire nel modello CU le ritenute del lavoratore occasionale.

Certificazione dei redditi da prestazione occasionale nel modello CU

Ai sensi dell’articolo 67, comma 1, lettera l), TUIR, i redditi da lavoro autonomo occasionale sono fiscalmente classificati fra i “redditi diversi”. L’articolo 71, comma 2, del TUIR dispone che l’imponibile sia ricavato per differenza tra:

- L’ammontare percepito nel periodo d’imposta e

- Le spese sostenute per la loro produzione.

Nella compilazione della Certificazione unica occorre individuare innanzitutto la causale della tipologia di somma corrisposta, scegliendo la classificazione in base ai codici disponibili:

Tabella causali modello CU lavoro autonomo occasionale

| DESCRIZIONE | CAUSALE MODELLO CU |

|---|---|

| Prestazioni di lavoro autonomo rientranti nell’esercizio di arte o professione abituale | A |

| Prestazioni di lavoro autonomo non esercitate abitualmente | M |

| Redditi derivanti dall’assunzione di obblighi di fare, di non fare o permettere | M1 |

| Prestazioni di lavoro autonomo non esercitate abitualmente, per le quali non sussiste l’obbligo di iscrizione alla gestione separata (circolare Inps 104/2001) | O |

| Redditi derivanti dall’assunzione di obblighi di fare, di non fare o permettere, per le quali non sussiste l’obbligo di iscrizione alla gestione separata (circolare Inps 104/2001) | O1 |

La circolare INPS citata (104/2001) nelle causali O e O1 si riferisce ai soggetti percipienti con più di 65 anni che hanno esercitato la facoltà di non iscrizione alla Gestione separata INPS lavoratori autonomi. Pertanto, la causale di riferimento, per le prestazioni di lavoro autonomo non esercitate abitualmente, deve essere la lettera M anche nel caso in cui il reddito del lavoratore autonomo sia stato assoggettato a contribuzione INPS.

Compilazione dei campi nei dati fiscali del modello CU

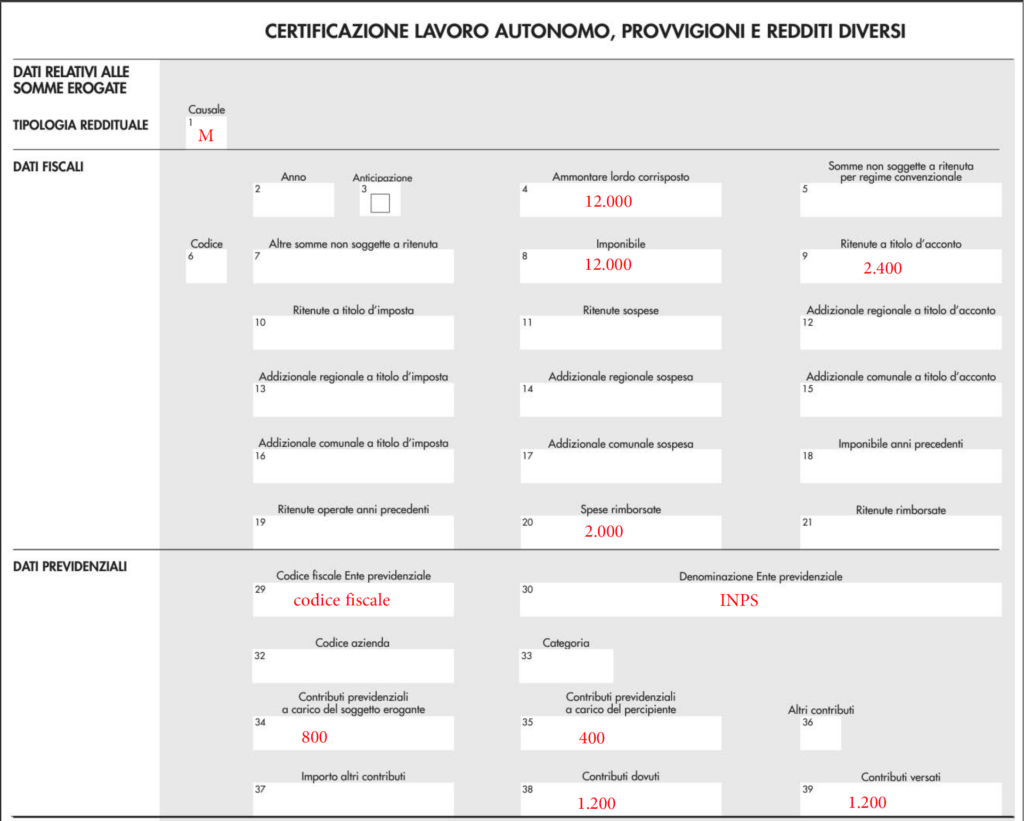

Tra i dati fiscali della certificazione occorre indicare l’ammontare lordo corrisposto (al punto 4), l’imponibile (al punto 8) e le ritenute d’acconto trattenute (al punto 9). Si evidenzia però che al superamento della soglia di 5.000 euro annui, considerando la somma dei compensi corrisposti da tutti i committenti occasionali, il lavoratore autonomo è assoggettato a contribuzione INPS e occorre compilare anche la parte della certificazione dedicata ai dati previdenziali.

I lavoratori interessati devono comunicare tempestivamente ai committenti occasionali il superamento della soglia di esenzione e, solo per la prima volta, iscriversi alla Gestione separata. Se la soglia fosse superata con più compensi nello stesso mese, ciascun committente concorrerà in misura proporzionale, in base al rapporto fra il suo compenso e il totale delle erogazioni del mese.

Determinazione del reddito imponibile previdenziale nelle prestazioni occasionali sopra 5.000 euro

L’imponibile previdenziale è costituito dal compenso lordo erogato al lavoratore, dedotte eventuali spese addebitate al committente e risultanti nella ricevuta (circolare Inps n. 103 del 6 luglio 2004). Tali spese dovranno essere indicate nel punto 20 della certificazione.

La ripartizione dell’onere contributivo tra collaboratore e committente è stabilita nella misura rispettivamente di un terzo e due terzi. Si ricorda che l’obbligo del versamento dei contributi è in capo al sostituto d’imposta committente, che deve eseguire il pagamento entro il 16 del mese successivo a quello di effettiva corresponsione del compenso.

Il versamento deve avvenire utilizzando il modello F24, calcolando la ritenuta dovuta sulla base delle aliquote previdenziali in vigore per l’annualità oggetto di certificazione.

- Nel punto 29 – Codice fiscale – indicare il codice fiscale dell’Ente previdenziale.

- Nel punto 30 – Denominazione Ente previdenziale – indicare la denominazione dell’Ente previdenziale.

- Al punto 32 – Codice Azienda – indicare il codice dell’azienda eventualmente attribuito dall’Ente previdenziale.

- Nel punto 33 – Categoria – indicare la categoria di appartenenza dell’iscritto all’Ente.

- Nei punti 34 e 35 indicare l’importo dei contributi previdenziali dovuti in relazione ai redditi contrassegnati al punto 1 dal codice “C”, nonché ai redditi annui superiori a euro 5.000 derivanti dalle attività contrassegnate al punto 1 dai codici “M”, “M1” e “V”.

- Nel punto 38 – Contributi dovuti – indicare il totale dei contributi dovuti all’Ente in base alle aliquote stabilite dalla normativa di riferimento.

- Nel punto 39 – Contributi versati – indicare il totale dei contributi effettivamente versati dal sostituto d’imposta all’Ente previdenziale competente.

Esempio di prestazione occasionale sopra i 5.000 euro in Certificazione unica

La società Alfa Srl eroga 10.000 euro al sig. Rossi per prestazioni di lavoro autonomo occasionale. Oltre tale importo 2.000 euro sono relative a spese sostenute direttamente dal sig. Rossi per lo svolgimento dell’incarico, rimborsate dal committente. Sulla quota superiore alla soglia di 5.000 euro sono stati versati contributi previdenziali con aliquota 24% (in quanto il contribuente è provvisto di altra cassa previdenziale).

L’importo erogato segue lo schema seguente, utile per la compilazione della Certificazione Unica.

| Descrizione | Importo € |

|---|---|

| Compenso per lavoro autonomo occasionale | 10.000 |

| Spese sostenute a carico del committente | 2.000 |

| Compenso lordo | 12.000 |

| Contributo previdenziale a carico del lavoratore (5.000 * 24% * 1/3) | 400 |

| Ritenuta di acconto (12.000 *20%) | 2.400 |

| Netto a pagare | 9.200 |

Di seguito la modalità di compilazione della certificazione unica.

Conclusioni

Come abbiamo visto, particolare attenzione deve essere prestata nel momento in cui ci si trova a certificare una prestazioni occasionali sopra ai 5.000 euro. In questi casi, i committenti si trovano nella situazione di eventuale iscrizione del prestatore alla Gestione separata INPS, ed in secondo luogo all’effettuazione delle ritenute previdenziali.

Le ritenute previdenziali impattano per 1/3 del compenso sul prestatore d’opera, che si vede decurtare una parte del proprio compenso. Per i restanti 2/3 gli oneri previdenziali sono a carico del committente. Tutto questo deve poi essere riportato correttamente nella Certificazione Unica da rilasciare entro il 31 marzo dal prestatore d’opera. Certificazione che, come abbiamo visto, deve contenere anche la compilazione della sezione previdenziale.

Se desideri maggiori informazioni puoi lasciare un commento di seguito, facendo attenzione al fatto che saranno pubblicati soltanto i commenti (su argomenti non trattati in precedenza) e quindi in grado di aggiungere valore all’articolo.