Le plusvalenze percepite al di fuori dell’esercizio di arti e professioni o di imprese commerciali sono disciplinate dall’art. 67 del TUIR e costituiscono redditi diversi di natura finanziaria (capital gain). Queste scontano l’imposta sostitutiva del 26%. Tuttavia, vi sono possibilità di tax planning da valutare.

La cessione di quote di una società a responsabilità limitata (SRL) rappresenta un momento cruciale per un imprenditore. Non conta solo la realizzazione economica, ma soprattutto l’impatto fiscale della plusvalenza. Vendi le tue quote a un prezzo superiore al costo di acquisto? Generi un guadagno tassabile che può erodere significativamente il tuo incasso netto. La differenza tra chi pianifica e chi improvvisa può tradursi in decine di migliaia di euro.

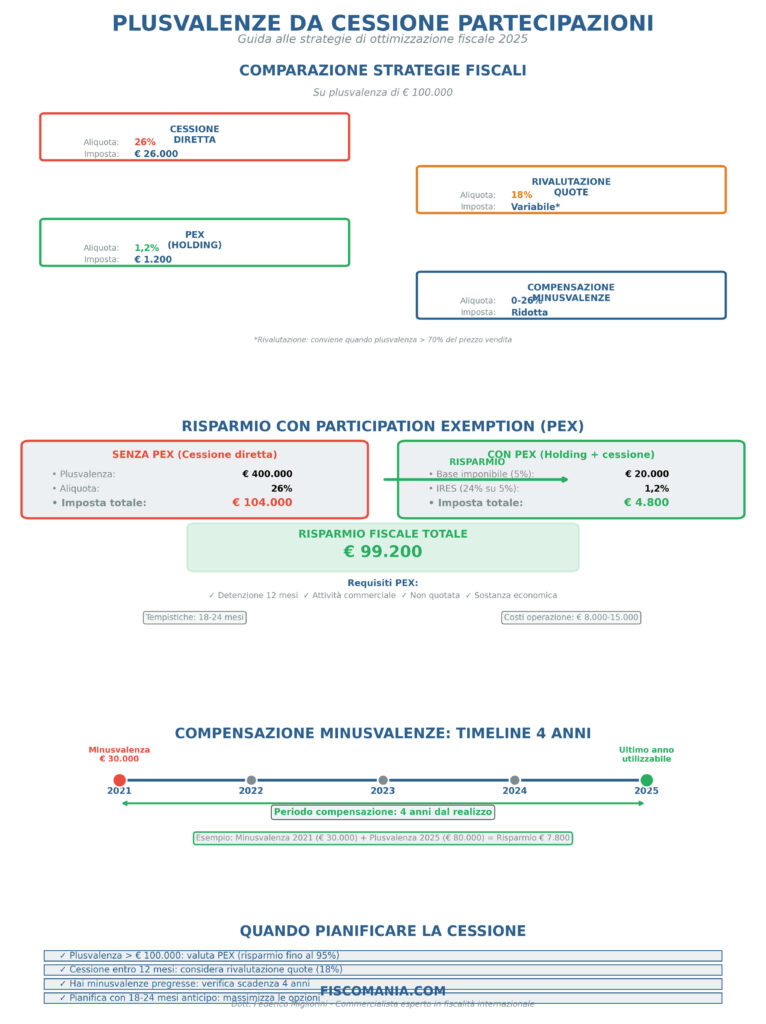

In questo articolo scoprirai come si determina la plusvalenza da cessione di partecipazioni societarie, come funziona la tassazione al 26% e quali strategie puoi adottare per ottimizzare il carico fiscale. Analizzeremo la rivalutazione delle quote con aliquota 18%, il meccanismo della Participation Exemption (PEX) che riduce la base imponibile al 5%, e la compensazione con minusvalenze pregresse realizzate negli ultimi quattro anni.

Indice degli argomenti

- Cos’è la plusvalenza da cessione di partecipazioni

- Come si calcola la plusvalenza: formula e componenti

- Il principio di cassa e il pagamento dilazionato

- Compensazione con minusvalenze pregresse

- Rivalutazione delle quote: risparmio fiscale strutturale

- Participation Exemption (PEX): esenzione del 95%

- La mia esperienza sulle strategie di ottimizzazione fiscale

- Infografica riepilogativa

- Cessione di partecipazioni nelle convenzioni contro le doppie imposizioni

- Cessione con ripartizione non proporzionale del corrispettivo

- Casi particolari: usufrutto, trust e società fiduciarie

- Consulenza fiscale su cessione di partecipazioni

- Domande frequenti

- Riferimenti normativi

Cos’è la plusvalenza da cessione di partecipazioni

La plusvalenza si genera quando il corrispettivo di vendita supera il costo fiscale di acquisto delle quote. Questa differenza rappresenta il tuo guadagno tassabile. Calcoli male il costo fiscale? Rischi di sovrastimare la plusvalenza e pagare più imposte del dovuto.

Il costo fiscale non coincide sempre con il prezzo che hai pagato originariamente. Devi includere anche i versamenti in conto capitale, i finanziamenti soci a fondo perduto e le rinunce a crediti effettuate negli anni. Ogni euro versato nella società a titolo di rafforzamento patrimoniale incrementa il costo fiscalmente riconosciuto della tua partecipazione.

Le spese accessorie contano: oneri notarili, commissioni di intermediazione, perizie di valutazione. Tutti questi costi si sommano al prezzo di acquisto e riducono la plusvalenza finale. Conserva sempre la documentazione completa di ogni versamento effettuato.

La legge applica l’imposta sostitutiva del 26% su tutte le plusvalenze da cessione di partecipazioni, siano esse qualificate o non qualificate. Questa uniformità deriva dalla L. n. 205/2017 che ha semplificato radicalmente il sistema. Prima del 2019, le partecipazioni qualificate scontavano una tassazione progressiva IRPEF che poteva raggiungere il 49,72% sulla quota imponibile. Oggi paghi sempre il 26% sull’intera plusvalenza.

La determinazione accurata del costo fiscale è il primo ambito dove rilevo errori. Molti imprenditori dimenticano di sommare i versamenti in conto capitale effettuati negli anni, pagando così imposte su plusvalenze “gonfiate” artificialmente.

Come si calcola la plusvalenza: formula e componenti

Calcoli la plusvalenza sottraendo dal valore di vendita il costo fiscalmente riconosciuto della partecipazione. La formula sembra semplice, ma nasconde diverse insidie tecniche.

Formula base:

Plusvalenza = Corrispettivo di cessione – Costo fiscale – Oneri accessori

Il corrispettivo di cessione è l’importo pattuito nell’atto di vendita, al netto degli oneri che gravano sull’acquirente. Il costo fiscale comprende il prezzo originario più tutti i versamenti a fondo perduto, i conferimenti in conto capitale e le rinunce ai crediti documentate. Gli oneri accessori includono le spese notarili, le commissioni di intermediazione e i costi di consulenza direttamente collegati alla transazione.

Hai acquisito quote in momenti diversi a prezzi differenti? Si applica il criterio LIFO (Last In First Out). Le quote cedute si considerano quelle acquisite per ultime. Questo meccanismo può influenzare significativamente la plusvalenza se i prezzi di acquisto sono variati nel tempo.

La Circolare del Ministero delle Finanze n. 165/1998 precisa che il costo fiscale deve tenere conto di tutti i versamenti in denaro o in natura effettuati a fondo perduto o in conto capitale, nonché delle rinunce ai crediti vantati nei confronti della società. Questa impostazione amplia notevolmente la base di costo riconosciuta.

Elementi a corollario

Per le azioni o quote o altre partecipazioni acquisite in base a un aumento gratuito di capitale il costo unitario è determinato ripartendo il costo originario sul numero complessivo delle azioni o quote o partecipazioni di compendio (articolo 68, comma 6, quarto periodo, TUIR);

Qualora il costo di acquisto delle partecipazioni ovvero il corrispettivo percepito attraverso la loro cessione o rimborso sia espresso in valuta, agli effetti del calcolo delle plusvalenze e minusvalenze derivanti dalla negoziazione delle predette attività finanziarie, devono ritenersi applicabili i criteri dettati dall’articolo 9, comma 2, TUIR (circolare del Ministero delle finanze n. 165/1998).

Esempio numerico di base

Supponiamo questi valori:

- Costo di acquisto originario: € 100.000

- Versamenti in conto capitale: € 20.000

- Spese notarili all’acquisto: € 2.000

- Costo fiscale totale: € 122.000

Vendi le quote a € 200.000, sostenendo € 3.000 di spese di intermediazione.

Calcolo plusvalenza:

€ 200.000 (prezzo vendita) – € 122.000 (costo fiscale) – € 3.000 (spese) = € 75.000

Imposta dovuta:

€ 75.000 × 26% = € 19.500

Incasso netto:

€ 200.000 – € 19.500 = € 180.500

Il principio di cassa e il pagamento dilazionato

La tassazione segue il principio di cassa previsto dall’art. 68, comma 6 del TUIR. L’imposta si applica nel periodo in cui incassi effettivamente il corrispettivo, non quando firmi l’atto di cessione. Questa regola offre opportunità di pianificazione fiscale attraverso la rateizzazione del pagamento.

Concordi un pagamento in tre anni? La plusvalenza viene ripartita proporzionalmente agli incassi di ciascun periodo. Questa dilazione consente di spalmare il carico fiscale su più annualità, migliorando la gestione della liquidità aziendale.

Attenzione: L’Ordinanza della Cassazione n. 15944/2025 ha chiarito che il momento di realizzo della plusvalenza coincide sempre con il perfezionamento dell’atto di cessione. L’aliquota applicabile è quella vigente alla data della cessione, anche se incassi il corrispettivo in anni successivi.

Esempio di tassazione dilazionata

Partecipazione con costo fiscale di € 50.000, venduta a € 150.000 nell’anno N.

Pagamenti:

- Anno N: € 50.000

- Anno N+1: € 100.000

Tassazione anno N:

Plusvalenza = € 50.000 – [€ 50.000 × (€ 50.000 / € 150.000)] = € 50.000 – € 16.667 = € 33.333

Imposta = € 33.333 × 26% = € 8.667

Tassazione anno N+1:

Plusvalenza = € 100.000 – [€ 50.000 × (€ 100.000 / € 150.000)] = € 100.000 – € 33.333 = € 66.667

Imposta = € 66.667 × 26% = € 17.333

Imposta totale: € 8.667 + € 17.333 = € 26.000 (identica al caso di incasso immediato)

La dilazione non riduce l’imposta totale, ma la distribuisce nel tempo migliorando i flussi di cassa.

Compensazione con minusvalenze pregresse

Hai realizzato minusvalenze su altre cessioni di partecipazioni negli ultimi anni? Puoi utilizzarle per compensare le plusvalenze attuali, riducendo l’imponibile tassabile. Questo meccanismo rappresenta uno strumento potente di ottimizzazione fiscale spesso sottovalutato.

La L. 205/2017 ha unificato il regime delle minusvalenze. Oggi puoi compensare minusvalenze da partecipazioni qualificate con plusvalenze da partecipazioni non qualificate e viceversa. Prima del 1° gennaio 2019 questa compensazione incrociata non era possibile.

Regole operative della compensazione

Le minusvalenze si compensano con le plusvalenze realizzate entro i quattro anni successivi a quello in cui le hai generate. Realizzi una minusvalenza nel 2022? Puoi compensarla con plusvalenze fino al 31 dicembre 2026. Dopo questa data, il credito fiscale si perde definitivamente.

La compensazione avviene nel quadro RT del modello Redditi PF. Devi indicare le minusvalenze pregresse nella dichiarazione dell’anno in cui le realizzi. Senza questa indicazione formale, perdi il diritto alla compensazione futura.

Verifica sempre le minusvalenze disponibili prima di cedere partecipazioni con plusvalenze. Una pianificazione attenta del timing può farti risparmiare migliaia di euro di imposte.

Esempio pratico di compensazione

Situazione:

- Minusvalenza 2022: € 30.000 (indicata in dichiarazione)

- Plusvalenza 2025: € 80.000

Calcolo imposta:

Base imponibile = € 80.000 – € 30.000 = € 50.000

Imposta dovuta = € 50.000 × 26% = € 13.000

Risparmio fiscale:

Senza compensazione: € 80.000 × 26% = € 20.800

Con compensazione: € 13.000

Risparmio: € 7.800

Nella mia pratica quotidiana osservo che molti contribuenti non sfruttano questa opportunità per semplice dimenticanza o mancanza di monitoraggio delle minusvalenze disponibili. Tenere un registro aggiornato delle minusvalenze pregresse dovrebbe essere una prassi standard per chi detiene partecipazioni societarie.

Rivalutazione delle quote: risparmio fiscale strutturale

La rivalutazione fiscale delle partecipazioni ti permette di aggiornare il costo fiscale delle quote al loro valore di mercato, pagando un’imposta sostitutiva del 18%. Con la Legge di Bilancio 2025 (L. 207/2024), questa possibilità è diventata strutturale e permanente, non più temporanea come negli anni precedenti.

La rivalutazione conviene quando prevedi di vendere le tue quote nei prossimi anni a un prezzo significativamente superiore al costo storico. Paghi il 18% oggi sul valore rivalutato, evitando di pagare il 26% domani sulla plusvalenza.

Meccanismo operativo

Possiedi quote con costo fiscale di € 100.000 al 1° gennaio 2025. Una perizia giurata redatta da un commercialista o revisore legale determina il valore di mercato a € 300.000. Puoi rideterminare il costo fiscale a questa cifra versando l’imposta sostitutiva entro il 30 novembre 2025.

Imposta per rivalutazione:

€ 300.000 × 18% = € 54.000

Puoi rateizzare il pagamento in tre rate annuali con interessi al 3% sulle rate successive. La prima rata deve essere versata entro il 30 novembre 2025 per perfezionare la rivalutazione.

Analisi di convenienza

Vendi successivamente le quote a € 350.000.

Scenario SENZA rivalutazione:

Plusvalenza = € 350.000 – € 100.000 = € 250.000

Imposta = € 250.000 × 26% = € 65.000

Scenario CON rivalutazione:

Imposta rivalutazione = € 54.000

Plusvalenza residua = € 350.000 – € 300.000 = € 50.000

Imposta su plusvalenza = € 50.000 × 26% = € 13.000

Imposta totale = € 67.000

In questo caso la rivalutazione costa € 2.000 in più. Non conviene sempre.

Regola pratica: La rivalutazione conviene quando la plusvalenza potenziale rappresenta almeno il 70-75% del prezzo di vendita previsto. Con percentuali inferiori, paghi più tasse rivalutando che aspettando la cessione.

Quando un cliente mi chiede di valutare la rivalutazione, costruisco sempre uno scenario comparativo con almeno tre ipotesi di prezzo di vendita (ottimistico, realistico, pessimistico). Solo così si prende una decisione informata.

Participation Exemption (PEX): esenzione del 95%

La Participation Exemption rappresenta lo strumento più potente per ridurre la tassazione sulle plusvalenze da cessione di partecipazioni. Applicando questo regime, solo il 5% della plusvalenza concorre alla formazione del reddito imponibile. Per una società di capitali con aliquota IRES del 24%, l’imposizione effettiva scende all’1,2%.

Come funziona il meccanismo PEX

La PEX non si applica direttamente alle persone fisiche, ma attraverso un’operazione strutturata. Conferisci le tue partecipazioni in una newco (società holding di nuova costituzione) applicando il regime del realizzo controllato previsto dall’art. 177 del TUIR. Questo conferimento non genera tassazione immediata.

Successivamente, la newco cede le partecipazioni ricevute. Se rispetta i requisiti PEX, la plusvalenza realizzata è tassata solo per il 5% del suo ammontare. Il restante 95% è esente da imposte.

Requisiti per applicare la PEX

La newco cessionaria deve rispettare queste condizioni cumulative:

- Detenzione ininterrotta per almeno 12 mesi delle partecipazioni conferite

- La società partecipata deve svolgere un’attività commerciale effettiva (non mera gestione immobiliare o finanziaria)

- La partecipazione non deve essere quotata in mercati regolamentati

- La società partecipata non deve essere residente in paesi a fiscalità privilegiata

Questi requisiti devono sussistere al momento della cessione e per l’intero periodo di possesso.

Esempio numerico completo PEX

Situazione di partenza:

- Costo fiscale originario quote SRL: € 100.000

- Valore di mercato stimato: € 500.000

- Plusvalenza potenziale: € 400.000

Operazione anno 1 – Conferimento:

- Conferisci le quote in una newco (SRL holding) con regime del realizzo controllato

- Nessuna tassazione immediata

- La newco assume come costo fiscale € 100.000

Operazione anno 2 – Cessione con PEX:

Dopo 12 mesi, la newco cede le quote a € 500.000

Plusvalenza = € 500.000 – € 100.000 = € 400.000

Base imponibile PEX = € 400.000 × 5% = € 20.000

IRES (24%) = € 20.000 × 24% = € 4.800

Confronto fiscale:

| Scenario | Base imponibile | Imposta | Risparmio |

|---|---|---|---|

| Cessione diretta persona fisica | € 400.000 | € 104.000 (26%) | – |

| Conferimento + cessione con PEX | € 20.000 | € 4.800 (1,2%) | € 99.200 |

Il risparmio fiscale supera i € 99.000. L’imposizione effettiva scende dall’26% all’1,2%.

Costi e tempistiche

L’operazione richiede:

- Costituzione newco: € 1.500-3.000

- Atto di conferimento: € 2.000-4.000

- Consulenza fiscale complessiva: € 5.000-10.000

- Tempistica minima: 12-18 mesi (conferimento + periodo di detenzione + cessione)

Attenzione: L’Agenzia delle Entrate vigila attentamente su queste operazioni. La PEX richiede sostanza economica reale, non un semplice artificio fiscale. La holding deve svolgere effettivamente un’attività di direzione e coordinamento delle partecipate, documentabile con delibere, consulenze, contratti di management.

La mia esperienza sulle strategie di ottimizzazione fiscale

Nella mia pratica quotidiana mi trovo frequentemente a valutare strategie di ottimizzazione per imprenditori che stanno per cedere le proprie quote societarie. La maggior parte dei clienti che mi contattano ha già individuato un acquirente e concordato un prezzo, ma solo a quel punto scopre l’impatto fiscale dell’operazione.

Quando un imprenditore mi sottopone un progetto di cessione, il mio primo passaggio è costruire uno scenario fiscale comparativo completo. Analizzo sempre almeno quattro alternative: cessione diretta, rivalutazione preventiva, struttura PEX, e combinazione rivalutazione + PEX per situazioni particolarmente complesse.

Un caso recente della mia attività: un imprenditore voleva cedere quote con costo fiscale di € 150.000 a un prezzo di € 800.000. Plusvalenza potenziale: € 650.000. Con cessione diretta avrebbe pagato € 169.000 di imposte (26%).

Ho proposto una struttura con conferimento in newco e successiva cessione con PEX. Tempistica: 14 mesi totali. Costo operazione completa (costituzione, conferimento, consulenza): € 8.500. Imposta finale: € 31.200 (1,2% effettivo sulla plusvalenza). Risparmio netto: € 129.300.

Il cliente ha accettato di attendere i 14 mesi necessari. L’acquirente, informato della strategia, ha concordato di mantenere ferma l’offerta. Risultato: oltre € 129.000 risparmiati a fronte di un investimento di € 8.500 e una dilazione temporale gestibile.

Il fattore tempo è cruciale. Molti imprenditori mi contattano quando hanno già firmato una lettera di intenti vincolante con tempi stretti. A quel punto le opzioni si riducono drasticamente. La pianificazione fiscale della cessione dovrebbe iniziare almeno 18-24 mesi prima della vendita prevista.

Le variabili nelle valutazioni

Nel valutare le strategie di ottimizzazione, considero sempre tre variabili oltre al puro risparmio fiscale:

- Impatto sulla liquidità aziendale e personale: rateizzare un pagamento può valere un costo leggermente superiore se l’imprenditore ha flussi di cassa stretti.

- Affidabilità della controparte: strutture complesse con tempistiche lunghe richiedono acquirenti solidi e pazienti.

- Rischio di contestazione fiscale: ogni strategia aggressiva aumenta la probabilità di verifiche dell’Agenzia delle Entrate.

Un aspetto che i calcoli tecnici non colgono è il profilo di rischio fiscale. Una cessione diretta ha rischio quasi zero di contestazione. Una struttura PEX ben costruita ha rischio basso ma non nullo. Una struttura PEX mal documentata o priva di sostanza economica ha rischio alto di accertamento con sanzioni del 70% delle maggiori imposte.

Negli ultimi tre anni ho osservato un netto aumento delle verifiche su operazioni PEX. L’Agenzia delle Entrate contesta sempre più frequentemente la mancanza di sostanza economica nelle holding costituite. Gli elementi che fanno scattare l’attenzione del Fisco: holding prive di personale dipendente, assenza di attività deliberativa documentata, mancanza di contratti di service con le partecipate, cessione immediata dopo i 12 mesi minimi.

Infografica riepilogativa

Comparazione strategie fiscali: Dalla cessione diretta con tassazione al 26% alla Participation Exemption che riduce l’imposizione all’1,2%. Il risparmio può superare i € 99.000 su plusvalenze di € 400.000.

Cessione di partecipazioni nelle convenzioni contro le doppie imposizioni

Le convenzioni internazionali modificano i criteri di tassazione quando cedi partecipazioni in società estere o quando sei residente all’estero e cedi quote italiane. L’art. 13 del modello OCSE prevede regole specifiche che possono limitare o escludere la tassazione in Italia.

Regola generale convenzionale

Le plusvalenze da cessione di partecipazioni sono tassate solo nello Stato di residenza del cedente. Se sei residente in Italia e cedi quote di una società tedesca, l’Italia tassa la plusvalenza mentre la Germania non applica alcuna imposta (seguendo il modello standard).

Eccezioni antielusive

Le convenzioni prevedono tre categorie di eccezioni che consentono la tassazione concorrente in entrambi gli Stati:

- Cessione con trasferimento di residenza: hai ceduto partecipazioni dopo essere emigrato all’estero, ma eri residente in Italia nei 5 anni precedenti? L’Italia mantiene il diritto di tassare la plusvalenza.

- Società immobiliari: cedi partecipazioni in società il cui patrimonio è costituito per oltre il 50% da beni immobili situati in Italia? L’Italia può tassare anche se sei non residente

- Partecipazioni rilevanti: alcune convenzioni prevedono tassazione concorrente per partecipazioni superiori al 25% dei diritti di voto (la soglia varia tra le diverse convenzioni)

Queste clausole hanno finalità antielusive evidenti. Impediscono di eludere la tassazione italiana trasferendo la residenza all’estero immediatamente prima della cessione o mascherando un patrimonio immobiliare dietro una struttura societaria.

Per approfondire:

- Plusvalenze da cessione di immobili e società immobiliari estere.

- Tassazione dei proventi da cessione di immobiliari estere.

- Plusvalenze da cessione di azioni quotate italiane da non residenti.

Cessione con ripartizione non proporzionale del corrispettivo

La Risposta a interpello n. 50/E/2025 dell’Agenzia delle Entrate ha chiarito un tema controverso: quando più soci cedono le proprie quote con una ripartizione del prezzo non proporzionale alle rispettive percentuali, quale importo rileva ai fini fiscali?

Principio affermato dall’Agenzia

Il corrispettivo rilevante per calcolare la plusvalenza è quello indicato nell’atto di cessione per ciascun socio cedente. Gli accordi privati tra i soci che prevedono redistribuzioni successive del prezzo non hanno rilevanza fiscale ai fini della plusvalenza.

Le somme corrisposte tra soci in base ad accordi parasociali costituiscono redditi diversi ai sensi dell’art. 67, comma 1, lett. l) del TUIR, tassabili come compensi per l’assunzione di obblighi di fare, non fare o permettere.

Esempio applicativo

Due soci cedono le proprie quote (50% ciascuno) per un corrispettivo complessivo di € 1.000.000.

Nell’atto di cessione:

- Socio A riceve: € 400.000

- Socio B riceve: € 600.000

Accordo privato tra i soci:

Socio B corrisponde € 100.000 al Socio A per il maggior contributo dato alla crescita aziendale.

Tassazione:

- Socio A: plusvalenza calcolata su € 400.000 + reddito diverso di € 100.000 (tassato separatamente)

- Socio B: plusvalenza calcolata su € 600.000

Questa impostazione consente flessibilità nella ripartizione del prezzo, ma richiede attenzione nella qualificazione fiscale delle somme corrisposte tra i soci.

Casi particolari: usufrutto, trust e società fiduciarie

Partecipazioni in usufrutto

Calcoli le soglie di qualificazione (per distinzioni ancora rilevanti in casi specifici) sommando:

- Valore della quota detenuta in usufrutto

- Valore della quota in piena proprietà

Il valore dell’usufrutto si determina con questa formula:

Valore usufrutto = Valore piena proprietà × Tasso interesse legale × Coefficiente età usufruttuario

I coefficienti per età sono indicati nel prospetto allegato al D.P.R. n. 131/1986.

Trust e partecipazioni

Trust trasparenti:

Le plusvalenze sono tassate direttamente in capo ai beneficiari come redditi di capitale (art. 44, comma 1, lett. g-sexies del TUIR).

Trust opachi o misti:

La plusvalenza concorre alla formazione del reddito del trust secondo regole che variano in base alla qualificazione del trust stesso (ente commerciale o non commerciale) e alla natura della partecipazione.

Società fiduciarie

Le società fiduciarie non sono considerate proprietarie dei beni intestati fiduciariamente. Attraverso il rapporto fiduciario, gestiscono i beni nell’interesse dei fiducianti. Le plusvalenze realizzate su cessione di partecipazioni intestate fiduciariamente sono tassate in capo ai fiducianti, non alla società fiduciaria.

Consulenza fiscale su cessione di partecipazioni

Stai valutando la cessione delle tue quote societarie e vuoi capire come minimizzare l’impatto fiscale? Ogni operazione ha caratteristiche uniche che richiedono un’analisi specifica della tua situazione patrimoniale e degli obiettivi che vuoi raggiungere.

Come posso aiutarti:

- Calcolo esatto della plusvalenza considerando tutti i versamenti effettuati negli anni e le spese accessorie deducibili.

- Analisi comparativa delle strategie fiscali (cessione diretta, rivalutazione preventiva, struttura PEX, combinazioni complesse).

- Valutazione convenienza rivalutazione quote con aliquota 18% in relazione al tuo caso specifico.

- Strutturazione operazioni PEX con conferimento in holding e cessione differita per ridurre l’imposizione all’1,2% effettivo.

- Gestione pagamenti dilazionati per ottimizzare i flussi di cassa e distribuire la tassazione su più anni.

- Compensazione con minusvalenze pregresse per azzerare o ridurre drasticamente l’imposta dovuta.

- Due diligence fiscale pre-cessione per identificare criticità e rischi di accertamento.

La pianificazione fiscale di una cessione dovrebbe iniziare almeno 18-24 mesi prima della vendita prevista. A quella distanza temporale hai margini di manovra significativi per strutturare operazioni complesse come la PEX o per effettuare rivalutazioni strategiche. Quando mi contatti a trattativa già avviata, le opzioni si riducono drasticamente.

Richiedi una consulenza personalizzata per analizzare la tua situazione specifica e costruire uno scenario fiscale comparativo dettagliato con tutti i costi, i tempi e i risparmi potenziali di ciascuna strategia.

Domande frequenti

La rivalutazione non conviene sempre. L’analisi di convenienza dipende dal rapporto tra plusvalenza potenziale e valore di mercato delle quote. Paghi il 18% sul valore rivalutato oggi per evitare di pagare il 26% sulla plusvalenza domani, ma il risparmio si materializza solo se la plusvalenza è sufficientemente elevata.

Le minusvalenze si possono compensare con plusvalenze future per quattro anni successivi a quello in cui le hai generate. Realizzi una minusvalenza nel 2026? Puoi compensarla con plusvalenze fino al 31 dicembre 2030. Dopo questa data, il credito fiscale si perde definitivamente.

Riferimenti normativi

- D.P.R. 917/1986 (TUIR) – Art. 67, comma 1, lett. c) e c-bis, art. 68, art. 87 e 177

- L. 27 dicembre 2017, n. 205 – Art. 1, commi da 999 a 1006

- L. 30 dicembre 2024, n. 207 – Art. 1, comma 30

- D.Lgs. 29 novembre 2018, n. 142 – Art. 5

- Circolare del Ministero delle Finanze n. 165/1998

- Circolare Agenzia delle Entrate n. 1/E del 22 gennaio 2021

- Risposta Agenzia delle Entrate n. 50/E del 2025

- Risoluzione Agenzia delle Entrate n. 33/E del 4 giugno 2025

- Corte di Cassazione, Ordinanza n. 15944 del 14 giugno 2025

- Commissione Tributaria Regionale di Torino, Sentenza n. 28/28/2011 del 14 giugno 2011