Il codice tributo 4001 identifica il versamento del saldo dell’IRPEF (Imposta sul Reddito delle Persone Fisiche). Questo codice viene utilizzato nel modello F24 per il pagamento del saldo IRPEF, ovvero la differenza tra l’imposta dovuta per l’anno e gli acconti già versati.

Indice degli argomenti

Chi deve utilizzare il codice tributo 4001

Il codice 4001 deve essere utilizzato da tutti i contribuenti che hanno un saldo IRPEF da versare, sia persone fisiche che titolari di partita IVA in regime ordinario.

Quando si utilizza

Il versamento del saldo IRPEF deve essere effettuato entro il 30 giugno dell’anno successivo a quello in cui si è prodotto il reddito. Tuttavia, è possibile che il termine venga prorogato. Il codice deve essere utilizzato nella sezione Erario del modello F24, e può essere indicato:

- A debito, se il saldo dell’IRPEF risultante dalla dichiarazione dei redditi chiude con un debito di imposta. In questo caso risulta compilato il rigo RN45;

- A credito, se il saldo dell’IRPEF risultante dalla dichiarazione dei redditi chiude con un credito. In questo caso risulta compilato il rigo RN46.

Si tratta dei soggetti che hanno compilato la dichiarazione, modello Redditi, e che si trovano a dover effettuare il versamento del saldo IRPEF. Saldo relativo all’anno di imposta oggetto di dichiarazione.

Ricordo che sono obbligati a pagare l’IRPEF, in acconto, tutti i contribuenti che nel modello Redditi hanno compilato il rigo RN33 assegnando un valore superiore a €. 51,65. Tale rigo rappresenta il reddito imponibile del contribuente da assoggettare a tassazione.

Come si calcola l’IRPEF

L’IRPEF rappresenta, nel sistema tributario italiano, l’imposta più importante. Si tratta dell’imposta progressiva richiamata nell’articolo 53 della Costituzione. Secondo tale articolo l’imposizione fiscale deve essere basata su criterio di progressività secondo la capacità contributiva di ogni soggetto.

L’Imposta sul reddito delle persone fisiche nasce con la riforma tributaria del 1973. Sono soggette all’applicazione di questa imposta le persone fisiche e le società di persone, che però la versano attraverso i soci.

L’IRPEF è un’imposta progressiva: vuol dire che la quota percentuale di reddito assorbita dall’imposta aumenta in proporzione al reddito stesso. Questo risultato è ottenuto con l’applicazione di aliquote crescenti sui diversi scaglioni di reddito, attenuate dall’applicazione di deduzioni e detrazioni di imposta.

Le aliquote IRPEF

L’IRPEF lorda viene calcolata applicando al reddito imponibile del contribuente, indicato al rigo RN33 del modello Redditi, le aliquote progressive per scaglioni. Come potete vedere dalla tabella sottostante, ad ogni scaglione di reddito corrisponde una diversa aliquota di prelievo.

Le aliquote nominali attualmente in vigore per l’IRPEF sono le seguenti:

- Il 23 per cento fino a €. 28.000;

- Il 35 per cento oltre €. 28.001 e fino a €. 50.000;

- Il 43 per cento oltre questo livello.

Per approfondire: “Casi di esonero dalla dichiarazione dei redditi“.

Le detrazioni IRPEF

All’imposta lorda così calcolata vengono applicate le detrazioni di imposta. Le detrazioni permettono di ridurre l’imposta lorda, determinando così quella netta. Vengono riconosciute per spese sostenute dal contribuente, oppure sono legate alla sua condizione, come quella di lavoro dipendente, pensionato, persona che ha familiari a carico e così via.

Possono essere in misura fissa oppure decrescente al crescere del reddito.

Ad esempio viene riconosciuta una detrazione pari al 19 per cento della spesa sostenuta per gli interessi passivi dei mutuo fino a ad un massimo di €. 4.000: quindi dall’imposta possono essere detratti fino a €. 760.

Nel caso di un lavoratore dipendente con reddito di €. 25.000 la relativa detrazione IRPEF vale €. 1.113,30: sottratta all’imposta lorda (€. 6.150) dà un’imposta netta di €. 5.036,70.

L’IRPEF da versare a saldo

L’imposta netta al netto degli acconti di imposta versati, determina l’imposta che scaturisce dalla dichiarazione dei redditi. Questa imposta, può risultare a credito o a debito.

Se la dichiarazione chiude con un credito di imposta, indicato al rigo RN46 del modello Redditi, non ci saranno versamenti a saldo da effettuare.

Il credito potrà essere utilizzato in compensazione per il pagamento di altre ulteriori imposte.

Se, invece, la dichiarazione chiude con un debito di Irpef, indicato al rigo RN45, colonna 2, il contribuente dovrà effettuare il versamento entro il 16 giugno dell’anno successivo a quello oggetto di dichiarazione.

Ad esempio il versamento del saldo Irpef relativo all’anno di imposta “n” deve essere versato con modello F24 entro il 30 giugno dell’anno successivo, quindi entro il 30 giugno dell’anno di imposta “n+1”.

Come si utilizza nel modello F24

Il codice 4001 va inserito nel modello F24 nella sezione “Erario“, insieme agli altri dati necessari per il pagamento (anno di riferimento, importo, ecc.). Il modello di pagamento può essere presentato telematicamente tramite il sito dell’Agenzia delle Entrate oppure presso gli uffici postali, le banche o i concessionari.

Esempio di utilizzo del codice

Un contribuente ha un’imposta IRPEF dovuta di 10.000 euro e ha già versato acconti per 7.000 euro. Il saldo da versare è di 3.000 euro. Per effettuare il pagamento, dovrà utilizzare il codice tributo 4001 nel modello F24, indicando l’importo di 3.000 euro e l’anno di riferimento.

Codici tributo correlati:

- 4033: IRPEF acconto prima rata;

- 4034: IRPEF acconto seconda rata o acconto in unica soluzione.

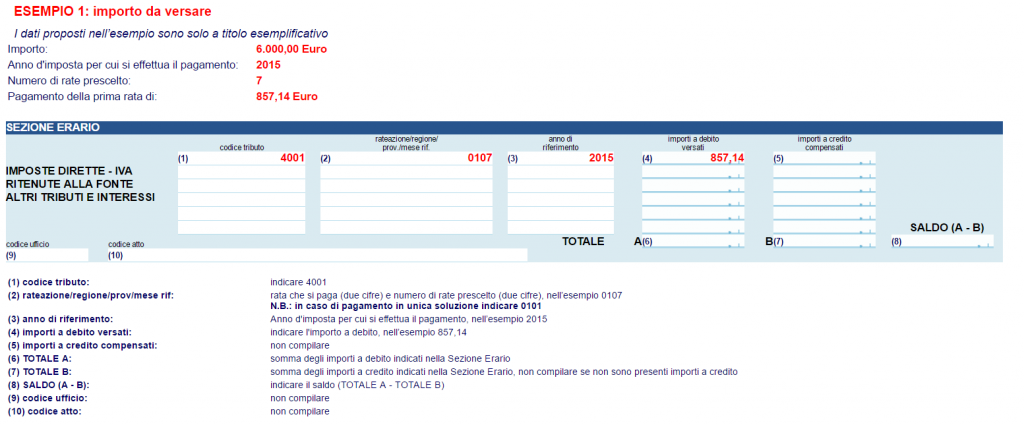

Esempio di compilazione modello F24

Questo esempio di compilazione è tratto dal sito dell’Agenzia delle Entrate.

Da esso è possibile vedere come l’importo a debito debba essere inserito nella sezione Erario del modello F24, nella colonna “Importi a debito” dovuti. Deve essere riportato l’anno di riferimento, che coincide sempre con l’anno di imposta oggetto della dichiarazione dei redditi (in caso di pagamento in un unica soluzione inserire 0101).

Se si sta versando il codice 4001 con ravvedimento operoso, l’anno di imposta da indicare è quello per il quale si sarebbe dovuto effettuare il versamento.

Tutti gli altri campi del modello di pagamento non devono essere compilati.

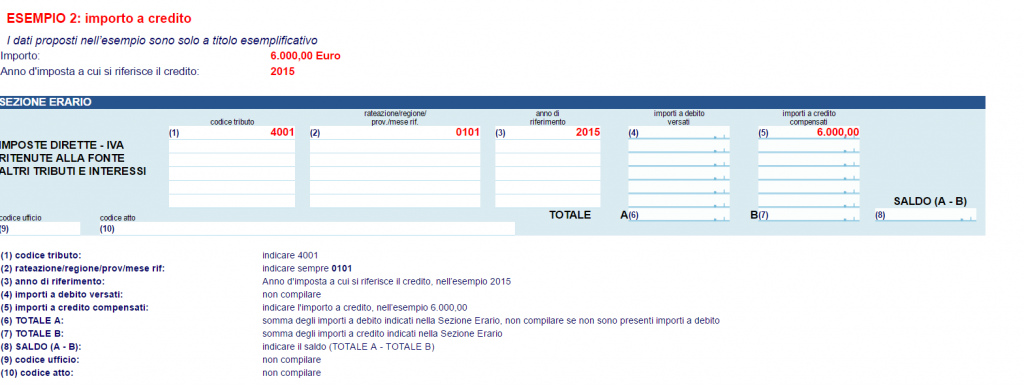

Il codice può essere pagato direttamente oppure compensato con qualsiasi tributo erariale o contributivo a credito, compilando le apposite sezioni del modello F24.

Nel secondo esempio, si fa riferimento ad un importo a credito che viene utilizzato in compensazione.

Il ravvedimento operoso

Il contribuente può utilizzare il codice tributo 4001 anche per effettuare il versamento del saldo IRPEF, relativo agli anni di imposta precedenti (non pagati alle scadenze stabilite).

Naturalmente il versamento può essere effettuato prima della notifica di un atto di accertamento da parte dell’Agenzia delle Entrate. In questo caso, andando a sanare un omesso versamento è necessario seguire una precisa procedura.

Assieme al versamento dell’imposta con codice 4001 deve essere compilato, sempre nella sezione Erario, del modello F24:

- Un rigo per l’indicazione della sanzione, con codice “8901” e

- Un rigo per gli interessi, relativi al ritardato versamento, con codice “1989“.

Per maggiori informazioni sul ravvedimento operoso dell’acconto IRPEF in unica soluzione o del secondo acconto IRPEF delle persone fisiche ti mando a questo specifico contributo: “Ravvedimento operoso per carenti od omessi versamenti“.

Consulenza fiscale online

Se ti serve aiuto per la compilazione del modello F24 relativo alla corretta indicazione del codice tributo, contattami lasciando un messaggio. Riceverai risposta nel più breve tempo per risolvere la tua problematica.