Una società di comodo è un’entità che, pur avendo la forma di una società commerciale, non svolge un’effettiva attività. Detiene beni come immobili, partecipazioni o altri asset, utilizzati principalmente per il godimento personale dei soci o per finalità diverse dall’attività produttiva. Queste società sono spesso costituite al fine di ottenere vantaggi fiscali o per gestire patrimoni senza una reale operatività commerciale.

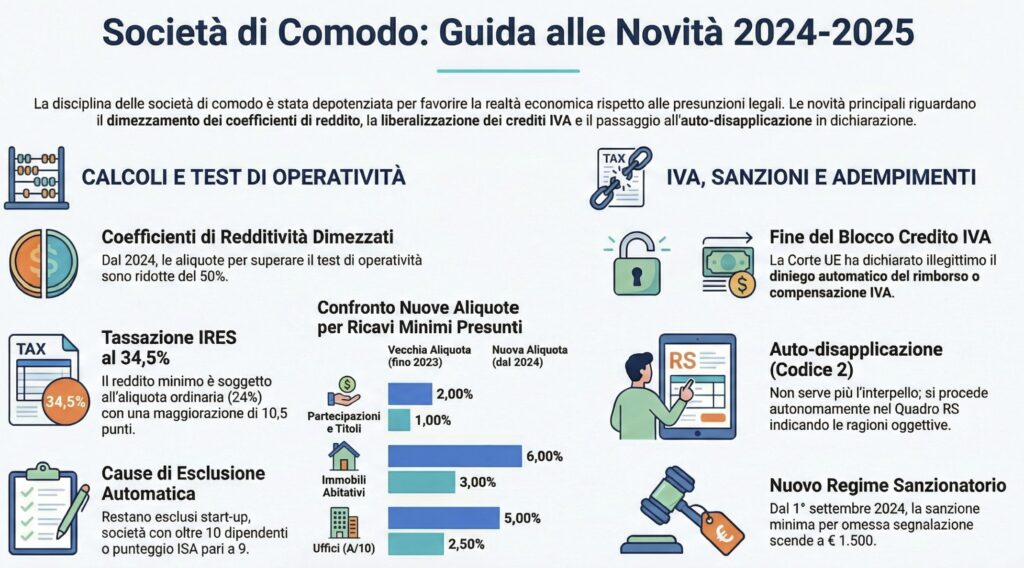

La disciplina delle società di comodo (o “non operative”) è stata radicalmente trasformata. Se fino al 2023 rappresentava uno spauracchio automatico per le società con bassi ricavi, le novità introdotte dalla Riforma Fiscale (L. 111/2023) e la recente giurisprudenza UE hanno depotenziato i suoi effetti più aggressivi.

In questa guida analizziamo come cambiano i calcoli con le nuove aliquote dimezzate , perché il blocco del credito IVA è ormai illegittimo e come gestire l’obbligo di auto-disapplicazione in dichiarazione.

Indice degli argomenti

Che cosa sono le società di comodo

Le Società di Comodo (o non operative) sono soggetti che, secondo una presunzione legale, non svolgono un’attività commerciale effettiva ma sono costituiti al solo scopo di gestire il patrimonio (immobiliare o finanziario) nell’interesse dei soci.

La conseguenza: Se la società non supera il “test di operatività” (ricavi effettivi inferiori a quelli presunti), viene tassata su un reddito minimo teorico e subisce limitazioni fiscali, salvo prova contraria.

Riferimento normativo: Art. 30 della Legge n. 724/1994 e s.m.i..

Ambito soggettivo: chi è colpito e chi è escluso

La normativa si applica indipendentemente dal regime contabile (ordinario o semplificato) adottato. Tuttavia, esistono cause di esclusione automatica che “salvano” la società a monte, prima ancora di effettuare qualsiasi calcolo.

Soggetti interessati

La disciplina colpisce le seguenti tipologie giuridiche residenti in Italia (o stabili organizzazioni di soggetti esteri):

- Società per Azioni (S.p.A.);

- Società a Responsabilità Limitata (S.r.l.);

- Società in Accomandita per Azioni (S.a.p.a.);

- Società in Nome Collettivo (S.n.c.);

- Società in Accomandita Semplice (S.a.s.).

Soggetti esclusi

Non sei soggetto alla disciplina se rientri in una di queste categorie:

- Start-up Innovative: Esclusione per i primi 4 anni (e PMI innovative).

- Primo anno di attività: Società nel primo periodo d’imposta.

- Affidabilità Fiscale (ISA): Società che raggiungono un punteggio ISA pari o superiore a 9 (anche per adeguamento).

- Società con dipendenti: Numero di dipendenti mai inferiore a 10 nel triennio.

- Società con molti soci: Almeno 50 soci (S.p.A., S.r.l., Scarl).

- Procedure concorsuali: Società in fallimento, liquidazione giudiziaria o concordato preventivo.

- Enti non commerciali e società semplici.

Secondo la Circolare n. 25/E/2007, le società estere prive di stabile organizzazione sono comunque attratte nell’ambito applicativo della disciplina delle società di comodo, ma solo se queste sono da considerarsi residenti in base all’art. 73 co. 5-bis del TUIR (c.d. esterovestizione delle società).

Il nuovo test di operatività

Il cuore della disciplina è il confronto tra i Ricavi effettivi (media del triennio) e i Ricavi minimi presunti (calcolati sugli asset patrimoniali).

La riforma delle aliquote (L. 111/2023)

La novità più importante per i bilanci 2024 (dichiarazioni 2025) e successivi è il dimezzamento dei coefficienti di redditività presunta. Questo significa che è molto più facile superare il test rispetto al passato.

| Categoria di bene (asset) | Vecchia aliquota (fino al 2023) | Nuova aliquota (dal 2024) |

| Partecipazioni, Titoli e Crediti | 2,00% | 1,00% |

| Immobili (Abitativi/Generici) | 6,00% | 3,00% |

| Immobili Uffici (A/10) | 5,00% | 2,50% |

| Immobili acquistati nel triennio | 4,00% | 2,00% |

| Altre immobilizzazioni | 15,00% | 15,00% |

Le nuove aliquote si applicano dal periodo d’imposta successivo a quello in corso al 31.12.2023. Per i soggetti con esercizio solare, la decorrenza è dal 1° gennaio 2024.

Come funziona il meccanismo “a due fasi”

- Test dei ricavi: Si calcola la media triennale dei ricavi effettivi (Voci A.1 e A.5 del C.E. + variazione rimanenze). Se questa media è inferiore alla somma dei valori ottenuti applicando le percentuali sopra indicate agli asset, la società è presunta non operativa.

- Reddito minimo: Se il test fallisce, la società deve dichiarare un reddito imponibile minimo (calcolato con coefficienti diversi).

Attenzione al calcolo della media: Ai fini del test, sia i valori dei beni (ricavi presunti) che i ricavi effettivi devono essere assunti facendo la media del triennio (esercizio corrente + due precedenti). Se in uno degli esercizi il bene non è stato posseduto, la divisione va comunque fatta per tre.

Eccezione per le Start-up: Se la società ha meno di tre esercizi, nel secondo periodo d’imposta (il primo è escluso per legge) i valori si dividono per due. I valori patrimoniali vanno sempre ragguagliati ai giorni di effettivo possesso.

Calcolo del reddito minimo: le nuove aliquote (2025-2026)

Se la società non supera il “test di operatività” (ovvero i ricavi effettivi sono inferiori a quelli presunti), scatta la presunzione di non operatività. La conseguenza immediata è l’obbligo di dichiarare un Reddito minimo su cui pagare le imposte.

Anche qui, la Legge 111/2023 ha introdotto un dimezzamento dei coefficienti da applicare al valore dei beni per determinare questo reddito minimo.

Tabella comparativa: coefficienti per il reddito minimo

| Categoria di bene (Asset) | Vecchia aliquota (fino al 2023) | Nuova aliquota (dal 2024) |

| Partecipazioni, Titoli e Crediti | 1,50% | 0,75% |

| Immobili (Abitativi/Generici) | 4,75% | 2,38% |

| Immobili Uffici (A/10) | 4,00% | 2,00% |

| Immobili acquistati nel triennio | 3,00% | 1,50% |

| Altre immobilizzazioni | 12,00% | 6,00% |

Attenzione: Su questo reddito minimo si applica l’aliquota IRES ordinaria (24%) maggiorata di 10,5 punti percentuali (quindi 34,5% totale). Inoltre, le perdite pregresse possono essere utilizzate solo per la parte di reddito che eccede il minimo.

La “rivoluzione” IVA: fine del blocco automatico

Questa è la novità più impattante per la liquidità aziendale. Fino al 2024, essere una società di comodo significava perdere il diritto al rimborso IVA o alla compensazione del credito.

La Sentenza “Feudi di San Gregorio” (Corte UE C-341/22)

La Corte di Giustizia UE, con la sentenza del 7 marzo 2024, ha stabilito che non è possibile negare il diritto alla detrazione IVA solo perché una società non raggiunge una soglia minima di ricavi. Il meccanismo italiano di blocco automatico è stato giudicato incompatibile con il diritto comunitario.

Cosa cambia nel Modello IVA 2026

L’Agenzia delle Entrate ha recepito (seppur implicitamente) questa svolta:

- Rigo VA15: Va ancora compilato per segnalare lo status di società non operativa, ma la sua compilazione non blocca più automaticamente l’utilizzo del credito. Serve ora solo per il monitoraggio del rischio.

- Rigo VX4 (Eliminato): Non esiste più il prospetto “Attestazione delle società operative” che in passato era obbligatorio per sbloccare i rimborsi.

Anche se la società risulta “di comodo” dal test dei ricavi, può legittimamente utilizzare il credito IVA in compensazione o chiedere il rimborso, a patto che sia un soggetto passivo effettivo e non una pura “scatola vuota” priva di sostanza economica.

Strategie di disapplicazione e fine dell’interpello

Fino al 2023, la via maestra per evitare le penalizzazioni era presentare un Interpello Probatorio all’Agenzia delle Entrate. Dal 2024, con la riforma dello Statuto del Contribuente, l’interpello probatorio non è più ammesso per la generalità dei contribuenti (resta solo per chi aderisce all’Adempimento Collaborativo o per grandi investimenti).

La nuova via obbligata: L’auto-disapplicazione (Codice 2)

Oggi, se la tua società non supera il test ma esistono motivi oggettivi che giustificano i bassi ricavi, devi procedere autonomamente in dichiarazione dei redditi (Quadro RS).

- Analisi interna: Verifichi di avere una “causa oggettiva” (vedi sotto).

- Dichiarazione: Nel rigo RS116 (o RS11 per le società di persone), indichi il Codice 2 (“Soggetti non titolati alla presentazione dell’interpello che auto-disapplicano”).

- Documentazione: Conservi prove rigorose da esibire in caso di controllo.

Le cause oggettive più efficaci

La giurisprudenza e la prassi riconoscono diverse situazioni che permettono di disapplicare la disciplina:

- Immobili inagibili o non affittabili: Se dimostri tentativi di locazione falliti (mandati ad agenzie, ribassi del canone) o l’inagibilità temporanea (es. ristrutturazione).

- Start-up prolungata: Ritardi nell’ottenimento di autorizzazioni amministrative o costruzione impianti.

- Affitto d’azienda: Se l’azienda è affittata a terzi, anche a canoni bassi, purché giustificati da crisi del settore o fase di avvio dell’affittuario (Cass. 7006/2024).

- Settori in crisi: Dimostrare che il settore specifico impedisce di raggiungere i ricavi minimi (richiede analisi di mercato).

Le società immobiliari

Sovente possono capitare situazioni problematiche per la disciplina delle società immobiliari. Sul punto la Circolare n. 5/E/2007 (§ 4.5) e n. 44/E/2007 hanno individuato, a titolo esemplificativo, le seguenti situazioni:

- Presenza di soli immobili in corso di costruzione, non produttivi di ricavi;

- Impossibilità di praticare canoni di locazione sufficienti a raggiungere i ricavi minimi;

- Impossibilità di effettuare modifica dei contratti di locazione in corso. È salvo il caso in cui il canone di locazione, pur non congruo rimane in linea con le quotazioni OMI (Risposta a interpello n. 68/E/2019);

- Temporanea inagibilità dell’immobile (Risposta interpello n. 591/E/2020);

- Patrimonio immobiliare parzialmente inutilizzabile;

- Terreni in attesa delle autorizzazioni amministrative per l’edificazione;

- Immobili locati ad enti pubblici con canoni soggetti a parere di congruità da parte dell’Agenzia del Territorio;

- Possesso di terreni che non possono essere edificati in presenza di vincoli apposti da leggi regionali.

Deve essere evidenziato che le oggettive situazioni elencate possono essere fatte valere anche da società non immobiliari.

Le società holding

Anche per le società holding si possono verificare situazioni critiche per la disciplina in esame. Sul punto la Circolare n. 5/E/2007 (§ 4.4) ha individuato alcune situazioni di disapplicazione. In particolare:

- Società partecipate con riserve di utili non sufficienti, in caso di integrale distribuzione, a consentire di superare il test di operatività;

- Società partecipate che non distribuiscono utili in quanto tenute a destinare le riserve di utili esistenti a copertura delle perdite conseguite;

- Società partecipate che si trovano in fase di avvio dell’attività;

- Società partecipate che operano in settori in crisi;

- Società costituite come “veicolo” per l’acquisizione di una società target.

La disciplina sulle società non operative non può essere disapplicata nel caso di una partecipazione detenuta in nuda proprietà se i beni sono concessi in usufrutto ai soci o loro familiari (vedasi Circolare n. 44/E/2007, § 4.4).

Il nuovo regime sanzionatorio

La corretta compilazione del quadro RS nel modello Redditi non è solo un obbligo statistico, ma il presidio fondamentale per evitare pesanti sanzioni amministrative. La normativa punisce specificamente l’omessa segnalazione delle cause di non operatività o la mancata indicazione dell’auto-disapplicazione.

Sanzioni per omessa/infedele segnalazione (Quadro RS)

La sanzione scatta se la società non compila correttamente il Quadro RS, pur sussistendone i presupposti. A seguito della riforma (D.Lgs. n. 87/2024), gli importi sono stati rivisti al ribasso per le violazioni commesse dal 1° settembre 2024:

| Periodo di commessa violazione | Sanzione minima | Sanzione massima | Riferimento normativo |

| Fino al 31/08/2024 | € 2.000 | € 21.000 | Art. 8 co. 3-quinquies D.Lgs. 471/97 (vecchio) |

| Dal 01/09/2024 | € 1.500 | € 15.000 | Art. 8 co. 3-quinquies D.Lgs. 471/97 (nuovo) |

Nota: Questa sanzione si applica, ad esempio, se ometti di indicare il Codice 2 (auto-disapplicazione) nel rigo RS116, anche se poi dimostri in sede di accertamento di non essere una società di comodo. È una sanzione “formale” che colpisce il comportamento dichiarativo.

Il nodo irrisolto dei crediti IVA pregressi. Mentre per il 2025/2026 la strada sembra spianata verso l’utilizzo del credito, resta un “limbo” normativo per i crediti IVA maturati negli anni precedenti e bloccati perché la società era di comodo. Attualmente, il Ministero dell’Economia non ha ancora chiarito come recuperare questi vecchi crediti “congelati”. La prudenza suggerisce di attendere indicazioni ufficiali prima di sbloccarli, per evitare sanzioni su rapporti ormai esauriti, nonostante la sentenza UE favorevole.

Sanzioni sull’utilizzo del credito IVA

Anche se il blocco “automatico” del credito IVA è venuto meno (vedi sezione 4), l’utilizzo indebito di crediti in compensazione o detrazione rimane sanzionato, con nuove aliquote ridotte:

- Indebita compensazione (Modello F24): Se utilizzi in compensazione un credito IVA non spettante (perché la società è di comodo e priva di sostanza economica), la sanzione scende dal 30% al 25% del credito utilizzato (per violazioni dal 01/09/2024).

- Indebita detrazione (Liquidazioni Periodiche): Se riporti il credito a nuovo o lo usi per abbattere l’IVA a debito interna, la sanzione passa dal 90% al 70% dell’ammontare.

Domande frequenti

No. A seguito della sentenza della Corte di Giustizia UE (C-341/22), il blocco automatico del credito IVA per le società di comodo è considerato illegittimo. Nel Modello IVA 2026 è stato eliminato il quadro VX4 (attestazione operativa) e la compilazione del rigo VA15 ha fini solo di monitoraggio.

Dal 2024, le aliquote sono dimezzate: 1% per partecipazioni e titoli (invece del 2%), 3% per immobili abitativi (invece del 6%), 2,5% per uffici A/10 (invece del 5%) e 15% invariato per altre immobilizzazioni.

No, a meno che tu non aderisca al regime di Adempimento Collaborativo o stia realizzando ingenti investimenti. Per tutti gli altri, l’unica via è l’autodisapplicazione indicando il Codice 2 nel quadro RS del Modello Redditi.

Se sussistono le condizioni per la disapplicazione ma ometti di indicarlo, rischi una sanzione amministrativa da € 1.500 a € 15.000 (per violazioni post 01/09/2024), ma non perdi lo status di società operativa se puoi dimostrare le cause oggettive in sede di controllo.

Riferimenti normativi

- Art. 30, Legge n. 724/1994: La norma madre sulle società di comodo.

- Art. 9, Legge n. 111/2023 (Delega Fiscale): Ha introdotto i nuovi criteri e la riduzione delle aliquote.

- Sentenza Corte di Giustizia UE C-341/22 (07/03/2024): Ha sbloccato l’utilizzo del credito IVA.

- Provvedimento Agenzia Entrate Modello Redditi 2025: Istruzioni per la compilazione del Quadro RS (Codici 1, 2, 3).