Abbiamo selezionato un gruppo statisticamente significativo di giurisdizioni fiscali:

quanto si paga in totale tra imposte e oneri sociali? Quali sono i paesi che trattano

meglio e quelli che trattano peggio i propri contribuenti? Dove, dunque, e’ estremamente

conveniente trasferirsi?

Si legge spesso riguardo le aliquote vigenti nei diversi paradisi fiscali, ma spesso non si

dispone di un calcolo preciso e di un’analisi aggiornata delle diversi leggi tributarie. Le

analizzeremo sinteticamente in questo articolo, fornendo una comparazione tra alcune

giurisdizioni business friendly, neutrali ed unfriendly.

Consideriamo la tassazione di una ditta individuale, che ci consente di inserire nel

calcolo anche gli oneri sociali, restituendo un quadro esaustivo del peso complessivo

dello Stato. In molti casi si applica la medesima tassazione ad un salariato.

Nel caso Svizzero indicheremo anche una coppia sposata con un figlio a carico, perché

la differenza con un single è rilevante.

Per tutti i calcoli consideriamo un reddito imponibile annuo di CHF/USD/EUR 100.000. Vediamo di seguito i risultati nelle tabelle seguenti.

Paesi friendly

| Paese | Tax | Social security | % oneri |

|---|---|---|---|

| U.A.E. | – | – | – |

| Isole Cayman | – | – | – |

| Svizzera (Canton Zug) | 7.937 | 6.000 | 13,94% |

| Svizzera (Canton Ticino) | 16.190 | 6.000 | 22,19% |

| Texas | 21.491 | 7.500 | 28,99% |

Paesi neutrali

| Paese | Tax | Social security | % oneri |

|---|---|---|---|

| Ungheria | 15.000 | 18.500 | 33,50% |

| Nuova Zelanda | 25.520 | 8.000 | 33,52% |

| Singapore | 20.050 | 20.000 | 40,05% |

Paesi unfriendly

| Paese | Tax | Social security | % oneri |

|---|---|---|---|

| Germania | 40.928 | 8.000 | 48,93% |

| Francia | 40.635 | 20.000 | 60,64% |

| Italia | 35.640 | 26.000 | 61,64% |

Considerazioni dall’analisi

Possiamo trarre qualche conclusione non convenzionale, che andiamo ad analizzare di seguito.

Di solito si ragiona solo sui tax rates

I social security rates giochino un ruolo fondamentale nel calcolo del carico complessivo dello Stato. Ci sono paesi con una bassa aliquota fiscale media ma con un onere previdenziale elevato (e.g. Ungheria): che senso ha non considerarla?

Alla fine sono sempre soldi che escono dalle tasche dell’imprenditore/salariato e vengono accreditate, in diverse forme e su diversi conti, allo Stato, mancando alla disponibilità immediate

(che in questo mondo, è ciò che sempre di più conta) del contribuente. Si trovano anche paesi che hanno un carico fiscale medio-alto ma sociale basso (Germania).

Esistono paesi in cui non vige un social security system

La persona fisica non è tenuta a versare oneri sociali, ma deve “farsi la pensione da sola” e non avrà diritto ad indennità di disoccupazione. Ad esempio U.A.E. (che include Dubai) e le Cayman Islands.

Per completezza va detto che gli oneri sociali sono quasi ovunque deducibili integralmente. In questo caso abbiamo considerato una ditta individuale al primo anno di attività per estremizzare il concetto. Tale ditta non potrà dunque dedurre gli oneri ed abbassare il reddito imponibile.

I paesi migliori in termini di carico statale sono ovviamente quelli dove i redditi personali non sono tassati.

Sottolineiamo una differenza: l’imposizione fiscale in queste giurisdizioni non è 0%, bensì non esiste. C’ü una differenza sostanziale. Se fosse 0%, significherebbe che il legislatore ha comunque previsto una base legale che tassa i redditi personali. Aumentare partendo da 0% sarebbe una

decisione veloce presa in sede ordinaria di revisione delle imposte.

Implementare invece la tassazione sulle persone fisiche laddove non esiste, sarebbe un processo più lungo, laborioso e che rischierebbe di minare profondamente l’economia di quel tax haven nel medio termine

Al di fuori dei pochi paesi che non impongono i redditi delle persone fisiche, il migliore in assoluto è la Svizzera

In Svizzera le tasse si pagano, ma vediamo che le aliquote sono davvero contenute. I Cantoni più esosi e “sociali” (come si usa dire nella Confederazione) vedono una tassazione che è comunque la metà di quella delle nazioni della “core” Europa. D’altro canto, i Cantoni più economicamente liberali (che sono la maggioranza, e quasi tutti nella Svizzera tedesca + il Liechtenstein) prevedono una tassazione che arriva a 70/80% in meno.

Se poi consideriamo il non inusuale caso di una coppia sposata con un figlio, vediamo che si arriva tranquillamente a quasi il 90% in meno. Con un gap di tassazione così ampio, è evidente il motive per cui molti High net worth individual (HNWI) scelgono la Svizzera: pagheranno certamente un po’ di tasse, ma trovano al contempo e “in cambio” una elevate qualità della vita, sicurezza e magari vicinanza geografica e culturale al proprio paese di provenienza.

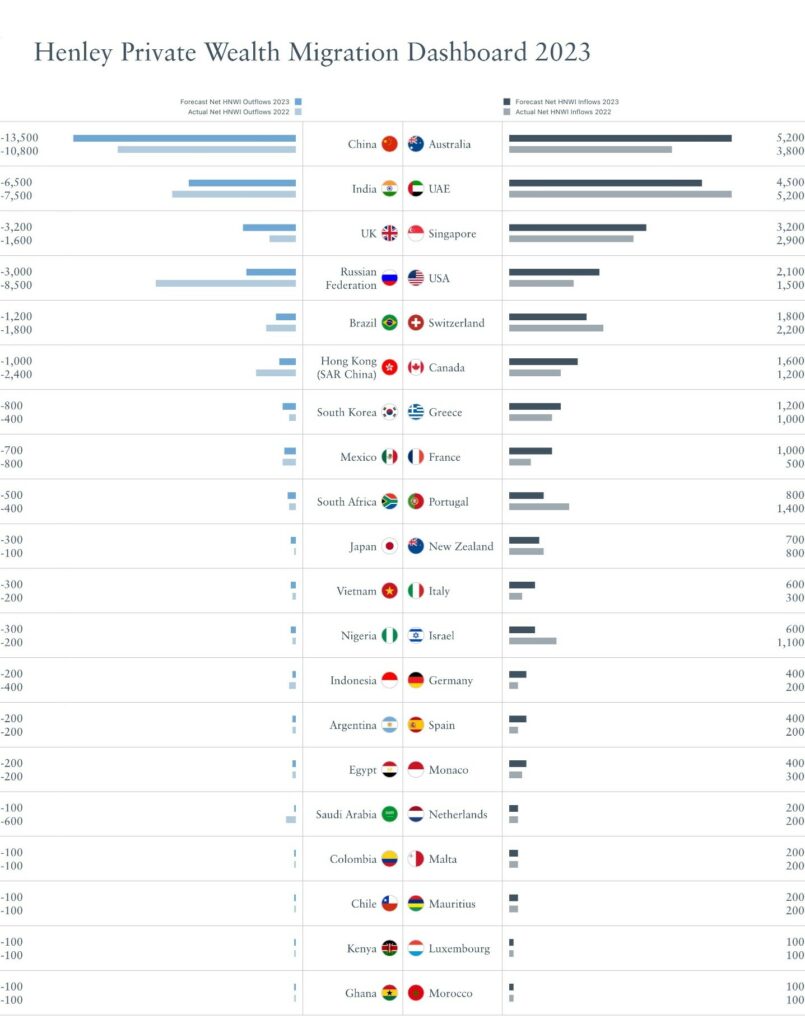

Studio di Hanley sugli NHWI

Si capisce quindi il perché di questi flussi di HNWI e di SMEs , che il prestigioso e puntuale studio di Hanley mostra ogni anno:

Conclusioni

Dall’analisi condotta emerge chiaramente come il carico fiscale complessivo non possa essere valutato unicamente considerando le aliquote fiscali, ma debba includere anche gli oneri sociali. Questo approccio olistico rivela differenze sostanziali tra le varie giurisdizioni fiscali, evidenziando come alcuni paesi con bassa tassazione possano compensare con elevati contributi previdenziali, mentre altri presentano un bilanciamento diverso tra tasse e oneri sociali.

I paradisi fiscali come gli Emirati Arabi Uniti e le Isole Cayman, che non impongono oneri sociali, risultano estremamente vantaggiosi dal punto di vista del carico fiscale complessivo, ma richiedono che gli individui gestiscano autonomamente la propria previdenza. La Svizzera, con una struttura fiscale variabile a seconda del cantone, emerge come una delle giurisdizioni più favorevoli in termini di bassa imposizione fiscale e alta qualità della vita, attirando numerosi High Net Worth Individuals (HNWI) e piccole e medie imprese (SMEs).

Richiesta di consulenza personalizzata

Se desideri approfondire come ottimizzare il tuo carico fiscale o esplorare le migliori giurisdizioni per trasferire la tua attività o residenza, siamo qui per aiutarti. Offriamo consulenze personalizzate online per analizzare nel dettaglio la tua situazione e fornirti consigli su misura. Non esitare a contattarci per una consulenza dettagliata e su misura. Il nostro team di esperti è pronto a fornire supporto e consigli personalizzati per garantirti la massima tranquillità e conformità fiscale. Clicca sul link per fissare un appuntamento per iniziare subito.