Qual è il sistema di pianificazione fiscale internazionale utilizzato da IKEA per ridurre il più possibile il carico fiscale? In questo articolo scoprirai in che modo Ingvar Kamprad ha creato un sistema societario che ha portato la sua famiglia a risparmiare oltre due miliardi di euro di tasse negli ultimi 20 anni.

In questo articolo ti parlerò di come IKEA, lo storico gruppo di mobili “da montare”, ha costruito una struttura societaria e fiscale tale da garantirsi un notevole risparmio fiscale.

Risparmio fiscale che è servito per trovare risorse utili per finanziarie ed agevolare la crescita del proprio business.

Naturalmente, rispettando le normative fiscali dei vari Paesi. Se pensi ancora che IKEA sia una società Svedese, allora devi necessariamente leggere questo articolo. Se allo stesso tempo sei appassionato di pianificazione fiscale scoprirai cose ancora più interessanti.

Indice degli Argomenti

Chi è IKEA e perché è uno dei marchi più famosi al mondo?

IKEA, infatti, è oggi una multinazionale olandese, con un utile operativo di 1,6 miliardi di euro nel 2023 (fonte: Inter IKEA Group FY23 financial results). La holding che controlla parte del gruppo, la Inter IKEA Holding B.V. ha sede a Delf, in Olanda.

Il vero vantaggio competitivo di IKEA non è tanto quello di riuscire a vendere meglio dei competitor mobili eleganti a basso presso, nella formula “fai da te”. Piuttosto, quello di aver saputo costruire una struttura societaria molto complicata e praticamente inaccessibile. Una catena societaria costruita per sfruttare sofisticati meccanismi di “pianificazione fiscale”.

Il risparmio fiscale ha finito, negli anni per essere un vantaggio competitivo sfruttabile sul mercato a danni dei concorrenti.

Attenzione però, prima di applicare quello che leggerai al tuo business. Ci vogliono anni di lavoro ed esperienza sul campo per arrivare a strutturare un gruppo come quello della multinazionale fondata da Ingvar Kamprad.

Vediamo, quindi, come IKEA ha saputo sfruttare al meglio la struttura societaria per garantirsi un notevole risparmio fiscale negli anni. Il tutto con il bene placito dei Paesi che ospitano le sue aziende.

IKEA e struttura societaria: capirla è molto più difficile che montare un loro mobile

Credimi, capire la struttura societaria di IKEA, è molto più difficile che montare un loro mobile.

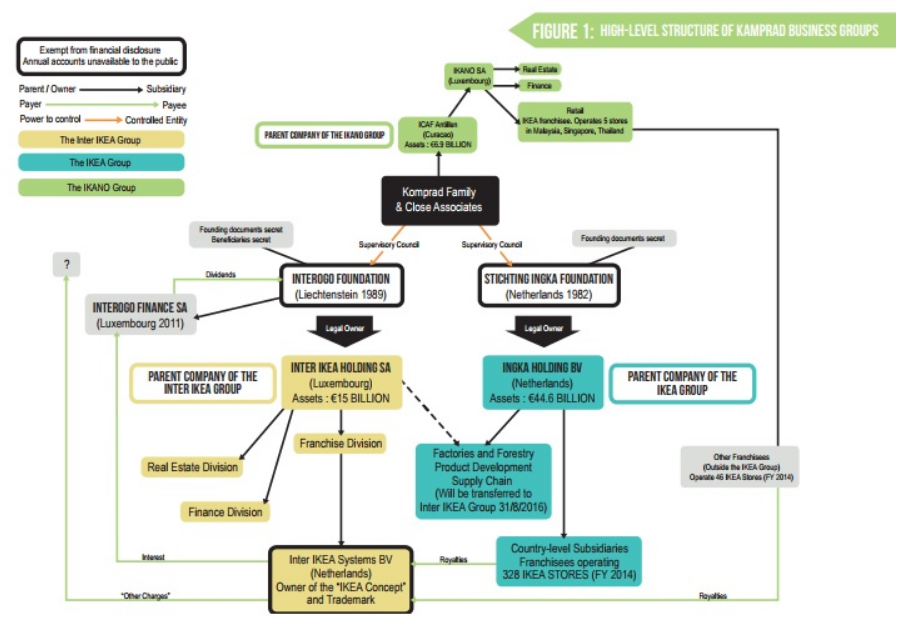

Il business della società si basa su una scatola di società collegate tra loro attraverso partecipazioni reciproche. Un gruppo societario di tipo orizzontale. In cima alla piramide societaria sono poste una coppia di fondazioni. Si tratta di enti societari, che come ti spiegherò di seguito sono molto funzionali e snelli. La partecipazione in questi enti è direttamente in mano alla famiglia Kamprad.

Le due fondazioni sono: Stichting Ingka Foundation e la Interogo Foundation.

Vediamole con maggiore dettaglio.

Stichting Ingka Foundation

Si tratta di una fondazione no profit con sede in Olanda, creata nel 1982 da Ingvar Kamprad, lo storico fondatore del gruppo. Questa società controlla la capogruppo Ingka Holding BV. Questa società è di fatto quella che controlla tutti i negozi proprietari del gruppo. Stiamo parlando di almeno 334 negozi sparsi in tutta Europa. Più altri sparsi in tutti i continenti.

Interogo Foundation

È la seconda fondazione. Ha sede, non a caso in Liechtenstein, e controlla una società che ha sede nelle Antille Olandesi. Si tratta della Inter Ikea Holding SA.È la società che detiene il marchio.

A sua volta questa società controlla la Inter Ikea Systems BV, società olandese che ha sviluppato e detiene il concept legato al marchio IKEA.

Non è necessario andare oltre a questo. Quello che mi serve per farti capire il meccanismo di pianificazione fiscale c’è già. Se vuoi capire la struttura di tutto il gruppo guarda l’immagine che ti propongo di seguito.

Tax Planning Internazionale

A questo punto è necessario entrare con maggiore dettaglio per capire il modello di business utilizzato. La piramide societaria con a capo due fondazioni, come avrai capito non è casuale. Essa è stata ideata in funzione dei due diversi business model con i quali opera IKEA.

Negozi di proprietà

Da una parte ci sono i negozi di proprietà, gli store. Negozi gestiti direttamente dalla proprietà, che fanno business e fanno incassare direttamente la società controllante Ingka Holding BV.

Il fatto di detenere direttamente gli immobili dove avviene la vendita dei mobili è un business molto redditizio. Se ci pensi bene ricorderai che già la stessa Mc Donald ha utilizzato la proprietà dei beni immobili nel proprio business model legato alla vendita dei panini.

In questo modo la parte immobiliare è stata staccata da quella produttiva. La società proprietaria degli immobili è diversa (e si patrimonializza con gli immobili) da quella operativa. Ed allo stesso tempo è in grado di dare in pegno gli stessi agli istituti finanziari per ottenere liquidità disponibile per le altre attività del business.

Un sistema ingegnoso e proficuo, a patto di avere i capitali per poterlo realizzare.

Rete in franchising

Dall’altra parte ci sono i concept. Ovvero una struttura di know how conoscenze e concept che identificano chiaramente il marchio IKEA dai concorrenti.

Si tratta di una serie di elementi immateriali che sono detenuti da alcune società del gruppo e che sono sfruttati dalla società operative che si occupano della vendita. Questo attraverso contratti di franchising.

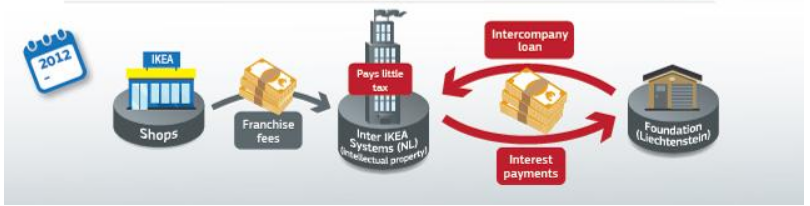

Ognuno dei punti vendita sparsi per il globo paga a Inter Ikea Systems Bv una quota pari al 3% del suo fatturato. Questa società è la detentrice dei diritti di proprietà intellettuale sul concept Ikea.

Società che a sua volta è controllata dalla Ikea Systems Holding Bv (sempre olandese) che a sua volta è posseduta dalla Inter Ikea Holding Sa. Società lussemburghese, di proprietà della Interogo foundation. E qui, come hai visto sopra, arriviamo in Liechtenstein.

Tutto questo come avrai capito non è affatto casuale.

Due modelli di business significano anche due modalità diverse con le quali arrivano i redditi e modalità diverse di tassazione. Tutto questo può sembrarti banale ma ti assicuro che il lavoro per arrivare a questo è tutt’altro che semplice.

Una volta analizzato il business proseguo andando ad analizzare il flusso reddituale delle società, partendo da uno scontrino emesso.

Flusso reddituale: dai negozi alle sub-holding fino alle fondazioni

Partiamo da uno scontrino emesso da uno dei qualsiasi negozi IKEA presenti in Italia. Voglio chiariti subito, se ci hai fatto caso, che sullo scontrino è riportata la dicitura “non fiscale”. Ebbene, questo non centra niente con la pianificazione fiscale di IKEA.

Si tratta semplicamente di una facoltà concessa alle imprese italiane della grande distribuzione organizzata di non emettere scontrini “fiscali”. Questo in cambio della comunicazione giornaliera all’Agenzia delle Entrate dei dati dei corrispettivi delle vendite effettuate.

Chiarito questo, riprendiamo il filo dei conti IKEA.

La società che trovate nell’intestazione dello scontrino si chiama Ikea Italia Retail Srl, e ha sede a Carugate, in provincia di Milano. Il luogo dove nel 1998 è stato aperto uno dei diciannove negozi che la multinazionale gestisce in Italia. È da lì che i soldi iniziano il loro lungo viaggio.

Questo perché Ikea Italia Retail Srl è solo una delle cinque diverse società italiane che si chiamano “Ikea”. Come quella che gestisce direttamente tutti i negozi aperti nella penisola.

Retail Italia fa capo a una holding italiana, Ikea Italia Holding. Società il cui socio unico è la holding olandese Ingka Holding BV.

Le altre società registrate nel nostro Paese sono:

- Ikea Italia Distribution;

- Ikea Italia Property;

- e Ikea Trading Services Italy.

Si tratta di una struttura societaria tipica di molte altre imprese della grande distribuzione. Tuttavia, la particolarità di IKEA è che il gruppo non si è mai quotato in borsa. Questo ha garantito il vantaggio di dover osservare minori obblighi di trasparenza verso il mercato.

Questo ha permesso, come ti spiegherò meglio tra poco una fitta rete di scambi di beni e servizi, tra una società e l’altra.

Gli elementi di pianificazione fiscale del gruppo IKEA

In tutto questo sistema piramidale di partecipazioni societarie, quali sono gli elementi di pianificazione fiscale utilizzati da IKEA?

Chi ha ideato questo schema societario non ha pianificato correttamente soltanto il business model del gruppo ma anche, di pari passo è stata eseguita una attenta pianificazione fiscale.

Senza entrare nel dettaglio, per quello contattatemi in privato, di seguito ecco i principali elementi di pianificazione fiscale adottati.

La rete di scambi infragruppo

Il primo elemento che si può notare è sicuramente la fitta rete di operazioni infragruppo. Si tratta di operazioni infragruppo legate sia ad elementi materiali che immateriali.

Guardando anche soltanto alla parte italiana del gruppo tra Retail, Distribuition e Property ci sono fitti scambi di beni e servizi. Scambi che permettono di spostare voci di bilancio positive dall’Italia all’estero. In questo modo si riesce a ridurre, legalmente, il carico fiscale nel nostro Paese.

Pensate ai finanziamenti infragruppo, oppure agli acquisti tra le varie società di mobili prima di arrivare ad essere venduti negli store. Pensa che Retail Italia acquista direttamente dall’estero i mobili. Lo fa da un’altra società controllata dalla capogruppo olandese Ikea Holding BV.

Sapendo che quel mobile sarà venduto in Italia, ipotizziamo, a 500 euro. Capirai bene come sia importante determinare correttamente il prezzo di acquisto tra le società del gruppo. Se lo scambio avverrà a 200 resteranno 300 euro di reddito in Italia. Ma se lo scambio avviene a 450 euro, in Italia il reddito è quasi azzerato.

Naturalmente tutto questo deve fare i conti il transfer price e le sue problematiche. Ma questo è un altro conto.

Stessa cosa vale per i finanziamenti infragruppo. Le holding del gruppo patrimonializzate e liquide, finanziano le società del gruppo operative. In questo modo le società operative pagano interessi passivi alle finanziatrici. Interessi passivi che abbattono l’imponibile Italiano. Mentre le società finanziatrici sono poste in Olanda. Stato ove gli interessi attivi derivanti da finanziamenti infragruppo non sono soggetti a tassazione.

Anche in questo caso, con operazioni totalmente lecite si è finito per spostare imponibile da un Paese all’altro.

Le royalties infragruppo nel mondo IKEA

Altro elemento importante nella pianificazione fiscale del gruppo è l’utilizzo delle royalties.

Come ti ho descritto in precedenza alcune società sono detentrici di marchio e concept IKEA. Queste società offrono ad altre società licenziatarie, solitamente le società operative che gestiscono gli store, l’utilizzo di questi elementi. Il tutto in cambio di una royalties.

Si tratta di redditi che derivano dallo sfruttamento economico di elementi immateriali. Anche in questo caso il meccanismo è lo stesso. Si trasferisce denaro da Paesi ad alta tassazione per spostarli in Paesi a tassazione meno elevata. Il tutto attraverso contratti leciti e che hanno come base elementi di valore, come il marchio e il know how.

Pensa agli oltre 40 milioni di euro che Ikea Italia Retail paga ogni anno a Inter Ikea System. Si tratta del costo delle royalty per l’utilizzo del nome e del marchio Ikea.

Inter Ikea System, ha sede in Olanda ed è controllata da una società che come abbiamo visto sopra ha sede nelle Antille olandesi. In questo modo IKEA azzera il carico fiscale, realizzando quello che viene definito il “sandwich olandese”.

Ovvero il sistema che consente di far transitare per l’Olanda – Paese legato alle Antille olandesi da una convenzione contro la doppia imposizione – i capitali destinati a un paradiso fiscale. In pratica in Olanda le royalties non subiscono tassazione.

Il dividendo pagato poi dalla società Olandese alla controllante con sede nelle Antille Olandesi è esente da ogni ritenuta. Ecco quindi, che il gioco è fatto. Si tratta di una pianificazione del tutto legale. Effettuata sfruttando le normative internazionali in vigore. Occorre sicuramente molta attenzione, ma la pianificazione fiscale in Europa è possibile.

Le fondazioni olandesi

Il terzo e fondamentale elemento di pianificazione fiscale è sicuramente quello legato alle fondazioni. In cima alla catena societaria sono infatti presenti due fondazioni. In particolare la fondazione olandese è quella più importante.

Dal 1982, infatti, tutto il gruppo IKEA è controllato da un ente no profit, la Stichting Ingka Foundation, che ha sede in Olanda e non paga imposte sul reddito.

La seconda fondazione è invece, la Ikano Group, creata nel 1988. Ha sede in Lussemburgo (paradiso fiscale) e si occupa di investimenti ma anche di finanziamenti, leasing, credito al consumo, carte fedeltà. In particolare è fondamentale l’utilizzo della fondazione olandese. Si tratta, infatti, di una struttura amministrativa ideata per la detenzione di azioni.

Azioni che sono legalmente possedute a seguito di atti d’acquisto oppure di conferimento-assegnazione.

Di contro la fondazione emette a favore degli investitori uno o più certificati di deposito che rappresentano pro-rata i diritti di godimento sulle azioni detenute dalla fondazione.

Si tratta di un istituto che garantisce un controllo stabile nel tempo in quanto ha diritti di voto prevalenti e un Consiglio di amministrazione che, una volta nominato, può diventare di fatto autoreferenziale, rinnovandosi automaticamente e autonominandosi.

L’interesse per una fondazione in una struttura di holding deriva proprio dalla possibilità di separare il beneficiario legale dal beneficiario economico di una società o di un Gruppo, superando tutte le problematiche e i limiti dei patti parasociali.

Conclusioni

Il lavoro fatto dai consulenti che si sono occupati della pianificazione fiscale del gruppo IKEA è stato sicuramente ottimale.

Quella analizzata è sicuramente una struttura ottima per migliorare la pressione fiscale del gruppo.

D’altronde, è innegabile il fatto che ormai la lotta tra le imprese multinazionali non si fa sui prezzi ma sulle misure per ridurre il carico fiscale.

Per questo motivo la pianificazione fiscale è sicuramente uno dei principali elementi da considerare in qualsiasi business. La competizione su scala globale mette in risalto anche le differenze di tassazione e questo è un elemento che non può non essere analizzato.

In ogni caso, una pianificazione fiscale come quella analizzata, deve essere studiata nei dettagli. Fare da soli, non vi porterà lontano.

Pensate che il vantaggio competitivo di IKEA ottenuto tramite il risparmio fiscale è servito per restare più competitivi rispetto ai concorrenti nel periodo di crisi economica. Non è poco direi.

Per qualsiasi info e per saperne di più contattatemi!