Secondo la Risposta n. 17/E/2022 dell’Agenzia delle Entrate, i dividendi distribuiti da una SRL italiana a una Partnership UK possono beneficiare della ritenuta ridotta (15% o 5%) prevista dalla Convenzione, evitando l’aliquota ordinaria del 26%. Applicando il look-through approach, la tassazione avviene direttamente in capo ai soci residenti nel Regno Unito, considerati i beneficiari effettivi data la trasparenza fiscale della Partnership.

La distribuzione di utili (dividendi transfrontalieri) da una SRL italiana verso una Limited Partnership (LP) del Regno Unito rappresenta oggi uno dei casi più insidiosi della fiscalità internazionale post-Brexit.

Con l’uscita del Regno Unito dall’UE, è venuta meno l’applicazione della Direttiva Madre-Figlia (che permetteva la ritenuta zero) e della ritenuta ridotta all’1,20% prevista per le società UE/SEE. Lo scenario di default prevede quindi l’applicazione di una ritenuta alla fonte del 26% a titolo d’imposta.

Tuttavia, l’Agenzia delle Entrate, con la Risposta all’interpello n. 17/E/2022, ha chiarito come sia possibile applicare le aliquote ridotte (5% o 15%) previste dalla Convenzione contro le doppie imposizioni, sfruttando il principio della trasparenza fiscale.

Indice degli argomenti

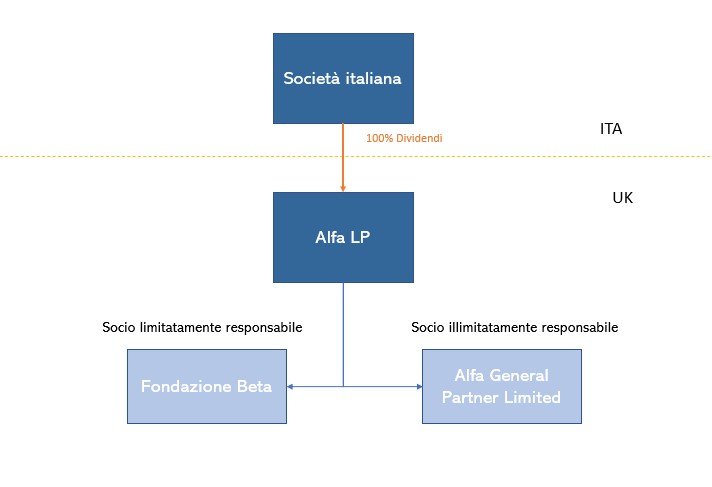

Il caso: SRL italiana e holding partnership inglese

La casistica affrontata dall’Agenzia riguarda una SRL italiana detenuta al 100% da una Alfa LP (Limited Partnership) di diritto inglese, a sua volta partecipata da soci residenti nel Regno Unito (General Partner e Limited Partner).

Il problema normativo nasce dalla natura giuridica della LP inglese:

- È assimilabile a una Società in Accomandita Semplice (S.a.s.) italiana.

- È un ente fiscalmente trasparente: il reddito non è tassato in capo alla società, ma imputato direttamente ai soci.

- Non essendo soggetto passivo d’imposta, la LP non è considerata “persona residente” ai fini della Convenzione Italia-UK.

Trasparenza fiscale UK

Per trasparenza fiscale (o Look-through approach) nel contesto Italia-UK si intende il meccanismo per cui, se un ente estero (come una Partnership) non è soggetto a imposte, l’Amministrazione Finanziaria italiana “guarda attraverso” il veicolo societario per identificare i soci sottostanti. Se questi ultimi sono residenti e tassati nel Regno Unito, possono beneficiare direttamente delle aliquote ridotte convenzionali sui dividendi.

Leggi anche: Residenza fiscale delle società.

La fondazione (socio di Alfa LP) è una charity filantropica considerata come soggetto fiscalmente residente nel Regno Unito ai sensi dell’art. 4 della Convenzione contro le doppie imposizioni in vigore con l’Italia. Il quesito posto dall’istante riguarda il trattamento tributario da applicare ai dividendi corrisposti da società italiana ad Alfa LP.

Trattamento dei dividendi in uscita a partnership UK

L’Agenzia delle Entrate parte dal presupposto che Alfa LP, non può essere considerata soggetto passivo tributario, pertanto non può essere considerata una “persona residente” nel Regno Unito ai fini della Convenzione contro le doppie imposizioni in vigore tra i due paesi. Tale conclusione è avvalorata dal Partnership Manual pubblicato dall’Amministrazione finanziaria britannica, in cui si precisa che la partnership non hanno soggettività tributaria. Pertanto, prosegue l’Agenzia, che i benefici convenzionali sui dividendi di fonte italiana possono essere riconosciuti in capo al Limited Partner di Alfa.

Il Partnership Report del 1999, mutuati dal Commentario al Modello OCSE, prevedono che la partnership fiscalmente trasparente non può essere trattata come persona residente, ma che, in tal caso, si riconosce ai soci della stessa la legittimazione a invocare la Convenzione in vigore, in relazione alla quota di reddito loro imputata, a condizione che tale reddito sia agli stessi attribuito ai fini dell’imposizione nel rispettivo Paese di residenza.

Trasparenza economica equiparata alla trasparenza fiscale

Nelle Risoluzioni n. 17/E/2006 e n. 167/E/2008 sono state indicate le condizioni in presenza delle quali la trasparenza economica può ritenersi equiparata alla nozione di trasparenza fiscale vigente nel nostro ordinamento. Questi documenti trattano specificatamente dell’applicazione della ritenuta convenzionale, prevista da ciascun Trattato in vigore con il Paese di residenza dell’investitore, su dividendi di fonte italiana che transitano attraverso un fondo interposto.

A tal fine è stato chiarito che i partecipanti ad un fondo che investe in Italia possono godere del trattamento convenzionale previsto dal Trattato concluso con il Paese in cui gli stessi risiedono, purché gli utili di gestione siano loro imputati ai fini dell’imposizione nel rispettivo Stato di residenza. Tale condizione si ritiene verificata sia nel caso in cui quest’ultimo Stato qualifichi il fondo come fiscalmente trasparente e assoggettati a imposizione gli utili in capo agli investitori, indipendentemente dall’effettiva percezione (c.d. “trasparenza fiscale“), sia nel caso in cui il fondo abbia natura di mero veicolo, attraverso cui i flussi di reddito transitano in favore dei sottoscrittori, a cui sono distribuiti con cadenza almeno annuale in base a vincoli statutari e in capo ai quali sono sottoposti a imposizione nello Stato di residenza.

Imputazione del reddito della partnership UK sui soci

In relazione al caso prospettato, in base alla legislazione britannica, il reddito di una partnership è imputato ai soci della stessa, prescindendo dalla distribuzione. Pertanto:

- Il reddito conseguito da una partnership (che sia limited o meno) è considerato come pagato o (a seconda dei casi) maturato in capo al partner, in proporzione alla partecipazione nella partnership;

- Il reddito mantiene il proprio carattere in capo al partner, che quindi non riceve distribuzioni della partnership, ma al partner sono attribuiti dividendi italiani, come se l’investitore avesse direttamente ricevuto i redditi in questione;

- La tassazione del partner sulla propria quota di reddito della partnership prescinde da una eventuale distribuzione di tale reddito al partner stesso.

Questi elementi di trasparenza fiscale delle partnership britanniche, sono confermate dal Partnership manual, il quale chiarisce che:

- Ai fini fiscali una partnership non è considerata come un’entità separata e, pertanto, trova applicazione un approccio look through rispetto ai soci della stessa;

- La partnership non ha soggettività tributaria passiva. Il reddito viene calcolato a livello della partnership prima di essere attribuito ai soci che sono assoggettati a imposizione in relazione alla rispettiva quota.

Applicazione della ritenuta convenzionale ridotta

Sostanzialmente, l’Agenzia afferma che verificando le condizioni sopra indicate di trasparenza fiscale, il trattamento convenzionale dei dividendi transfrontalieri può essere riconosciuto a condizione che i partecipanti integrino i requisiti di:

- Treaty entitlement – Presuppone il requisito dell’assoggettamento a imposizione, inteso conformemente al significato convenzionale, ossia come attribuzione del reddito ai fini della assoggettabilità a tassazione, anche solo potenziale. Ne consegue che il vantaggio convenzionale è sempre subordinato al riscontro della qualifica di residente ai fini del Trattato, ed il fatto che il percettore sia anche il beneficiario effettivo del reddito; e

- Beneficial ownership – Tale requisito richiede l’esame di profili fatturali che esulano dal riscontro in sede di interpello.

L’Agenzia delle Entrate chiude affermando che, al ricorrere delle menzionate condizioni, il socio illimitatamente responsabile, può beneficiare del trattamento previsto dall’art. 10, paragrafo 2, lettera b) della Convenzione. Tale disposizione prevede l’applicazione di una ritenuta in uscita italiana pari al 15% dell’ammontare dei dividendi. Tale ritenuta del 15% trova applicazione in mancanza di un rapporto almeno pari al 10% dei diritti di voto nella società erogante. Naturalmente, (risoluzioni n. 183/E/2003 e n. 68/E/2000 e n. 95/E/1999) l’applicazione della ritenuta ridotta prevista dal Trattato costituisce una facoltà e non un obbligo per il sostituto d’imposta italiano.

Procedura per l’applicazione della ritenuta ridotta

Per applicare la ritenuta ridotta ai sensi della CDI, la partnership deve presentare alla SRL italiana:

- Certificato di residenza fiscale rilasciato dall’autorità fiscale del Regno Unito per la partnership e/o per i suoi soci;

- Modulo di richiesta convenzionale (Mod. D) compilato e firmato dal beneficiario effettivo;

- Prova del possesso delle partecipazioni nella SRL italiana (per dimostrare il diritto alla riduzione al 5%, se applicabile).

Ecco una simulazione su una distribuzione dividendi di € 100.000.

| Scenario | Ritenuta applicata | Imposta pagata | Netto incassato UK | Risparmio vs standard |

| A. Standard (no azione) | 26% (base) | € 26.000 | € 74.000 | – |

| B. Convenzionale (base) | 15% (art. 10 §2b) | € 15.000 | € 85.000 | + € 11.000 |

| C. Convenzionale (qualif.) | 5% (art. 10 §2a)* | € 5.000 | € 95.000 | + € 21.000 |

* Nota: L’aliquota del 5% si applica solo se il beneficiario effettivo è una società che detiene direttamente almeno il 10% del capitale della SRL italiana.

Come si evince, su una distribuzione di 100k, l’applicazione corretta della norma genera un extra-profitto netto di € 11.000 o € 21.000.

Verifica da parte dell’amministrazione finanziaria

L’Agenzia delle Entrate italiana può verificare la correttezza delle informazioni fornite e richiedere ulteriori chiarimenti, specialmente nei casi di enti trasparenti come le partnership.

Scheda di sintesi: regime convenzionale UK

| Parametro | Dettaglio operativo |

| Soggetto percettore | Limited Partnership (LP) del Regno Unito. |

| Natura fiscale | Ente fiscalmente trasparente (non è soggetto passivo d’imposta). |

| Beneficiario reale | I soci della LP (Partners), se residenti fiscali in UK. |

| Ritenuta applicabile | 15% (Aliquota standard ridotta ex Art. 10, par. 2, lett. b) . (Scende al 5% se il socio è una società che detiene almeno il 10% di voto). |

| Condizione chiave | Look-through approach: Il reddito deve essere imputato ai soci e tassato in UK a prescindere dalla distribuzione. |

| Documenti chiave | 1. Certificato di residenza fiscale (dei soci o della LP con dettaglio soci). 2. Modello D (firmato dal beneficiario effettivo). |

| Riferimento prassi | Risp. Interpello n. 17/E/2022. |

Checklist operativa per la SRL (sostituto d’imposta)

La SRL italiana opera come sostituto d’imposta. Questo significa che se applica la ritenuta ridotta e l’Agenzia delle Entrate contesta la documentazione, sarà la SRL italiana a dover pagare la differenza (più sanzioni e interessi).

Per applicare la ritenuta ridotta al momento del pagamento (senza costringere il socio estero a chiedere il rimborso dopo anni), è obbligatorio acquisire preventivamente questa documentazione:

1. Certificazione di residenza fiscale (HMRC)

Deve essere rilasciata dall’autorità fiscale del Regno Unito (HMRC).

- Attenzione: Poiché la Partnership è trasparente, il certificato deve riguardare i singoli soci (partners) e non la partnership stessa, oppure deve specificare che la partnership è fiscalmente trasparente e i soci sono residenti UK.

2. Modello D (richiesta applicazione convenzione)

È il modulo ufficiale dell’Agenzia delle Entrate per richiedere i benefici convenzionali.

- Deve essere compilato e firmato dal beneficiario effettivo (il socio), non dal rappresentante della Partnership in quanto tale.

- Se ci sono più soci, serve un set documentale per ciascuno, pro-quota.

3. Prova della partecipazione (per l’aliquota 5%)

Se si richiede l’aliquota minima del 5%, serve documentazione ufficiale (visura, statuto) che attesti che il socio beneficiario detiene direttamente almeno il 10% dei diritti di voto nella SRL.

Aspetti operativi

Lavorando spesso con holding anglosassoni, vedo commettere frequentemente tre errori critici in questa procedura. Ecco come evitarli:

La problematica del “soggetto unico”

L’errore più comune è trattare la Partnership come un soggetto unico. Si riceve un solo certificato, un solo Modello D. È sbagliato. Strategia: Dovete mappare la compagine sociale della LP (“Look-through”). Se la LP ha 10 soci, di cui 8 residenti UK e 2 residenti alle Cayman, la ritenuta ridotta si applica solo all’80% del dividendo. Sul restante 20% si applica il 26% pieno.

L’applicazione “d’ufficio”

Molti amministratori applicano il 15% sulla fiducia. Non fatelo mai. L’applicazione della ritenuta ridotta è una facoltà, non un obbligo. Strategia: Inserite una clausola di manleva (indemnity letter). Se l’Agenzia contesta la ritenuta, il socio UK deve rimborsare immediatamente la SRL italiana delle maggiori imposte e sanzioni.

Consulenza fiscalità internazionale

La tassazione dei dividendi distribuiti da una SRL italiana a una partnership nel Regno Unito dipende da diversi fattori, tra cui la residenza fiscale e lo status dei soci della partnership. Per garantire il rispetto delle normative e beneficiare delle aliquote ridotte:

- Effettuare un’analisi preventiva dello status fiscale della partnership e dei suoi soci.

- Assicurarsi che la documentazione richiesta dalla CDI sia completa e aggiornata.

- Valutare l’opportunità di richiedere consulenza fiscale specializzata per gestire eventuali complessità legate alla trasparenza fiscale e al beneficiario effettivo.

Seguendo queste linee guida, è possibile ottimizzare il trattamento fiscale dei dividendi transnazionali e minimizzare i rischi di contestazioni.

Domande frequenti

Senza l’applicazione della Convenzione, la ritenuta standard è del 26%. Tuttavia, applicando la Convenzione contro le doppie imposizioni Italia-UK, è possibile ridurla al 15% o al 5% (se ricorrono i requisiti di partecipazione qualificata).

Direttamente no, perché è un ente fiscalmente trasparente e non è considerato “residente” ai fini fiscali. Tuttavia, l’Agenzia delle Entrate (Risp. 17/E/2022) applica il look-through approach: i benefici possono essere richiesti dai soci della partnership, se residenti nel Regno Unito.

La SRL deve acquisire: 1) Il certificato di residenza fiscale dei soci UK (o della partnership con indicazione dei soci); 2) Il Modello D compilato dal beneficiario effettivo; 3) L’eventuale prova della percentuale di partecipazione detenuta.

No. È necessario verificare che la trasparenza economica sia equiparata alla trasparenza fiscale, ovvero che il reddito sia imputato ai soci nel Regno Unito indipendentemente dalla distribuzione effettiva, condizione generalmente soddisfatta dalle partnership UK.

Riferimenti normativi

- Risp. Interpello Agenzia Entrate n. 17/E del 12/01/2022: Trattamento dividendi corrisposti a partnership UK.

- Convenzione Italia-Regno Unito (L. 329/1990): Art. 10 (Dividendi) e Art. 4 (Residenza).

- Risoluzioni precedenti: n. 17/E/2006 e n. 167/E/2008 (Definizione di trasparenza fiscale e fondi interposti).

- Risoluzione n. 68/E/2000 e n. 183/E/2003: Facoltà del sostituto d’imposta nell’applicazione diretta della Convenzione.