Bonus infissi 2026: detrazione IRPEF del 50% per la prima casa e 36% per le seconde case dei costi sostenuti per la sostituzione di infissi e finestre delle abitazioni.

Il bonus infissi e serramenti è un’iniziativa governativa che prevede diverse agevolazioni fiscali per la sostituzione di infissi e finestre nelle abitazioni. Ti permette di sostituire finestre e porte con una detrazione fiscale del 50% per la prima casa e del 36% per le seconde case.

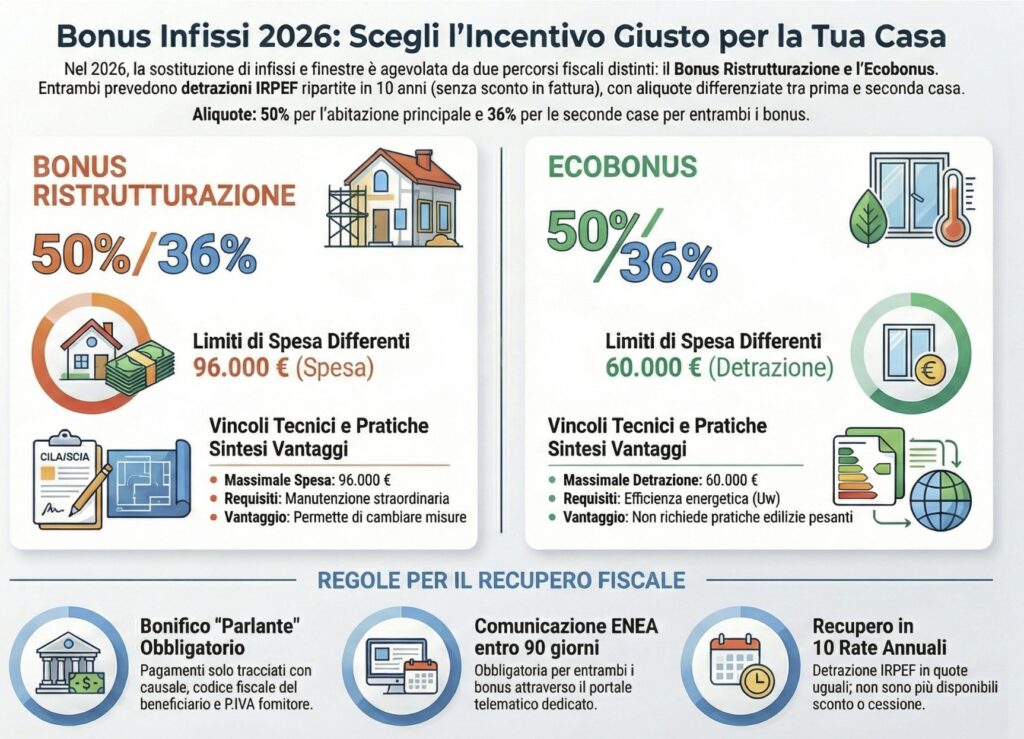

Ci sono principalmente due tipi di incentivi disponibili per chi desidera sostituire infissi e serramenti, ciascuno con caratteristiche e requisiti specifici:

- Ecobonus: Questo incentivo si focalizza sugli interventi volti a migliorare l’efficienza energetica degli edifici. Include la sostituzione di infissi esterni, portoncini d’ingresso, persiane, avvolgibili, cassonetti e scuri, purché la sostituzione sia contestuale a quella delle finestre. L’aliquota di detrazione per gli infissi e i serramenti è pari al 50%, per l’abitazione principale (del 36% per le seconde case), con un limite massimo di spesa di 60.000 euro;

- Bonus ristrutturazione edilizia: Più ampio rispetto all’Ecobonus, il bonus riguarda la ristrutturazione edilizia in generale. Questo bonus permette interventi come la manutenzione straordinaria, restauro, risanamento conservativo o ristrutturazione edilizia, inclusa la sostituzione di infissi e serramenti. La detrazione è del 50% per l’abitazione principale (del 36% per le seconde case) su una spesa massima di 96.000 euro, distribuita in 10 quote annuali.

Vediamo, di seguito le caratteristiche di questi incentivi con maggiore dettaglio.

Indice degli argomenti

Riepilogo dei punti essenziali

Prima di entrare nel dettaglio, ecco i punti essenziali che devi conoscere:

- Detrazioni disponibili: 50% se l’intervento riguarda l’abitazione principale, 36% per le seconde case e altri immobili.

- Due strade: Bonus Ristrutturazione (limite 96.000€) o Ecobonus (limite 60.000€ detraibili).

- Recupero: Detrazione IRPEF in 10 anni (non più sconto in fattura o cessione del credito).

- Cessione credito e sconto in fattura: NON più disponibili dal 2025.

- Scadenza conveniente: Entro il 31 dicembre 2026 (dal 2027 le aliquote scendono).

- Novità 2026: Confermate le stesse percentuali del 2025, evitata la riduzione anticipata.

Bonus casa vs ecobonus: quale scegliere?

La scelta tra le due agevolazioni dipende dal tipo di intervento che intendi realizzare e dalle caratteristiche del tuo immobile. Ecco una tabella comparativa essenziale per orientarti rapidamente:

| Criterio | Bonus ristrutturazione (Bonus Casa) | Ecobonus |

|---|---|---|

| Detrazione prima casa | 50% | 50% |

| Detrazione seconda casa | 36% | 36% |

| Limite massimo di spesa | 96.000€ | 60.000€ (detraibili) |

| Tipo di intervento | Manutenzione straordinaria, ristrutturazione, restauro | Solo interventi di efficientamento energetico |

| Requisiti tecnici | Nessun vincolo energetico specifico | Valori di trasmittanza termica obbligatori |

| Pratiche edilizie | Necessario titolo abilitativo (CILA, SCIA, permesso) | Non sempre necessarie |

| Comunicazione ENEA | Obbligatoria entro 90 giorni | Obbligatoria entro 90 giorni |

| Quando conviene | Se stai già ristrutturando o hai bisogno di flessibilità | Se punti solo all’efficienza energetica senza altri lavori |

Un aspetto fondamentale da comprendere subito: non puoi utilizzare entrambe le detrazioni per le stesse spese. Dovrai scegliere una sola strada per ogni intervento. Tuttavia, se stai eseguendo lavori diversi sullo stesso immobile, puoi combinare i due bonus: ad esempio, puoi usare l’Ecobonus per gli infissi e il Bonus Ristrutturazione per il rifacimento del bagno.

La detrazione si applica alle spese documentate e pagate tramite bonifico parlante (o bancario/postale), con l’indicazione della causale corretta, del codice fiscale del beneficiario della detrazione e della partita IVA (o codice fiscale) del fornitore. Questo requisito è tassativo: pagamenti con carta di credito, assegni o contanti non danno diritto alla detrazione. Il recupero fiscale avviene esclusivamente attraverso la dichiarazione dei redditi: dal 2025 non è più possibile cedere il credito a terzi né ottenere lo sconto diretto in fattura da parte del fornitore.

Quando scegliere il bonus ristrutturazione (bonus casa)

Il Bonus Ristrutturazione è la scelta ideale se ti trovi in una di queste situazioni:

1. Stai già eseguendo lavori edilizi sull’immobile. Se hai aperto una CILA, una SCIA o un permesso di costruire per interventi di manutenzione straordinaria, restauro o ristrutturazione edilizia, la sostituzione degli infissi può rientrare automaticamente nel Bonus Casa. Non serve dimostrare un miglioramento energetico: è sufficiente che l’intervento sia parte di un progetto più ampio di riqualificazione dell’immobile.

2. Vuoi cambiare le dimensioni delle aperture. A differenza dell’Ecobonus, il Bonus Ristrutturazione non impone che le nuove finestre rispettino le dimensioni originali. Se desideri ampliare una finestra per portare più luce in casa, o ridurre un’apertura per questioni strutturali o estetiche, questa è l’unica strada percorribile.

3. Gli infissi esistenti non delimitano volumi riscaldati. Il Bonus Casa non richiede che i serramenti sostituiti separino ambienti riscaldati da esterni o vani freddi. Questo significa che puoi portare in detrazione anche la sostituzione di infissi di verande non riscaldate, box auto chiusi o locali tecnici, purché rientrino in un intervento edilizio regolarmente autorizzato.

4. Preferisci evitare i vincoli tecnici energetici. Se i nuovi infissi che hai scelto non raggiungono i valori di trasmittanza termica richiesti dall’Ecobonus per la tua zona climatica, puoi comunque beneficiare della detrazione attraverso il Bonus Ristrutturazione, a patto di rispettare i requisiti minimi previsti dal decreto sui “requisiti minimi” (DM 26 giugno 2015).

Quando scegliere l’Ecobonus infissi

L’Ecobonus è la soluzione da privilegiare in questi casi:

1. Vuoi sostituire solo gli infissi, senza altri lavori. L’Ecobonus non richiede che tu stia già ristrutturando l’immobile. Puoi limitarti a cambiare finestre e serramenti per migliorare l’isolamento termico della casa, senza dover aprire pratiche edilizie pesanti. Attenzione: in alcuni Comuni potrebbe essere comunque richiesta una comunicazione preventiva (verifica sempre con il tuo tecnico o il tuo Comune).

2. Hai un massimale di spesa superiore a coprire. Se il costo complessivo dell’intervento (inclusa posa, smaltimento e opere accessorie) supera i limiti del Bonus Casa, l’Ecobonus ti permette di detrarre fino a 60.000 euro per unità immobiliare. Questo può fare la differenza in caso di interventi particolarmente onerosi, come la sostituzione di tutti gli infissi in una villa o in un appartamento di grandi dimensioni.

3. I nuovi infissi rispettano i valori di trasmittanza. Gli infissi moderni di fascia medio-alta, soprattutto quelli con doppio o triplo vetro basso-emissivo, rientrano facilmente nei parametri richiesti dall’Ecobonus. Se il tuo fornitore può certificare che i serramenti rispettano i valori limite previsti dal DM 6 agosto 2020 per la tua zona climatica, l’Ecobonus diventa accessibile.

4. L’edificio è già esistente, accatastato e riscaldato. L’Ecobonus si applica solo a edifici dotati di impianto di riscaldamento funzionante. Non puoi usarlo, ad esempio, per una casa di nuova costruzione o per un immobile che non dispone ancora di un sistema di climatizzazione invernale.

Tabella decisionale

| La tua situazione | Bonus da usare | Perché |

|---|---|---|

| Sto ristrutturando casa e voglio cambiare anche gli infissi | Bonus Casa | Integri la sostituzione in un intervento più ampio già autorizzato |

| Voglio solo sostituire le finestre, senza altri lavori | Ecobonus | Non servono pratiche edilizie pesanti, basta il miglioramento energetico |

| Voglio ampliare o ridurre le dimensioni delle finestre | Bonus Casa | L’Ecobonus richiede il rispetto delle dimensioni originali |

| Gli infissi che voglio costano più di 96.000€ | Ecobonus | Massimale detraibile più alto (60.000€) |

| Gli infissi non raggiungono i valori di trasmittanza richiesti | Bonus Casa | L’Ecobonus impone parametri energetici stringenti |

| Sto sostituendo serramenti in un locale non riscaldato | Bonus Casa | L’Ecobonus richiede che i serramenti delimitino volumi riscaldati |

| Voglio la massima semplicità documentale | Bonus Casa | Meno vincoli tecnici, ma serve titolo edilizio |

Sostituzione infissi e finestre con Ecobonus: detrazione fiscale al 50% fino a 60.000 euro

L’Ecobonus è l’agevolazione fiscale dedicata agli interventi di riqualificazione energetica degli edifici, disciplinata dall’articolo 14 del Decreto Legge 63/2013 e regolamentata nel dettaglio dal Decreto Ministeriale 6 agosto 2020. A differenza del Bonus Ristrutturazione, l’Ecobonus pone al centro il miglioramento delle prestazioni energetiche dell’immobile: per questo motivo, la sostituzione degli infissi deve rispettare parametri tecnici precisi e certificabili, relativi alla capacità di isolamento termico dei nuovi serramenti.

Nel 2026 l’Ecobonus conferma le aliquote del 50% per l’abitazione principale e del 36% per le altre unità immobiliari, con un limite massimo detraibile di 60.000 euro per ciascuna unità immobiliare. Questo significa che, indipendentemente dalla spesa sostenuta, la detrazione massima ottenibile sarà di 60.000 euro (che corrispondono, nel caso del 50%, a una spesa complessiva di 120.000 euro). Si tratta di un massimale più contenuto rispetto al Bonus Casa, ma con requisiti di accesso potenzialmente più semplici dal punto di vista amministrativo, perché non sempre è necessario aprire un titolo abilitativo edilizio.

Requisiti energetici obbligatori (trasmittanza termica)

Il cuore dell’Ecobonus per gli infissi è il rispetto dei valori limite di trasmittanza termica (indicata con il simbolo Uw e misurata in W/m²K). La trasmittanza termica rappresenta la quantità di calore che attraversa un metro quadrato di serramento quando c’è una differenza di temperatura di 1°C tra interno ed esterno: più questo valore è basso, migliore è la capacità isolante della finestra.

Il Decreto Ministeriale 6 agosto 2020 (Allegato E, Tabella 1) stabilisce valori limite diversi in base alla zona climatica in cui è situato l’edificio. L’Italia è suddivisa in sei zone climatiche (dalla A alla F), determinate in base ai gradi-giorno della località. Per individuare la zona climatica del tuo Comune puoi consultare l’Allegato A del DPR 412/1993 o verificare sul sito dell’ENEA.

Tabella dei valori limite di trasmittanza termica Uw (W/m²K) per zona climatica:

| Zona climatica | Valore Uw massimo ammesso | Esempi di città |

|---|---|---|

| A e B | 3,0 W/m²K | Lampedusa, Agrigento, Reggio Calabria |

| C | 2,0 W/m²K | Napoli, Catania, Palermo, Bari |

| D | 1,8 W/m²K | Firenze, Roma, Ancona, Pescara |

| E | 1,4 W/m²K | Milano, Torino, Bologna, Venezia |

| F | 1,0 W/m²K | Trento, Belluno, Cuneo, Aosta |

I nuovi infissi devono avere una trasmittanza termica inferiore o uguale ai valori indicati per la propria zona. Ad esempio, se sostituisci le finestre di un appartamento a Milano (zona E), i nuovi serramenti dovranno avere un valore Uw ≤ 1,4 W/m²K. Questa certificazione deve essere rilasciata dal produttore o dall’installatore attraverso la marcatura CE accompagnata dalla Dichiarazione di Prestazione (DoP).

È importante sottolineare che il rispetto dei valori di trasmittanza è non negoziabile: se i nuovi infissi non rientrano nei parametri, l’Ecobonus non può essere applicato, nemmeno parzialmente. In caso di controllo da parte dell’Agenzia delle Entrate, la mancanza della certificazione tecnica comporta la revoca completa della detrazione già fruita.

Oltre ai valori di trasmittanza, devono essere rispettati anche i “requisiti minimi” previsti dal Decreto 26 giugno 2015, che stabiliscono prestazioni energetiche minime per tutti gli interventi edilizi, indipendentemente dall’accesso agli incentivi fiscali. Questo decreto impone, tra l’altro, che la sostituzione di finestre e porte non peggiori le condizioni di ventilazione naturale dei locali.

Massimale 60.000€: come si calcola

Il limite di 60.000 euro rappresenta l’importo massimo detraibile, non la spesa massima ammissibile. Questo significa che:

- Con aliquota al 50% (abitazione principale): puoi spendere fino a 120.000 euro e detrarne la metà (60.000€)

- Con aliquota al 36% (seconda casa): puoi spendere fino a 166.666 euro e detrarne il 36% (circa 60.000€)

In pratica, pochissimi interventi di sostituzione infissi raggiungono questi massimali, che diventano rilevanti solo per immobili di grandi dimensioni (ville, edifici plurifamiliari) o per interventi che includono anche altri elementi come schermature solari, porte blindate ad alta efficienza termica o serramenti di design particolarmente costosi.

Il massimale di 60.000 euro è riferito alla singola unità immobiliare, identificata dai dati catastali. Se possiedi due appartamenti nello stesso edificio, puoi beneficiare del massimale su entrambi separatamente. Se invece l’intervento riguarda le parti comuni condominiali (ad esempio, la sostituzione degli infissi delle scale o dell’androne), il massimale di 60.000 euro si riferisce a ciascuna unità immobiliare che concorre alla spesa, non all’edificio nel suo complesso.

Rientrano nel massimale tutte le spese connesse all’intervento: fornitura dei serramenti, posa in opera, smaltimento dei vecchi infissi, prestazioni professionali (tecnico per la pratica ENEA, eventuale direttore lavori), IVA. Non puoi “spacchettare” le spese per superare il limite: se sostieni spese complessive per 150.000 euro, potrai detrarre al massimo 60.000 euro, anche se la spesa eccedente riguarda altri elementi detraibili.

Pratica ENEA: scadenza 90 giorni e documentazione

Uno degli aspetti più critici dell’Ecobonus è l’obbligo di trasmissione della scheda descrittiva dell’intervento all’ENEA (Agenzia Nazionale per le Nuove Tecnologie, l’Energia e lo Sviluppo Economico Sostenibile) entro 90 giorni dalla data di fine lavori (o di collaudo delle opere, se successiva). Questo adempimento è tassativo: il mancato rispetto della scadenza comporta la perdita del diritto alla detrazione, senza possibilità di sanatoria.

La trasmissione avviene esclusivamente per via telematica attraverso il portale dedicato: detrazionifiscali.enea.it. Il sito richiede la registrazione dell’utente e la compilazione di una scheda tecnica che deve contenere:

- Dati anagrafici del beneficiario della detrazione

- Dati catastali dell’immobile oggetto dell’intervento

- Tipologia di intervento (sostituzione infissi)

- Superficie disperdente sostituita (in m²)

- Valori di trasmittanza termica iniziali (ante intervento) e finali (post intervento)

- Costo complessivo dell’intervento, suddiviso per voci (fornitura, posa, smaltimento, oneri professionali)

- Dichiarazione del rispetto dei requisiti tecnici previsti

Al termine della compilazione, l’ENEA genera un codice CPID (Codice Personale Identificativo Dichiarazione), che deve essere conservato insieme alla documentazione fiscale per eventuali controlli. Questo codice identifica univocamente la pratica e costituisce prova dell’avvenuta trasmissione nei termini.

Chi può compilare la scheda ENEA?

Per la singola unità immobiliare, la scheda può essere compilata anche direttamente dal beneficiario della detrazione (purché sia in grado di reperire i dati tecnici necessari). Per interventi sulle parti comuni condominiali o per situazioni complesse, è obbligatoria la redazione da parte di un tecnico abilitato (ingegnere, architetto, geometra o perito iscritto al proprio albo professionale).

La documentazione che devi conservare per almeno 10 anni (termine di decadenza per gli accertamenti fiscali) include:

- Scheda descrittiva ENEA con codice CPID

- Attestato di Prestazione Energetica (APE) dell’immobile (solo se richiesto)

- Asseverazione del tecnico abilitato (se prevista)

- Schede tecniche dei prodotti installati con marcatura CE e DoP

- Fatture e ricevute dei bonifici parlanti

- Dichiarazione del fornitore/installatore del rispetto dei requisiti di legge e dei massimali di costo (Allegato I del DM 6 agosto 2020)

Infissi e bonus ristrutturazione: detrazione fiscale del 50% fino a 96.000 euro

In alternativa all’Ecobonus, è possibile portare in detrazione l’acquisto degli infissi anche tramite il bonus ristrutturazione della casa. Nel 2026 mantiene le aliquote del 2025: 50% per l’abitazione principale e 36% per le altre unità immobiliari, con un limite massimo di spesa agevolabile di 96.000 euro per ciascuna unità immobiliare. La sostituzione degli infissi rientra pienamente in questo incentivo, a condizione che l’intervento sia correttamente inquadrato dal punto di vista edilizio e fiscale.

A differenza dell’Ecobonus, che pone l’accento esclusivamente sul miglioramento energetico, il Bonus Casa è pensato per interventi edilizi più ampi: manutenzione straordinaria, restauro e risanamento conservativo, ristrutturazione edilizia. La sostituzione degli infissi, in questo contesto, viene considerata un intervento di manutenzione straordinaria quando comporta la modifica di materiali, forme o colori rispetto agli elementi preesistenti. Questo inquadramento è fondamentale: determina sia il diritto alla detrazione, sia l’obbligo di dotarsi di un titolo abilitativo (CILA, SCIA o permesso di costruire, a seconda della complessità dei lavori e delle norme locali).

Requisiti per accedere al Bonus Casa

Per beneficiare della detrazione del 50% o del 36% attraverso il Bonus Ristrutturazione, devi soddisfare tre requisiti fondamentali:

1. Possesso o detenzione dell’immobile

Possono accedere al bonus tutti i contribuenti che sostengono le spese e che sono:

- Proprietari dell’immobile o titolari di un diritto reale (usufrutto, uso, abitazione, superficie)

- Inquilini o comodatari, purché in possesso del consenso scritto del proprietario a eseguire i lavori

- Familiari conviventi del possessore o detentore dell’immobile (coniuge, parenti entro il terzo grado, affini entro il secondo grado)

È essenziale che il soggetto che paga le spese sia lo stesso che richiede la detrazione nella propria dichiarazione dei redditi. Se l’immobile è in comproprietà, ciascun comproprietario può detrarre la quota di spesa effettivamente sostenuta, proporzionale alla propria percentuale di proprietà (salvo diverso accordo documentato).

2. Titolo abilitativo in corso di validità

La sostituzione degli infissi, quando modifica materiali o caratteristiche estetiche, richiede un titolo abilitativo. Nella maggior parte dei casi si tratta di una CILA (Comunicazione di Inizio Lavori Asseverata), che deve essere presentata al Comune prima dell’inizio dei lavori. Attenzione: alcuni Comuni, soprattutto nei centri storici o in zone soggette a vincoli paesaggistici, possono richiedere una SCIA o addirittura un permesso di costruire. Verifica sempre con un tecnico abilitato o con l’ufficio tecnico comunale prima di procedere.

La mancanza del titolo abilitativo, quando obbligatorio, comporta la perdita totale del diritto alla detrazione. Non è possibile sanare questa irregolarità a posteriori per recuperare il beneficio fiscale: l’Agenzia delle Entrate, in caso di controllo, richiederà la restituzione di quanto già detratto, con applicazione di sanzioni e interessi.

3. Pagamento tracciato e documentato

Tutte le spese devono essere pagate esclusivamente tramite bonifico bancario o postale (cosiddetto “bonifico parlante”), sul quale devono essere indicati:

- La causale del versamento, con riferimento alla norma (es. “Bonifico per detrazione art. 16-bis DPR 917/1986”)

- Il codice fiscale del beneficiario della detrazione

- Il codice fiscale o la partita IVA del destinatario del pagamento (impresa o professionista)

Qualsiasi pagamento effettuato con modalità diverse (contanti, assegno, carta di credito, bonifico ordinario) non dà diritto alla detrazione, nemmeno parziale.

Interventi ammessi e spese detraibili

Il Bonus Ristrutturazione per gli infissi copre un perimetro di spese piuttosto ampio. Rientrano nella detrazione:

Fornitura e posa in opera dei nuovi serramenti (finestre, porte-finestre, portoncini d’ingresso, lucernari). Sono compresi i costi di acquisto degli infissi completi di vetri, telai, guarnizioni e ferramenta.

Elementi accessori contestuali alla sostituzione degli infissi: cassonetti per avvolgibili, persiane, scuri, tapparelle, zanzariere fisse, se sostituiti o installati contestualmente alla finestra. Non è possibile detrarre elementi accessori installati in momenti separati rispetto alla sostituzione del serramento principale.

Opere edili complementari: smontaggio e smaltimento dei vecchi infissi, piccole opere murarie strettamente necessarie (rifacimento del raccordo muro-serramento, ripristino dell’intonaco, ritinteggiatura delle spallette interne). Queste opere devono essere documentate in fattura come direttamente connesse all’intervento sugli infissi.

Prestazioni professionali: onorari di tecnici abilitati (geometra, architetto, ingegnere) per la redazione della CILA, la direzione lavori, le asseverazioni tecniche, la comunicazione ENEA. Anche i compensi del commercialista per la gestione fiscale della detrazione sono detraibili, se specificatamente riferiti all’intervento.

Non rientrano nella detrazione le spese per l’acquisto di tende da sole (salvo che siano certificate come schermature solari ai fini Ecobonus), le zanzariere non fisse (a rullo o mobili) e gli interventi di sola manutenzione ordinaria come la semplice riparazione o verniciatura di infissi esistenti senza sostituzione.

Detrazione 50% o 36%: chi ha diritto a cosa

La distinzione tra aliquota del 50% e del 36% si basa su un criterio preciso: la destinazione dell’immobile come abitazione principale del soggetto che sostiene la spesa.

Aliquota al 50% (abitazione principale)

Hai diritto alla detrazione maggiorata se l’immobile su cui esegui i lavori è la tua abitazione principale, intesa come l’unità immobiliare in cui hai stabilito la tua residenza anagrafica e dimora abituale. Non conta se si tratta della “prima casa” acquistata nella vita: quello che rileva è che tu ci viva effettivamente e che questa sia registrata come residenza presso l’anagrafe comunale.

È importante sottolineare che puoi beneficiare del 50% anche se l’immobile diventa abitazione principale dopo i lavori, ma entro il termine di presentazione della dichiarazione dei redditi in cui intendi portare in detrazione la prima quota. Ad esempio, se sostituisci gli infissi a giugno 2026 in una casa che acquisti come investimento, ma a novembre 2026 trasferisci lì la tua residenza, potrai accedere al 50% nella dichiarazione dei redditi 2027 (relativa ai redditi 2026).

Aliquota al 36% (altre unità immobiliari)

Ricadono in questa categoria:

- Le seconde case (appartamenti al mare, in montagna, immobili ad uso vacanza)

- Gli immobili locati o concessi in comodato d’uso

- Le unità immobiliari diverse dalla tua abitazione principale, anche se sono l’unica proprietà che possiedi

Attenzione: se sei comproprietario di un immobile e un altro comproprietario vi risiede come abitazione principale, tu non puoi usufruire del 50%, ma solo del 36%, perché l’immobile non costituisce la tua dimora abituale.

Leggi anche: “Case green“.

Dichiarazione dei redditi: dove inserire la detrazione

La detrazione per il bonus infissi si fruisce esclusivamente attraverso la dichiarazione dei redditi, nel modello 730 o nel modello Redditi Persone Fisiche. Non è automatica: devi inserirla tu (o il tuo consulente fiscale) ogni anno, per 10 anni consecutivi.

Nel modello 730:

La detrazione va indicata nel Quadro E – Oneri e Spese, sezione I – Spese per le quali spetta la detrazione del 50% o 36%:

- Righi da E41 a E43 per il Bonus Ristrutturazione

- Inserisci l’anno di sostenimento della spesa, l’importo pagato, il numero di rate e la percentuale di detrazione (50% o 36%)

Nel modello Redditi PF:

La detrazione va indicata nel Quadro RP – Oneri e Spese, sezione I:

- Righi da RP41 a RP43 per il Bonus Casa

- Righi da RP46 a RP48 per l’Ecobonus

Dati da indicare:

- Codice fiscale del soggetto che ha sostenuto la spesa (se diverso dal dichiarante)

- Anno in cui è stata sostenuta la spesa

- Importo della spesa complessiva

- Numero della rata (da 1 a 10)

- Percentuale di detrazione (50% o 36%)

Se hai comproprietari o cointestatari, ciascuno deve indicare nella propria dichiarazione la quota di spesa effettivamente sostenuta o, in caso di pagamento da conto cointestato, la quota al 50% (salvo diverso accordo documentato).

Esempio: Se hai speso 10.000€ nel 2026 con diritto alla detrazione al 50%, nella dichiarazione 2027 (modello 730/2027 o Redditi PF 2027) indicherai:

- Spesa: 10.000€

- Detrazione annua: 500€ (10.000€ × 50% ÷ 10 anni)

- Ripeterai questa operazione ogni anno dal 2027 al 2036