Il quadro FC del modello Redditi P.F. deve essere compilato dalle persone fisiche che controllano soggetti non residenti, (ex art. 167 del TUIR). In particolare, si tratta della normativa sulle società estere controllate, c.d. “normativa CFC“, secondo la quale la persona fisica residente che detiene il controllo di società estere che soddisfano determinati requisiti (indicati nel co. 4 del sopra indicato articolo) devono imputare per trasparenza il reddito prodotto da queste società per essere assoggettato a tassazione. Il quadro FC del modello redditi assolve questa funzione. Di seguito, senza pretesa di esaustività, andiamo ad analizzare gli aspetti rilevanti della normativa e la compilazione del quadro.

Indice degli Argomenti

- Obiettivo della disciplina CFC

- Le società estere controllate

- Condizioni per l’applicazione della normativa CFC

- La compilazione del quadro FC

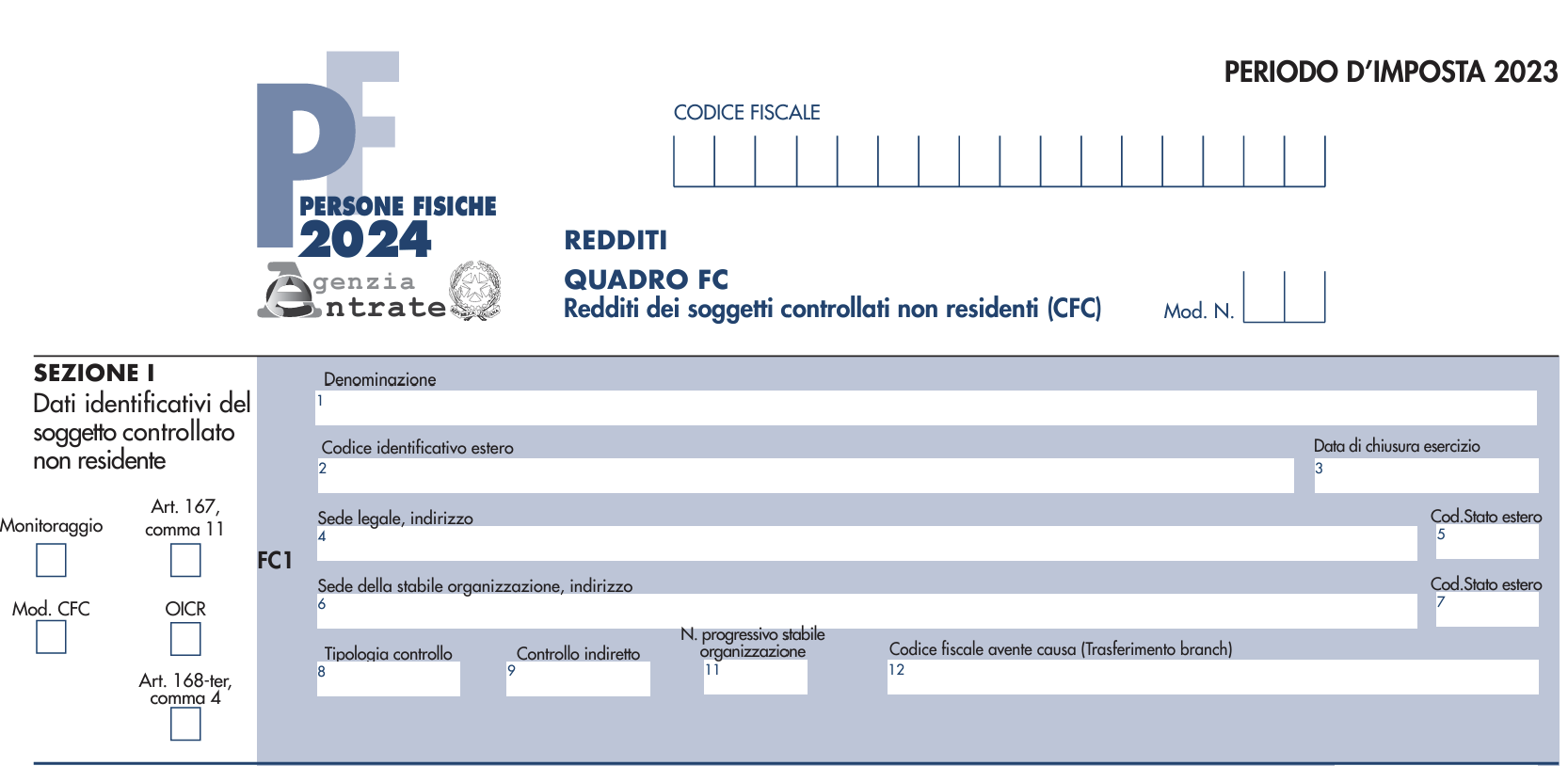

- SEZIONE I – Dati identificativi del soggetto controllato non residente

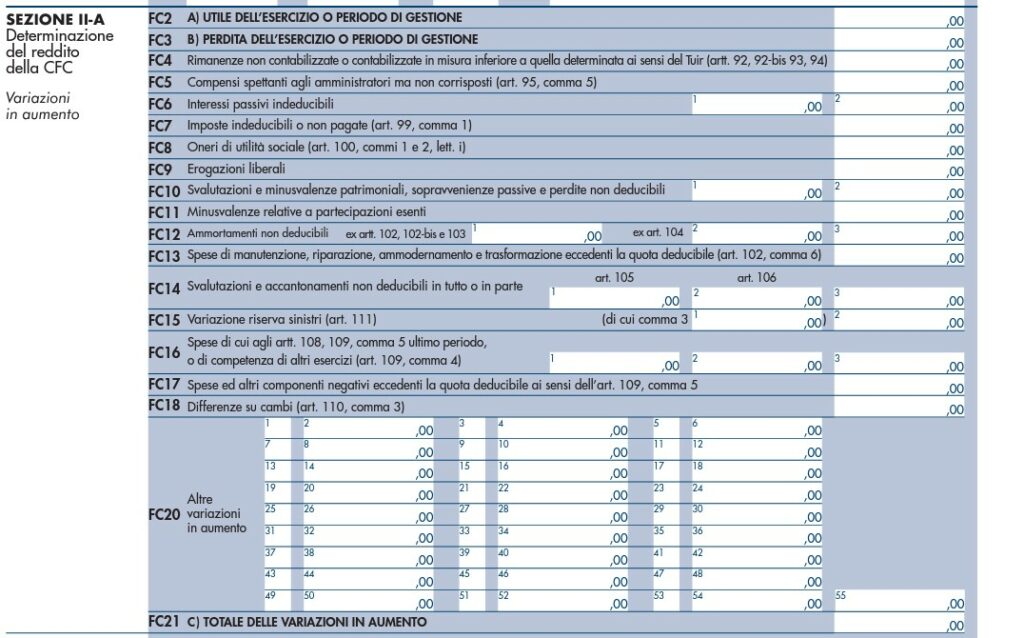

- SEZIONE II – Determinazione del reddito della CFC

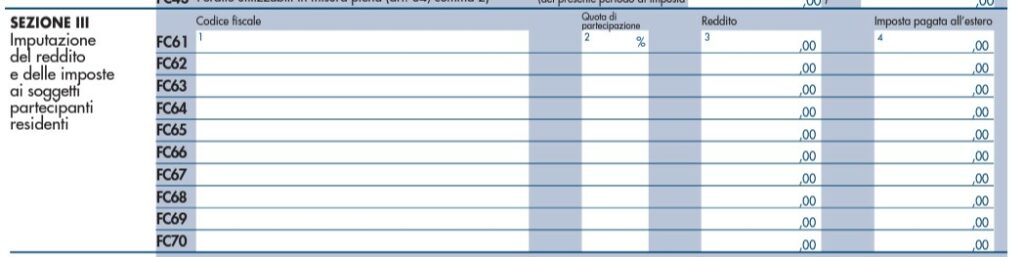

- SEZIONE III – Imputazione del reddito e delle imposte ai soggetti partecipanti residenti

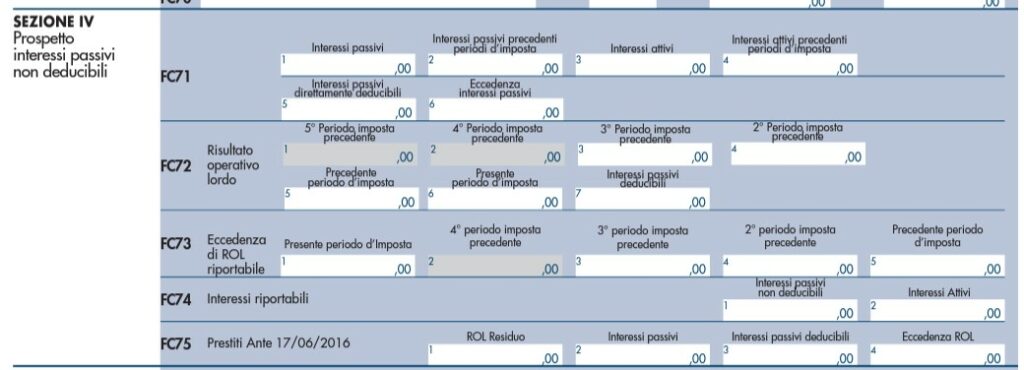

- SEZIONE IV – Prospetto per la determinazione degli interessi passivi indeducibili

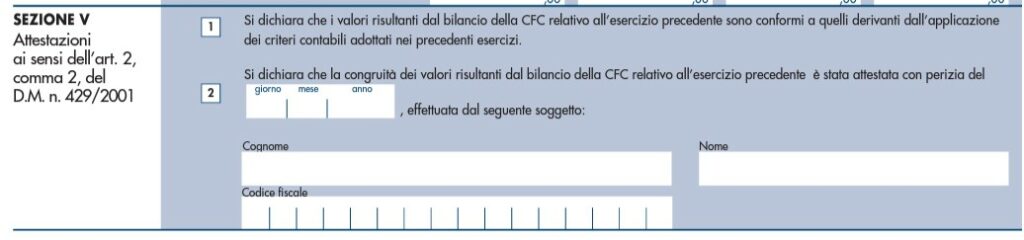

- SEZIONE V – Attestazioni sulla conformità o congruità dei valori di bilancio

Obiettivo della disciplina CFC

Prima di affrontare la compilazione del quadro FC del modello Redditi è opportuno fare un passo indietro e capire la ratio della disciplina CFC. Si tratta di una disciplina antielusiva che ha l’obiettivo di evitare situazioni di allocazione fittizia di società holding in paesi a fiscalità privilegiata. Società che potenzialmente possono fungere da società interposta che riceve dividendi e non di distribuisce al socio italiano.

Per questo motivo, al verificarsi delle condizioni previste dalla norma, il socio persona fisica residente fiscalmente in Italia è tenuto a dichiarare e tassare il reddito derivante dalle società localizzate all’estero, di cui detiene il controllo e che producono redditi da passive income. In particolare, la compilazione del quadro FC è necessaria per la determinazione del reddito imponibile in Italia, che dovrà poi essere liquidato nel quadro RM.

Le società estere controllate

Ai sensi dell’art. 167, co. 2 del TUIR, si considerano soggetti controllati non residenti le imprese, le società e gli enti non residenti nel territorio dello Stato, per i quali si verifica almeno una delle seguenti condizioni:

- Sono controllati direttamente o indirettamente, anche tramite società fiduciaria o interposta persona, ai sensi dell’art. 2359 del codice civile;

- Oltre il 50 per cento della partecipazione ai loro utili è detenuto, direttamente o indirettamente, mediante una o più società controllate ai sensi dell’art. 2359 del codice civile o tramite società fiduciaria o interposta persona.

Sono, inoltre, considerati soggetti controllati non residenti:

- Le stabili organizzazioni all’estero dei soggetti di cui al periodo precedente;

- Le stabili organizzazioni all’estero di soggetti residenti che abbiano optato per il regime di cui all’articolo 168-ter del TUIR.

Condizioni per l’applicazione della normativa CFC

La disciplina dell’art. 167 del TUIR si applica se i soggetti controllati non residenti integrano congiuntamente le seguenti condizioni, indicate dal co. 4 (c.d. CFC):

- Sono assoggettati a tassazione effettiva inferiore alla metà di quella a cui sarebbero stati soggetti qualora residenti in Italia;

- Oltre un terzo dei proventi da essi realizzati rientra in una o più delle categorie elencate alla lett. b) del comma 4 del citato art. 167 del TUIR.

| Importante |

|---|

| La normativa è stata modificata dall’articolo 3 del D.Lgs. n. 209/2023, la quale ha coordinato la verifica del livello impositivo della partecipata estera con la disciplina della tassazione minima globale del 15% ed inoltre ha introdotto un innovativo regime opzionale di imposizione sostitutiva. |

La lett. a) sopra citata del comma 4 dell’art. 167 del TUIR prevedere che con Provvedimento del Direttore dell’Agenzia delle entrate sono indicati i criteri per effettuare, con modalità semplificate, la verifica della presente condizione, tra i quali quello della irrilevanza delle variazioni non permanenti della base imponibile. Al fine di tener conto delle modifiche normative intervenute a seguito del recepimento della Direttiva UE 2016/1164 (c.d. “Direttiva ATAD”) è stato pubblicato il Provvedimento del Direttore dell’Agenzia delle Entrate n. 376652 del 27 dicembre 2021 (che ha sostituito il Provvedimento n. 143239 del 16 settembre 2016, adottato a seguito della previsione recata dal decreto legislativo 14 settembre 2015, n. 147 c.d. “decreto internazionalizzazione”).

Esimente

Le disposizioni del predetto art. 167 non si applicano se il contribuente dimostra che il soggetto controllato non residente svolge un’attività economica effettiva, mediante l’impiego di personale, attrezzature, attivi e locali. A tal fine, il contribuente può interpellare l’Agenzia delle Entrate ai sensi dell’art. 11, comma 1, lett. b), della Legge n. 212/00. Per i contribuenti che aderiscono al regime dell’adempimento collaborativo di cui all’art. 3 del D.Lgs. n. 128/15, l’istanza di interpello può essere presentata indipendentemente dalla verifica delle condizioni di cui al citato comma 4. Si applicano, ove compatibili, le disposizioni del decreto del Ministro dell’economia e delle finanze n. 429/01, adottato in attuazione del co. 8 dell’art. 167 del TUIR nella formulazione vigente anteriormente alle modifiche apportate dall’art. 4 del D.Lgs. n. 142/18.

Valori da indicare

Per attribuire il valore fiscale ai beni della CFC occorre avere riguardo alle specifiche disposizioni contenute nel predetto D.M. n. 429 del 2001 che, in particolare, all’art. 2, comma 2, stabilisce che i valori risultanti dal bilancio relativo all’esercizio o periodo di gestione anteriore a quello da cui si applicano le disposizioni del citato regolamento sono riconosciuti ai fini delle imposte sui redditi a condizione che siano conformi a quelli derivanti dall’applicazione dei criteri contabili adottati nei precedenti esercizi o ne venga attestata la congruità da uno o più soggetti che siano in possesso dei requisiti previsti dall’articolo 11 del decreto legislativo 27 gennaio 1992, n. 88. Gli ammortamenti e i fondi per rischi ed oneri risultanti dal predetto bilancio si considerano dedotti anche se diversi da quelli ammessi dal TUIR ovvero se eccedenti i limiti di deducibilità ivi previsti.

La compilazione del quadro FC

Il soggetto che detiene il controllo di più imprese, società o enti residenti in stati o territori a regime fiscale considerato privilegiato, è tenuto a compilare un quadro FC per ciascuna CFC controllata. In tal caso deve essere numerata progressivamente la casella “Mod. N.” posta in alto a destra del modello.

Il quadro non va compilato se il soggetto che esercita il controllo per effetto di particolari vincoli contrattuali o i soggetti da esso partecipati non possiedano partecipazioni agli utili. In caso di controllo esercitato da un soggetto non titolare di reddito di impresa interamente tramite una società o un ente residente, gli adempimenti dichiarativi di cui al citato art. 4 del decreto n. 429 del 2001 devono essere assolti da quest’ultimo soggetto che dovrà pertanto provvedere a compilare il presente quadro FC.

Ai sensi dell’art. 3, co. 6, del decreto n. 429/01, in caso di controllo esercitato da un soggetto non titolare di reddito d’impresa, i compensi ad esso spettanti a qualsiasi titolo, concorrono a formare il reddito complessivo nel periodo d’imposta in corso alla data di chiusura dell’esercizio o periodo di gestione dell’impresa, società o ente non residente e debbono pertanto essere dichiarati dal controllante secondo le istruzioni generali fornite nel modello di dichiarazione cui si riferiscono.

SEZIONE I – Dati identificativi del soggetto controllato non residente

Nella presente sezione devono essere indicati i dati identificativi del soggetto controllato non residente, nonché i dati relativi al controllo esercitato dal soggetto residente sulla CFC, nonché ulteriori informazioni riguardanti il soggetto estero.

Il Provvedimento del Direttore dell’Agenzia delle entrate del 27 dicembre 2021 (punto 5.1, lettera j) ammette la possibilità di effettuare, in ciascun esercizio, i calcoli connessi alla tassazione effettiva estera e alla tassazione virtuale interna attribuendo rilevanza fiscale ai valori di bilancio della controllata estera secondo le disposizioni di cui all’art. 2, comma 2, del D.M. n. 429 del 2001.

L’opzione alternativa di monitorare i valori fiscali di riferimento durante il periodo di possesso della partecipazione di controllo nella entità estera, con conseguente loro rilevanza anche in caso di tassazione per trasparenza, deve essere effettuata barrando la casella denominata “Monitoraggio”, che costituisce manifestazione di volontà, non modificabile (tale scelta può riguardare anche periodi d’imposta precedenti a quello di prima applicazione del richiamato provvedimento del 27 dicembre 2021). In tal caso il contribuente compila la sezione II-C per indicare le perdite virtuali domestiche e il rigo FC37. Il “monitoraggio” può decorrere dall’acquisizione del controllo dell’entità estera, indipendentemente dalla circostanza che siano o meno integrate le altre condizioni per l’applicazione del regime CFC, oppure anche in periodi d’imposta successivi.

La casella denominata “Art. 168-ter, comma 4” deve essere barrata per le stabili organizzazioni all’estero che soddisfano le condizioni di cui al comma 4 dell’art. 167 del TUIR qualora non ricorra l’esimente di cui al comma 5 del citato art. 167 (nei casi in cui l’impresa residente nel territorio dello Stato abbia optato per l’esenzione degli utili e delle perdite attribuibili alle proprie stabili organizzazioni all’estero).

Fatti salvi i casi in cui la disciplina dell’art. 167 del TUIR sia stata applicata ovvero non lo sia stata per effetto dell’ottenimento di una risposta favorevole all’interpello, il soggetto residente controllante deve segnalare nel presente quadro FC la detenzione di partecipazioni in soggetti controllati non residenti di cui ai commi 2 e 3 al ricorrere delle condizioni di cui al comma 4, lett. a) e b) dell’art. 167. A tal fine deve essere compilata la casella denominata “Art. 167, comma 11”, indicando uno dei seguenti codici:

- n “1”, in caso di mancata presentazione dell’istanza di interpello e sussistenza delle condizioni per la disapplicazione della disciplina CFC;

- n “2”, in caso di presentazione dell’istanza di interpello, in assenza di risposta positiva, e sussistenza delle condizioni per la disapplicazione della disciplina CFC.

In tal caso, il contribuente deve compilare, oltre alla sezione I, il solo rigo FC 2 (o FC 3) per indicare l’utile o la perdita dell’esercizio o periodo di gestione del soggetto controllato non residente, risultante dal bilancio o da altro documento riepilogativo della contabilità di esercizio della CFC, redatti secondo le norme dello Stato o territorio in cui essa risiede, in quanto il reddito non va assoggettato a tassazione separata. Si ricorda che l’obbligo di segnalazione sussiste solo al ricorrere delle condizioni di cui alle lettere a) e b) del medesimo comma 4.

La casella denominata “OICR” deve essere barrata per gli organismi di investimento collettivo del risparmio non istituiti in Italia, fiscalmente non residenti, ai sensi dell’articolo 73, comma 3, del TUIR, che rientrano nell’ambito applicativo della disciplina CFC; in tal caso, i proventi conseguiti dall’OICR oggetto di imputazione ai fini della tassazione per trasparenza con aliquota del 26 per cento vanno riportati nel rigo FC37 e non vanno compilati i precedenti righi della sezione II-A del presente quadro.

SEZIONE II – Determinazione del reddito della CFC

Il reddito del soggetto controllato non residente è determinato, a seconda delle sue caratteristiche, in base alle disposizioni applicabili ai soggetti residenti titolari di reddito d’impresa, in base alle disposizioni valevoli ai fini dell’IRES, fatta eccezione per le disposizioni di cui all’art. 30 della legge n. 724/97; all’art. 2, co. 36-decies, del D.L. n. 138/11, convertito, con modificazioni, dalla Legge n. 148/11; all’art. 9 bis del D.L. n. 50/17, convertito con modificazioni, dalla Legge n. 96/17; all’art. 1 del D.L. n. 201/11, convertito, con modificazioni, dalla Legge n. 214/11 l 2011 e dell’ articolo 86, comma 4, del TUIR.

È altresì, esclusa l’applicazione di regimi fiscali opzionali o agevolativi. Se risulta una perdita, questa è computata in diminuzione dei redditi dello stesso soggetto ai sensi dell’art. 84 del TUIR. I redditi devono essere determinati tenendo conto della conversione di cambio del giorno di chiusura dell’esercizio o periodo di gestione della CFC.

Variazioni in aumento e in diminuzione

Per quanto attiene ai “valori di partenza fiscali” degli elementi patrimoniali della CFC, dovrà farsi riferimento al bilancio o altro documento riepilogativo della contabilità di esercizio della CFC, redatti secondo le norme dello Stato o territorio in cui essa risiede o è localizzata. Tale bilancio o rendiconto, dovrà essere tenuto a disposizione dell’Amministrazione finanziaria dal soggetto residente controllante per i necessari controlli.

Nel caso in cui il “monitoraggio” non venga attivato, occorre far riferimento alle disposizioni di cui all’art. 2, comma 2, del D.M. n. 429 del 2001 assumendo quali valori di partenza fiscali quelli emergenti dal bilancio relativo all’esercizio della CFC anteriore a quello cui si rende applicabile la speciale disciplina di cui all’art. 167 del TUIR e senza tener conto di eventuali perdite o altre eccedenze relative ad esercizi precedenti.

Ai sensi del citato comma 2 dell’art. 2 il riconoscimento dei valori risultanti dal bilancio relativo all’esercizio o periodo di gestione anteriore, è subordinato alla circostanza che i valori di partenza risultino conformi a quelli derivanti dall’applicazione dei criteri contabili adottati nei precedenti esercizi, ovvero che ne venga attestata la congruità da uno o più soggetti che siano in possesso dei requisiti previsti dall’art. 2 del D.Lgs. 27 gennaio 2010, n. 39 (Registro dei Revisori contabili). A tal fine deve essere barrata la prima o la seconda casella della Sezione V del presente quadro, a seconda del tipo di attestazione predisposta. N

el caso di CFC non soggette alla tenuta della contabilità secondo le disposizioni locali, il soggetto residente sarà comunque tenuto alla redazione di un apposito prospetto in conformità alle norme contabili vigenti in Italia (in proposito si veda la circolare 12 febbraio 2002, n. 18/E). In ogni caso il soggetto controllante deve essere in grado di fornire idonea documentazione dei costi di acquisizione dei beni relativi all’attività esercitata nonché delle componenti reddituali rilevanti ai fini della determinazione dei redditi o delle perdite, entro 30 giorni dalla richiesta dell’Amministrazione finanziaria.

Il reddito è determinato, quindi, apportando all’utile o alla perdita dell’esercizio o periodo di gestione – da indicare nel rigo FC2 o FC3 del presente quadro e risultante dal bilancio o da altro documento riepilogativo della contabilità, redatto secondo le disposizioni dello Stato o territorio di residenza della CFC, o dall’apposito prospetto redatto in conformità alle norme contabili vigenti in Italia (nel caso di CFC non obbligata alla tenuta di una contabilità di esercizio), oppure risultante dall’apposito rendiconto economico e patrimoniale della stabile organizzazione, da redigersi secondo i principi contabili previsti per i soggetti residenti aventi le medesime caratteristiche – le relative variazioni in aumento e in diminuzione. L’eventuale perdita va indicata senza il segno meno.

SEZIONE III – Imputazione del reddito e delle imposte ai soggetti partecipanti residenti

I redditi conseguiti dal soggetto controllato non residente sono imputati al soggetto residente che esercita il controllo alla data di chiusura dell’esercizio o periodo di gestione della CFC, in proporzione alla sua quota di partecipazione agli utili diretta o indiretta. In caso di partecipazione agli utili per il tramite di soggetti residenti o di stabili organizzazioni nel territorio dello Stato di soggetti non residenti, il reddito della CFC è ad essi imputato in proporzione alle rispettive quote di partecipazione.

SEZIONE IV – Prospetto per la determinazione degli interessi passivi indeducibili

Il presente prospetto deve essere compilato dai soggetti a cui si applica, ai fini del calcolo dell’ammontare deducibile degli interessi passivi, l’art. 96 del TUIR.

SEZIONE V – Attestazioni sulla conformità o congruità dei valori di bilancio

La presente sezione deve essere compilata solo nel primo esercizio a decorrere dal quale si applicano le disposizioni contenute nel decreto 21 novembre 2001, n. 429, con riferimento al soggetto controllato non residente indicato nel rigo FC1. Ciò al fine di dichiarare che i valori risultanti dal bilancio dell’esercizio precedente (cosiddetti valori “di partenza”) risultino conformi a quelli derivanti dall’applicazione dei criteri contabili adottati nei precedenti esercizi (casella 1) ovvero che ne sia stata attestata la congruità da uno o più soggetti di cui all’art. 2 del D.Lgs. 27 gennaio 2010, n. 39 (casella 2)