Il numero di identificazione EIN (Employer Identification Number) è necessario per avviare un business negli Stati Uniti.

Le obbligazioni fiscali rappresentano una delle maggiori preoccupazioni per gli imprenditori. Quando si avvia un’attività negli Stati Uniti d’America, gli imprenditori stranieri devono sapere cos’è l’EIN e perché devono avere questa documentazione . Conoscere gli obblighi fiscali ti aiuterà a garantire maggiori profitti e successo nella tua carriera internazionale.

L’EIN è una forma di identificazione fiscale utilizzata per identificare le società presso l’ Internal Revenue Service (IRS) , l’organismo responsabile della riscossione delle imposte federali negli Stati Uniti. Esistono altre forme di codice fiscale negli Stati Uniti, come l’ITIN o il numero di previdenza sociale, che vengono utilizzate per le persone fisiche.

Per gli imprenditori stranieri, comprendere le differenze tra ogni numero è importante per evitare confusione e gestire le proprie attività in sicurezza. Continua a leggere e scopri cos’è l’EIN e perché la tua azienda deve avere un codice fiscale negli Stati Uniti.

Indice degli Argomenti

Cos’è il numero EIN?

L’Employer Identification Number (EIN) è un codice numerico composto di 9 cifre così disposte: xx-xxxxxxx.

EIN è l’acronimo di Employer Identification Number ed è anche noto come Federal Tax Identification Number. Si tratta di un numero univoco di nove cifre assegnato dall’Internal Revenue Service (IRS) alle entità commerciali che operano negli Stati Uniti ai fini dell’identificazione.

Tutte le società negli Stati Uniti devono disporre di un ID di registrazione chiamato Employer Identification Number (EIN) designato dall’IRS. Ottenere l’EIN è uno dei passaggi necessari per fare affari nel paese.

L’EIN rappresenta l’ID fiscale della tua azienda, poiché viene utilizzato per registrare le transazioni effettuate negli Stati Uniti e garantire che le tasse vengano pagate correttamente. Questo documento può essere richiesto da imprenditori internazionali che desiderano incorporare la propria attività negli Stati Uniti.

Inoltre, l’EIN è solitamente richiesto dalle banche quando si aprono conti bancari aziendali americani. Questo sarebbe l’unico codice fiscale richiesto dagli istituti di credito per aprire il tuo conto bancario negli Stati Uniti dall’estero. Non è richiesto alcun numero di previdenza sociale o ITIN.

Perché ho bisogno di un numero EIN?

La registrazione della di un’azienda con un EIN è un must per la maggior parte delle aziende. Di seguito puoi controllare i casi in cui è obbligatorio secondo l’IRS essere in possesso di un numero identificativo EIN:

- Assunzione di dipendenti: l’EIN viene utilizzato per tenere traccia delle imposte sui salari per tutti i dipendenti;

- Apertura di una società: in quanto entità separata dai suoi membri, le società hanno i loro debiti e obblighi quando si tratta di tasse;

- Gestione di una partnership: anche se le entrate e le spese generate dalla partnership vengono trasferite alle dichiarazioni dei redditi individuali dei partner, questo processo deve essere archiviato nella dichiarazione dei redditi della società;

- Possedere una società di servizi personali: le aziende che hanno servizi personali svolti dal proprietario come attività principale potrebbero dover disporre di un EIN. Sono inclusi servizi come contabilità, consulenza, architettura, ingegneria, salute e diritto;

- Essere coinvolto con organizzazioni dei seguenti tipi: Trust, società di investimento immobiliare, Organizzazioni senza scopo di lucro, Cooperative di agricoltori, etc.

Quando stabilisci un’attività negli Stati Uniti con una struttura diversa da una ditta individuale, dovrai disporre di un EIN. Tuttavia, anche in questi casi, questa documentazione può portare benefici alla tua azienda. Molti imprenditori scelgono di richiedere la loro lettera di conferma EIN all’IRS per avere maggiore credibilità all’interno dei loro settori.

Pertanto, un individuo che avvia un’attività commerciale senza dipendenti a livello personale (la cosiddetta “sole proprietorship” o impresa individuale) e che dunque produca un “self-employment income” ha la possibilità di operare senza la richiesta di un EIN. In questo caso è sufficiente essere in possesso del SSN.

Vantaggi di avere un EIN

Ora che sai cos’è EIN e perché ho bisogno di un numero EIN, parliamo dei vantaggi di averne uno. Anche se questo non è richiesto per ogni attività, avere una lettera di conferma EIN ti aiuterà ad aprire e gestire la tua azienda negli Stati Uniti.

- Apri un conto bancario aziendale . Avere un conto bancario per la tua attività è essenziale per portare la tua operazione al livello successivo. La maggior parte delle banche chiederà il tuo EIN per aprire un conto commerciale;

- Aiuto nelle tue detrazioni fiscali aziendali. Alcune spese hanno meno possibilità di essere verificate se si dispone di un EIN;

- Separa le tue finanze aziendali da quelle personali. Oltre all’apertura di un conto aziendale, l’EIN può aiutare a prevenire il furto di identità;

- Ottenere un prestito d’affari. Di solito, gli istituti di credito non richiedono un EIN per concedere un prestito alla tua azienda, ma questo documento può aiutarti con il tuo credito aziendale;

- Costruisci fiducia. Avere un EIN aggiungerà credibilità al tuo lavoro con clienti e fornitori.

Oltre a EIN, quali altri tipi di codice identificativo ci sono?

Oltre alle persone giuridiche, anche le persone fisiche sono identificate tramite codice fiscale . Il numero di previdenza sociale (SSN) e il numero di identificazione fiscale individuale (ITIN) sono utilizzati rispettivamente per identificare cittadini statunitensi e stranieri o non residenti.

| SSN |

|---|

| Il Social Security Number è un codice numerico composto di 9 cifre così disposte: xxx-xx-xxxx Il SSN è un numero di identificazione per i cittadini statunitensi. Per gli stranieri, il SSN non è richiesto per servizi essenziali come l’apertura di conti correnti bancari, l’avvio di un’impresa, etc. Infatti, il SSN può essere richiesto solo da sue categorie di soggetti: – Cittadini Americani (non importa se residenti in America o all’estero); – Titolari di Green Card. Il SSN non identifica semplicemente il soggetto nei confronti della Social Security Administration, ma lo identifica anche fiscalmente. Tutte le dichiarazioni fiscali (Tax Return) ed i pagamenti eventualmente effettuati devono sempre riportare il SSN. Per ottenere il SSN è necessario compilare il Form SS-5. |

| ITIN |

|---|

| L’Individual Taxpayer Identification Number (ITIN) è un codice numerico composto di 9 cifre così disposte: 9xx-xx-xxxx La caratteristica tipica dell’ITIN è che la prima cifra è sempre un 9. Per coloro che non vivono in America e per alcuni stranieri residenti negli Stati Uniti, con un visto di studio e comunque un visto non lavorativo. Con l’ITIN è possibile ottenere una patente, iscriversi a scuole o Università, avere un’assicurazione sanitaria o ottenere altri benefits come l’accesso a programmi di mense scolastiche. Per poter ottenere l’ITIN è necessario compilare il Form W-7. |

Oltre all’EIN, a seconda della struttura e dell’organizzazione dell’azienda, LLC o C Corp, i proprietari potrebbero essere tenuti a presentare la loro imposta individuale sul reddito negli Stati Uniti. Pertanto, è necessario ottenere un ITIN per effettuare le dichiarazioni obbligatorie come persona fisica negli Stati Uniti.

Come ottenere un EIN?

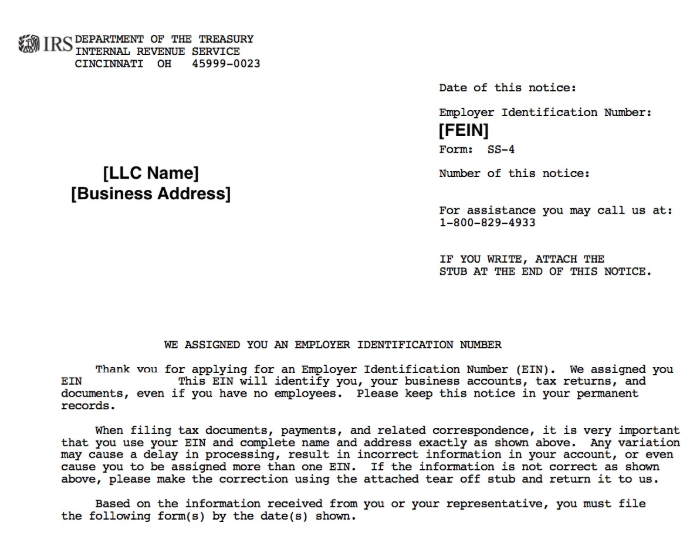

La domanda per ottenere un EIN può essere fatta da qualsiasi luogo. Per le aziende, l’EIN può essere ottenuto in 15-20 giorni dopo aver compilato un modulo chiamato SS4 che viene inviato all’IRS.

La richiesta di un numero di identificazione del datore di lavoro (EIN) è un servizio gratuito offerto dall’Internal Revenue Service. Tutte le domande EIN (posta, fax, elettronica) devono indicare il nome e il numero di identificazione fiscale (SSN, ITIN o EIN) del vero funzionario principale, socio accomandatario, concedente, proprietario o fiduciario. Questo individuo o entità, che l’IRS chiamerà la “parte responsabile“, controlla, gestisce o dirige l’entità richiedente e la disposizione dei suoi fondi e beni. A meno che il richiedente non sia un ente pubblico, la parte responsabile deve essere un individuo (vale a dire una persona fisica), non un ente.

Istruzioni di compilazione Form SS4

Le seguenti linee guida non sostituiscono le istruzioni del modulo e devono essere usate unicamente come integrazione delle istruzioni dell’IRS. Per ulteriore assistenza, rivolgiti al tuo consulente fiscale.

Riquadri 1 – 6: Immetti il nome e l’indirizzo della società.

- Riquadro 1. Immetti il nome completo dell’entità che richiede il codice EIN in inglese (obbligatorio).

- Riquadro 2. Immetti il nome commerciale dell’azienda se diverso dal nome completo (se applicabile).

- Riquadro 3. Se l’entità richiedente è un trust, una proprietà o ha designato una persona per ricevere le informazioni fiscali, immetti il nome del trustee, dell’esecutore/amministratore o della persona designata. Immetti il nome, l’iniziale del secondo nome e il cognome della persona.

- Riquadro 4a. Immetti il tuo indirizzo, in inglese, seguendo questo ordine: Interno

Nome edificio

Numero civico

Via - Riquadro 4b. Immetti il tuo indirizzo, in inglese, seguendo questo ordine: Città

Provincia

CAP

Paese (non abbreviare il nome del paese). Per ulteriori informazioni, consulta le istruzioni dell’IRS. - Riquadro 5. Immetti l’indirizzo fisico dell’entità solo se diverso dall’indirizzo postale indicato nelle righe 4a-b.

- Riquadro 6. Immetti la sede fisica principale dell’entità. Ad esempio, se l’azienda è ubicata in Italia, scrivi “Italy”.

Riquadri 7a – 7b:

- Immetti il nome completo della parte responsabile dell’entità, in base alla definizione fornita nelle istruzioni dell’IRS. Ad esempio, la parte responsabile di un’azienda che è una società è il principale responsabile della società stessa.

- Immetti il numero di previdenza sociale (SSN), il codice identificativo contribuente/persone fisiche (ITIN) o il codice identificativo datore di lavoro (EIN) statunitense della parte responsabile, se applicabile.

Riquadro 8a. Una società a responsabilità limitata (LLC) è un’entità organizzata ai sensi della legge di uno stato o di un paese straniero come società a responsabilità limitata e può essere considerata come una partnership o una società o come un’entità distinta dal suo proprietario. Se la domanda è per una società a responsabilità limitata (LLC), seleziona “Yes” (Sì).

- Se selezioni “Yes” (Sì) nel riquadro 8a, devi compilare i riquadri 8b e 8c.

Riquadro 9a: Seleziona la casella che descrive meglio il tipo di entità che richiede il codice EIN. Per ulteriori informazioni, consulta le istruzioni dell’IRS.

Riquadro 9b: Se il richiedente è una società, immetti lo stato o il paese straniero in cui la tale società è stata costituita.

Riquadro 10: Seleziona il motivo della richiesta. È obbligatorio selezionare una voce, non è possibile immettere “N/A”. Seleziona solo una casella. Ad esempio, se compili il modulo per ottenere un codice EIN unicamente per richiedere una riduzione delle ritenute fiscali ai sensi di un trattato fiscale esistente, la casella appropriata è “Compliance with IRS withholding requirements” (Conformità ai requisiti dell’IRS in materia di ritenute).

Riquadro 11: Se stai avviando una nuova attività, immetti la data di inizio. Per maggiore assistenza, puoi consultare le istruzioni dell’IRS.

Riquadro 12: Immetti l’ultimo mese dell’anno contabile o fiscale. Per maggiore assistenza, puoi consultare le istruzioni dell’IRS. Ad esempio, in un anno di calendario dicembre è l’ultimo mese.

Riquadri 13-15: Se applicabile, immetti tutte le informazioni richieste. Per maggiore assistenza, puoi consultare le istruzioni dell’IRS.

Riquadro 16: Seleziona la casella che descrive meglio l’attività principale dell’azienda del richiedente. È obbligatorio selezionare una casella. Per maggiore assistenza, consulta le istruzioni dell’IRS.

Riquadro 17: Utilizza il riquadro 17 per descrivere più dettagliatamente l’ambito principale dell’attività del richiedente. È obbligatorio immettere una voce. Per maggiore assistenza, puoi consultare le istruzioni dell’IRS.

Riquadro 18: Seleziona la casella appropriata per indicare se all’entità richiedente era stato precedentemente assegnato o meno un codice EIN.

Apponi firma e data sul modulo

- Name and title (type or print clearly) (Nome e titolo scritto o stampato in modo chiaro): immetti lo stesso nome inserito nel riquadro 1.

- Signature (Firma): stampa prima il modulo di richiesta, quindi firmalo a penna (non con firma elettronica). È accettata la firma in lingua e caratteri del proprio paese, ad esempio in giapponese.

- Applicant’s Telephone Number (Numero di telefono del richiedente): immetti il tuo numero di telefono in questo campo, includendo il codice paese. Se il numero è troppo lungo per inserirlo elettronicamente nello spazio a disposizione, stampa il modulo di richiesta e scrivi il numero telefonico a mano.

- Applicant’s FAX number (Numero di fax del richiedente): immetti il numero di fax nello stesso modo in cui hai indicato il numero di telefono nel campo precedente, se preferisci utilizzare il fax. Se immetti il numero di fax, il codice EIN ti verrà trasmesso in questa modalità. Se non indichi il numero di fax, il codice EIN verrà inviato al tuo indirizzo postale. L’invio per posta richiede alcune settimane.

- Date (Data): immetti la data della firma scrivendo mese, giorno e anno in questo preciso ordine.