Le variabili che influenzano l’insediamento all’estero di una PMI italiana: la scelta tra la costituzione di una stabile organizzazione (branch) oppure una società controllata estera (subsidiary) sotto il profilo tributario.

Molte piccole e medie imprese italiane, nell’ambito della propria vita, si trovano, prima o poi, a valutare la possibilità di porre in essere una struttura imprenditoriale all’estero. L’obiettivo è quello di accrescere, in misura ancora più incisiva, la propria attività commerciale e, conseguentemente, i risultati di fatturato e la redditività.

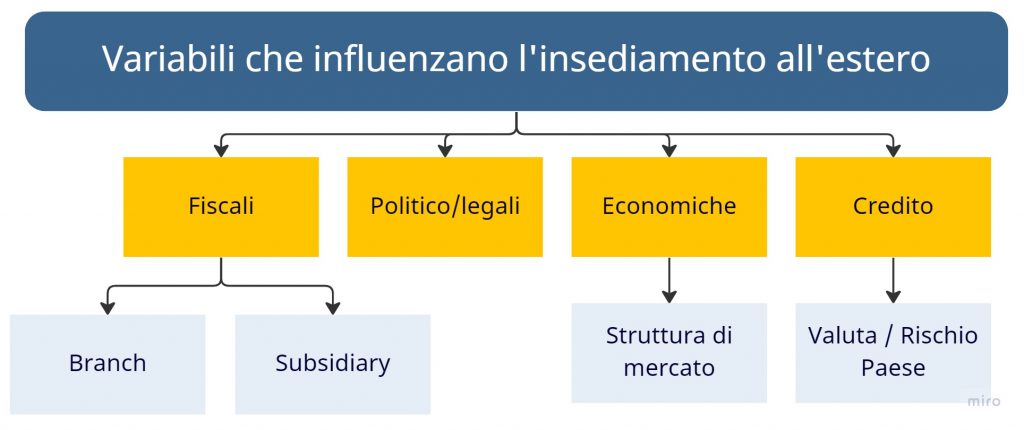

In termini generali, è noto come la scelta della modalità di insediamento all’estero sia condizionata da una molteplicità di fattori. Pensa, per esempio, al quadro legale del Paese di destinazione, oppure, alla rischiosità del settore economico di appartenenza, oppure ancora alla tipologia di business che si intende porre in essere.

Come puoi capire, quindi, l’imprenditore che si trova di fronte ad un processo di internazionalizzazione deve individuare e valutare diverse variabili che possono incidere sul Paese estero in cui insediarsi, ed anche la forma di insediamento con cui operare all’estero.

È all’interno di queste variabili che è opportuno approfondire con un esperto (un advisor), quale possa essere la modalità migliore per avviare un processo di insediamento all’estero dell’impresa. In particolare, in questo articolo voglio evidenziare come la variabile fiscale può influire nel processo di internazionalizzazione di una PMI italiana.

Indice degli Argomenti

- La variabile fiscale nelle decisioni strategiche d’impresa

- L’insediamento all’estero attraverso la costituzione di una società controllata estera

- L’insediamento all’estero tramite stabile organizzazione (“branch“)

- Tabella di riepilogo Brach e Subsidiary: vantaggi e svantaggi

- Insediamento all’estero: considerazioni conclusive e consulenza

- Domande frequenti

La variabile fiscale nelle decisioni strategiche d’impresa

La variabile fiscale, molto spesso, assume un ruolo di primo piano nell’assunzione di decisioni strategiche di ogni impresa. Negli ultimi anni, infatti, assistiamo ad una sempre maggiore attenzione agli effetti delle norme tributarie nell’attività di impresa. Basti pensare agli effetti legati all’imposizione diretta oppure alle disposizioni antielusive, soprattutto nell’ambito della fiscalità internazionale.

Per questo motivo, in questo articolo voglio andare a concentrare la mia attenzione sui più rilevanti profili tributari connessi alle due principali strutture organizzative mediante le quali un’impresa italiana può insediarsi all’estero. Mi riferisco, alle strutture che consentono ad un’impresa di effettuare un processo di internazionalizzazione. In particolare, si tratta di valutare le seguenti strutture:

- La costituzione di una stabile organizzazione (c.d. “branch“) o

- La costituzione di una società o entità giuridica partecipata (c.d. “subsidiary“).

Queste due forme organizzative, tipiche dell’insediamento all’estero, comportano per l’imprenditore, differenti implicazioni, da un punto di vista legale, fiscale e contabile. Per questo motivo di seguito vedremo le principali differenze di natura tributaria derivanti dalla costituzione di una subsidiary, piuttosto che di una branch. L’obiettivo, naturalmente, è quello di capire come queste due modalità possano determinare la scelta di insediamento all’estero migliore per l’impresa. Il tutto, ipotizzando di essere un imprenditore nazionale che vuole avviare un’iniziativa imprenditoriale all’estero.

L’insediamento all’estero attraverso la costituzione di una società controllata estera

La costituzione di una società estera rappresenta sicuramente una delle soluzioni maggiormente utilizzate dagli imprenditori italiani che vogliono avviare un insediamento all’estero per estendere i propri affari oltreconfine. A spingere verso la costituzione di una società all’estero possiamo individuare una serie di elementi valutativi importanti, come:

- La limitazione sotto il profilo giuridico della responsabilità sociale, nonché

- L’autonomia contabile e fiscale della subsidiary.

Entrambi questi elementi, infatti, hanno contribuito a rendere particolarmente utilizzata la creazione di un veicolo societario estero per la gestione del business all’estero.

A tali elementi di valutazione, se ne aggiungono di ulteriori legati a norme tributarie di particolare favore, previste in ambito comunitario e internazionale, che consentono di beneficiare, in presenza delle condizioni di legge, della riduzione o esenzione dell’imposizione fiscale sui flussi reddituali che intervengono tra la casa madre e la società controllata. Proviamo di seguito ad analizzare, sinteticamente, qualcuna di queste disposizioni. In particolare:

- La direttiva madre/figlia (Direttiva n. 2011/96/UE) in ambito UE per l’esenzione della ritenuta in uscita sui dividendi inter-company;

- Le problematiche legate all’esterovestizione societaria di cui all’art. 73 del DPR n. 917/86 (TUIR);

- La normativa CFC (“Controlled Foreign Company“) contenuta nell’art. 167, comma 8-bis del DPR n. 917/86 (TUIR).

La Direttiva madre/Figlia: esenzione dalla ritenuta in uscita sui dividendi, interessi e royalties

Nell’ambito di una procedura di internazionalizzazione e di insediamento all’estero attraverso la costituzione di una entità giuridica di diritto estero controllata da una società italiana è di interesse l’analisi della disciplina legata alla Direttiva madre/figlia.

Si tratta di una disposizione che, nei rapporti tra società appartenenti alla UE, può portare ad importanti vantaggi. Mi riferisco, in particolare all’applicazione delle disposizioni previste dalla Direttiva del 30 novembre 2011, n. 2011/96/UE (c.d. “Direttiva madre/figlia“). Sostanzialmente, attraverso questa norma è possibile, a determinate condizioni, esentare dall’applicazione della ritenuta fiscale in uscita i flussi reddituali derivanti da dividendi, interessi e canoni inter-company.

Requisiti per l’applicazione della Direttiva madre/figlia

| Requisito | Descrizione |

|---|---|

| Società madre e figlia: | Devono essere società di capitali o entità assimilate. |

| Residenza fiscale: | La società madre deve essere residente in uno Stato membro dell’UE. La società figlia può essere residente in uno Stato membro dell’UE o in un paese terzo. |

| Partecipazione azionaria: | La società madre deve detenere una partecipazione diretta del almeno 10% del capitale della società figlia. |

| Imposta sulle società: | La società madre e la società figlia devono essere soggette ad un’imposta sulle società. |

A titolo esemplificativo, la citata Direttiva prevede, in presenza delle condizioni di legge, che gli utili di impresa prodotti dalla società “figlia”, dislocata all’estero, possano essere distribuiti sotto forma di dividendi alla società socia di un altro Stato membro comunitario. Il tutto senza che tale pagamento venga assoggettato a nuovi prelievi tributari. In particolare, mi riferisco alla possibilità di esentare l’eventuale ritenuta in uscita da parte dello stato estero di insediamento dei flussi finanziari che verranno erogati verso la casa madre.

Alla luce di quanto evidenziato, pertanto, nel presupposto che la citata Direttiva trovi applicazione, i dividendi percepiti dal soggetto italiano ed erogati dalla società partecipata estera non subiranno alcuna ritenuta in uscita. Tali dividendi sconteranno l’imposizione nel nostro Paese nella misura prevista dall’articolo 89 del DPR n. 917/86 (tassazione sul 5% del loro ammontare). Questa disposizione, quindi, è sicuramente di interesse e può influire nelle decisioni dell’imprenditore che si trova di fronte a possibili scelte di internazionalizzazione della sua attività all’estero.

Per approfondire: “Tassazione dei dividendi in ambito UE“.

Le problematiche di esterovestizione societaria

Quando ci si trova di fronte alla possibilità di costituire una società controllata estera è opportuno analizzare anche la disciplina legata all’esterovestizione societaria. Infatti, in questa sede è opportuno analizzare anche gli strumenti che il legislatore ha introdotto, sempre in ambito tributario, al fine di contrastare fenomeni di carattere elusivo che possono verificarsi in presenza di realtà imprenditoriali multinazionali, o in caso di insediamento all’estero.

È in questo contesto che rientrano le disposizioni tributarie in materia di “esterovestizione”. Si tratta di un fenomeno che si verifica quando si è in presenza di una costruzione societaria meramente artificiosa edita al solo scopo di eludere l’imposta ordinariamente dovuta in Italia. Ogni volta che siamo di fronte ad una società costituita all’estero senza una valida ragione economica siamo di fronte alla fattispecie di questa disposizione normativa. Sul punto, la norma di riferimento è quella contenuta all’interno dell’articolo 73, comma 5-bis del DPR n 917/86.

Art. 73, co. 5-bis TUIR

| Art. 73, comma 5-bis del TUIR – Presunzione legale relativa di esterovestizione societaria |

|---|

| “Salvo prova contraria, si considera esistente nel territorio dello Stato la sede dell’amministrazione di società ed enti, che detengono partecipazioni di controllo, ai sensi dell’art. 2359, primo comma, del Codice civile, nei soggetti di cui alle lettere a) e b) del comma 1, se, in alternativa: sono controllati, anche indirettamente, ai sensi dell’art. 2359, primo comma, del Codice civile, da soggetti residenti nel territorio dello Stato; sono amministrati da un Consiglio di amministrazione, o altro organo equivalente di gestione, composto in prevalenza di consiglieri residenti nel territorio dello Stato” |

Il tema della esterovestizione deve essere inquadrato nel più ampio contesto giuridico tributario della residenza fiscale. Questi rappresenta uno dei requisiti fondamentali attraverso il quale lo Stato esercita la propria potestà impositiva nei confronti di un determinato soggetto giuridico. In altre parole, il verificarsi delle condizioni sopra riportate determina a carico del soggetto italiano la c.d. inversione dell’onere della prova. Pertanto, in caso di accertamento, tale soggetto dovrà fornire tutti quegli elementi idonei a dimostrare che la direzione effettiva della società estera è effettivamente localizzata nel Paese di insediamento o che all’estero vi è l’oggetto principale dell’attività della subsidiary.

A titolo esemplificativo, l’imprenditore nazionale deve dar conto del fatto che la società estera gode di una propria autonomia decisionale e funzionale e che svolge un’effettiva attività economica nel Paese ove è stata stabilita. Questo significa dimostrare la valida ragione economica che ha portato alla costituzione della società, l’attività concretamente svolta in loco, attraverso una sede effettiva, strumenti e macchinari e dipendenti. Inoltre, non meno importante la presenza di un management locale in grado di gestire la società.

La residenza fiscale delle società

A tale riguardo, l’art. 73, comma 3, del DPR n 917/86, stabilisce quanto segue.

| Art. 73, comma 3 del TUIR – Residenza fiscale delle società |

|---|

| “Ai fini delle imposte sui redditi si considerano residenti le società e gli enti che per la maggior parte del periodo di imposta hanno nel territorio dello Stato la sede legale o la sede di direzione effettiva o la gestione ordinaria in via principale. Per sede di direzione effettiva si intende la continua e coordinata assunzione delle decisioni strategiche riguardanti la società o l’ente nel suo complesso. Per gestione ordinaria si intende il continuo e coordinato compimento degli atti della gestione corrente riguardanti la società o l’ente nel suo complesso“. |

I presupposti richiesti dalla norma (sede legale, sede dell’amministrazione e oggetto principale) sono fra loro alternativi. Infatti, è sufficiente che uno solo di essi ricorra perché la società sia considerata fiscalmente residente in Italia. Conseguentemente, la società diviene soggetta a tassazione per i redditi ovunque prodotti (principio della world wide taxation). Per questo è importante la dimostrazione dell’effettivo svolgimento di un’attività all’estero attraverso il coordinamento di un top management locale.

Per approfondire: “Esterovestizione societaria: come evitarla?“.

Accertamento dell’esterovestizione

L’Amministrazione finanziaria ogni anno effettua controlli ai fini di evitare che possano crearsi situazioni potenzialmente elusive sulla norma relativa alla residenza fiscale delle società. In questo contesto, elementi utili ai fini di tale accertamento sono stati forniti dalla Corte di cassazione (sentenza n. 2869 del 7 febbraio 2013).

La sentenza ha statuito che la determinazione del luogo della sede dell’attività economica di una società implica la presa in considerazione di un complesso di fattori. Tra di essi, al primo posto figurano la sede statutaria, il luogo dell’amministrazione centrale, il luogo di riunione della dirigenza societaria e quello in cui si adottano le decisioni della politica generale della società.

Possono essere presi in considerazione altri elementi quali il domicilio delle posizioni apicali, il luogo di svolgimento delle assemblee sociali, il luogo di tenuta dei documenti amministrativi e contabili. Nonché, anche, lo svolgimento della maggior parte delle attività finanziarie ordinarie. Quanto sopra, si ribadisce, a titolo meramente indicativo, in quanto la fattispecie, come intuibile, risulta particolarmente complessa e diverse sono le casistiche che possono essere oggetto di analisi nell’ambito del citato fenomeno dell’esterovestizione societaria.

Per approfondire: “Esterovestizione societaria: le tecniche di accertamento“.

La disciplina sulle Controlled Foreign Company (CFC)

La disciplina CFC (Controlled Foreign Companies) è una norma antielusiva che ha l’obiettivo di disincentivare la costituzione di società estere prive di una “valida ragione economica“. In questi casi l’imprenditore, che ha costituito una società all’estero (compresi gli stati UE), senza rispettare i requisiti della norma è chiamato a tassare per trasparenza il reddito societario in Italia. La disposizione è contenuta nell’art. 167 del DPR n. 917/86.

Questa disposizione prevede la tassazione per trasparenza dei redditi prodotti dalle controllate estere al ricorrere congiunto delle seguenti due condizioni:

- Le medesime società estere sono assoggettate a tassazione effettiva inferiore a più della metà rispetto a quella cui sarebbero state soggette ove residenti in Italia;

- Hanno conseguito proventi derivanti per più del cinquanta per cento dalla gestione, detenzione o investimenti in titoli, partecipazioni, crediti o altre attività finanziarie, dalla cessione o dalla concessione in uso di diritti immateriali relativi alla proprietà industriale, letteraria o artistica o dalla prestazione di servizi infragruppo.

Trattasi di una norma volta a contrastare il fenomeno delle c.d. passive company. Ovvero di società di mero godimento la cui unica finalità è la localizzazione di assets immateriali e finanziari in Paesi ove la fiscalità risulta essere particolarmente favorevole.

Appare evidente, pertanto, di come le sopra citate disposizioni anti-elusive possano, talvolta, rappresentare un ostacolo o comunque un gravame per l’imprenditore che intenda operare all’estero per il tramite di un’entità giuridica partecipata. Questo a riprova del fatto di come la variabile fiscale svolga un ruolo di primo piano nella scelta della migliore soluzione operativa da attuare.

La creazione di una subsidiary comporta il soggiacere a specifiche disposizioni tributarie anti-elusive volte a contrastare fenomeni di fittizia localizzazione giuridica finalizzati allo scopo di godere di trattamenti fiscali di particolare favore.

Esempio di società estera che non rispetta i requisiti CFC (art. 167 TUIR)

| DATI DI PARTENZA |

|---|

| Società: Alfa Ltd. Paese di Residenza: Paradiso fiscale (es. Isole Cayman) Attività: Holding di partecipazioni in altre società Redditi: Principalmente dividendi da partecipazioni in società estere |

Requisiti CFC non rispettati:

- Mancanza di attività commerciale effettiva: Alfa Ltd. non svolge alcuna attività commerciale effettiva nel paese di residenza. La sua unica attività è la gestione di partecipazioni in altre società.

- Sostanziale direzione e controllo in Italia: La direzione e il controllo di Alfa Ltd. sono esercitati in Italia dai soci italiani.

- Redditi prevalentemente passivi: I redditi di Alfa Ltd. sono costituiti principalmente da dividendi, che sono considerati redditi passivi ai fini della normativa CFC.

Conseguenze:

- I redditi di Alfa Ltd. saranno imputati ai soci italiani in proporzione alla loro partecipazione nella società.

- I soci italiani saranno tassati in Italia sui redditi imputati, anche se non sono stati distribuiti.

Esempio di calcolo:

- Alfa Ltd. ha un reddito di € 100.000 da dividendi.

- Il socio italiano possiede il 50% di Alfa Ltd.

- Il reddito imputato al socio italiano è di € 50.000 (100.000 x 0.5).

- Il socio italiano sarà tassato in Italia su € 50.000.

L’insediamento all’estero tramite stabile organizzazione (“branch“)

La stabile organizzazione è un istituto di diritto tributario che collega ad un determinato Paese estero il reddito derivante da un’attività economica svolta sul suo territorio da un’impresa non residente. In ambito internazionale, il concetto tributario di stabile organizzazione è piuttosto armonico e comunemente inteso e definito.

Nell’ordinamento tributario italiano il concetto di stabile organizzazione è stato recepito dall’articolo 162 del DPR n. 917/86. Questa norma individua la stabile organizzazione come indicato di seguito.

| Art. 162 del TUIR – Stabile organizzazione |

|---|

| “Sede fissa di affari per mezzo della quale l’impresa non residente esercita in tutto o in parte la sua attività sul territorio dello Stato (italiano)“ |

In particolare, possiamo dire che possono identificare una stabile organizzazione le seguenti tipologie di insediamento all’estero, come:

- Una sede di direzione;

- Una succursale;

- Un ufficio;

- Un’officina;

- La presenza di un laboratorio;

- Una miniera;

- Un giacimento petrolifero o di gas naturale;

- Una cava o altro luogo di estrazione di risorse naturali;

- Un cantiere di costruzione o di montaggio o di installazione,

- Ovvero l’esercizio di attività di supervisione ad esso connesse (nel casi di cantieri o attività che si protraggono per più di 6 mesi).

Tale definizione, è bene ribadirlo, è quella prevista dal nostro ordinamento nazionale e quindi vale per i soggetti esteri che operano in Italia. Tuttavia, come riferito, essa non si discosta da quella adottata da altri Paesi esteri (in armonia con le previsioni OCSE). Sotto il profilo meramente civilistico, la stabile organizzazione non risulta specificamente normata. Essa assume comunemente la veste di sede secondaria della società nazionale e con tale connotazione viene registrata presso il locale registro delle imprese.

La stabile organizzazione materiale senza consistenza fisica

La lettera f-bis) del comma 2 dell’articolo 162 del DPR n 917/86 identifica la stabile organizzazione in Italia di tipo materiale, senza consistenza fisica. In tale articolo è specificato che costituisce stabile organizzazione in Italia:

| Art. 162, co. 2, lett. f-bis) del TUIR – Stabile organizzazione materiale senza consistenza fisica |

|---|

| “Una significativa e continuativa presenza economica nel territorio dello Stato costruita in modo tale da non fare risultare una sua consistenza fisica nel territorio dello stesso” |

Tale intervento normativo integra la c.d. “positive list” delle fattispecie tipiche di stabile organizzazione (materiale). Inoltre, ne configura una nuova, che può riferirsi a situazioni per le quali sono state impartite specifiche direttive nell’ambito del Progetto BEPS per l’economia digitale.

Può essere il caso ad esempio, di una società estera che gestisce un sito di e-commerce che si rivolge principalmente al mercato italiano. La società estera può non avere consistenza fisica in Italia, ma attraverso il sito web si rivolge al territorio italiano in modo duraturo e stabile.

La struttura della stabile organizzazione

La stabile organizzazione è dotata di un codice fiscale e di un partita Iva identificativa nello Stato in cui opera. Sotto il profilo meramente amministrativo e contabile, tale entità non necessita di un capitale sociale obbligatorio, bensì di un fondo di dotazione idoneo allo svolgimento delle proprie attività.

La stabile organizzazione è obbligata a tenere le scritture contabili ed i registri e libri obbligatori previsti dalla normativa del Paese “ospitante” ed assolvere i relativi adempimenti tributari (presentazione delle dichiarazioni fiscali, eventuali comunicazioni periodiche, etc.). Normalmente non è prevista la pubblicazione di un vero e proprio bilancio, anche se si rende necessario, in ogni caso, redigere uno specifico rendiconto degli utili e dalle perdite riferibili alla stabile organizzazione ai fini della determinazione della locale imposizione fiscale.

Disciplina contabile

Le operazioni della stabile organizzazione debbono essere rilevate nelle scritture contabili della società italiana per concorrere a determinare il risultato (civilistico) complessivo unitamente alla rilevazione dei propri fatti di gestione. Ai sensi del disposto dell’articolo 14, comma 5, del DPR n. 600/1973, i soggetti residenti che gestiscono una stabile organizzazione all’estero sono tenuti a rilevare nella contabilità distintamente i fatti di gestione che interessano le stabili organizzazioni, determinando separatamente i risultati dell’esercizio relativi a ciascuna di esse.

È necessario, pertanto, che il sistema contabile della casa madre rediga delle scritture sezionali (libro giornale, conti di mastro e così via) per la separata rilevazione delle operazioni di gestione della casa madre e della stabile organizzazione estera. Secondo l’Amministrazione finanziaria, la contabilità separata può essere assunta nella contabilità generale della “casa madre” in vario modo:

- Per singole operazioni, ove all’estero si tenga una prima nota: in tal caso, possono essere sufficienti rilevazioni a livello di “mastro”;

- Per riepilogazioni periodiche, se all’estero vi è una contabilità sezionale autonoma e regolarmente tenuta;

- Assumendo il risultato finale dell’esercizio al cambio di chiusura e ciò sempre nel presupposto che la contabilità sezionale sia regolarmente tenuta. Questo previo bilanciamento di tutte le partite attive e passive.

Disciplina tributaria

Passando all’analisi dei profili tributari, vale la pena evidenziare come nel nostro Paese, fino all’introduzione della branch exemption la gestione della fiscalità della stabile organizzazione avveniva unicamente attraverso la tassazione integrale dei redditi dalla stessa prodotti. Su di essi avveniva l’eliminazione della doppia imposizione attraverso il meccanismo del riconoscimento del credito d’imposta per le imposte pagate all’estero in forza del disposto di cui all’articolo 165 del DPR n 917/86.

Per effetto di tale sistema, se da un lato, concorrono alla formazione del reddito della casa madre italiana le eventuali perdite fiscali imputabili alla stabile organizzazione, dall’altro, in caso di reddito imponibile la tassazione è prevista sul più elevato tra il prelievo estero e quello nazionale.

Branch Exemption

Con l’articolo 14 del D.Lgs. 14 settembre 2015, n. 147 – contenente disposizioni finalizzate a favorire la crescita e l’internazionalizzazione dei soggetti economici operanti in Italia, in applicazione delle raccomandazioni degli organismi internazionali e dell’Unione Europea – è stato introdotto l’articolo 168-ter del DPR n. 917/86. Questo articolo attribuisce la facoltà, alle imprese residenti nel territorio dello Stato, di optare per l’esenzione degli utili e delle perdite attribuibili a tutte le proprie stabili organizzazioni all’estero (c.d. branch exemption).

L’articolo articolo 168-ter del DPR n 917/86 prevede che la disciplina della branch exemption sia:

- Esercitabile su base opzionale;

- Valevole solo come criterio generale. Nel senso che l’opzione, una volta esercitata, è efficace nei confronti di tutte le stabili organizzazioni di un’impresa residente, siano esse già presenti o costituite in futuro;

- Irrevocabile. L’opzione ha effetto sin dalla costituzione della prima stabile organizzazione e si estende di diritto a tutte le altre successivamente costituite fino alla fine della vita della casa madre.

Il reddito imputabile alla stabile organizzazione deve essere, in ogni caso, determinato con osservanza delle disposizioni tributarie nazionali ed indicato separatamente nella dichiarazione dei redditi della casa madre.

Deve essere, inoltre, evidenziato come si rendano comunque applicabili alla branch le regole in materia di CFC con la conseguente tassazione in Italia del reddito che la medesima ha generato nel Paese a fiscalità privilegiata.

Vantaggi della branch per l’insediamento all’estero

Stante quanto detto sinora, si può desumere come l’obiettivo del legislatore, attraverso l’introduzione della branch exemption, sia quello di garantire alle stabili organizzazioni all’estero di società italiane lo stesso trattamento fiscale applicabile alle società controllate estere. In pratica, si è cercato di rendere il più possibile neutrale la componente fiscale nella valutazione che l’imprenditore è chiamato ad operare laddove intenda espandere oltre i confini nazionali la propria attività. Va, inoltre, evidenziato che, per alcuni profili, la scelta di costituire una stabile organizzazione può rivelarsi più vantaggiosa dal punto di vista fiscale.

Questo poiché gli utili da questa prodotti ed attribuiti alla casa madre non scontano in capo a quest’ultima la tassazione invece prevista per i dividendi distribuiti dalla società controllata ai sensi dall’articolo 89 del DPR n. 917/86 (tassazione sul 5% dell’ammontare distribuito). Naturalmente, l’esercizio dell’opzione per l’esenzione da imposta nazionale dei redditi della branch non consente alla casa madre di compensare eventuali perdite fiscali che dovessero generarsi in capo alla stabile organizzazione. Questo a differenza di quanto avviene, come già evidenziato, nell’ipotesi di applicazione delle disposizioni di cui all’articolo 165 del DPR n 917/86.

Svantaggi della branch per l’insediamento all’estero

Va in ogni caso rappresentato come la creazione di una stabile organizzazione in luogo di una società controllata estera presenti degli svantaggi nell’ipotesi in cui essa dovesse formare oggetto di un’eventuale successiva cessione. In particolare, nel caso di cessione di una partecipazione in una società controllata è applicabile il regime della participation exemption e, pertanto, l’eventuale plusvalenza realizzata sarà sottoposta a tassazione, in capo al soggetto nazionale, nella sola misura del 5%, ove trovino applicazione le condizioni di legge. Diversamente, ove il trasferimento abbia ad oggetto una stabile organizzazione, essa si configurerà come una cessione di ramo d’azienda per la quale è prevista la tassazione integrale del plusvalore realizzato.

Branch estera: considerazioni

Possiamo dire, quindi, che l’opzione per la branch exemption rappresenta una scelta che deve essere ben ponderata dall’impresa nazionale, per il suo insediamento all’estero. La considerazione deve essere fatta non solo sulla base della comparazione tra il livello di prelievo domestico e quello dello Stato nel quale si vuole investire. Oltre a questo deve essere analizzato il complessivo piano di strategia industriale che si intende sviluppare. Infine, condizione fondamentale per l’applicazione della disposizione di esenzione, è che l’iniziativa estera costituisca, sotto il profilo tributario, una vera e propria stabile organizzazione anche alla luce dei parametri previsti dall’articolo 5 del Modello di convenzione OCSE e che saranno progressivamente introdotti nelle convenzioni bilaterali stipulate dagli Stati.

Da ultimo, deve essere tenuto presente che, in ogni caso, rimane inalterata l’applicazione della disciplina del transfer pricing nei rapporti tra la branch estera e la casa madre italiana, così come previsto nell’ambito dei rapporti tra entità giuridiche dislocate in diversi Paesi. L’introduzione nell’ordinamento giuridico tributario nazionale della branch exemption è finalizzata a rendere neutra, sotto il profilo meramente tributario, la scelta dell’imprenditore in merito alla tipologia di struttura economico-giuridica da adottare per espandere la propria attività oltreconfine.

Tabella di riepilogo Brach e Subsidiary: vantaggi e svantaggi

Subsidiary estera

| VANTAGGI | SVANTAGGI |

|---|---|

| – Limitazione della responsabilità giuridica e patrimoniale verso i terzi – Possibile applicazione delle disposizioni convenzionali contro le doppie imposizioni e della Direttiva “Madre-Figlia” – Fruizione della participation exemption in caso di cessione della partecipazione | – Elevati costi societari e di governance – Assoggettamento alla disciplina dell’esterovestizione – Applicazione delle ritenute alla fonte su interessi e dividendi – Tassazione in Italia dei dividendi distribuiti nella misura del 5% (se derivanti da Paese non black list) – Obblighi pubblicitari dei dati patrimoniali ed economici |

Branch estera

| VANTAGGI | SVANTAGGI |

|---|---|

| – Semplicità della struttura amministrativa – Ridotti costi societari – Nessun capitale minimo iniziale – Nessuna ritenuta alla fonte su “dividendi e interessi” – Possibilità di optare per la tassazione esclusivamente nel Paese estero (branch exemption) – Riservatezza in merito alle informazioni patrimoniali e reddituali (nessun obbligo di pubblicazione dei dati di bilancio) – Non applicabilità della normativa tributaria in materia di esterovestizione | – Nessuna limitazione di responsabilità giuridica e patrimoniale verso i terzi – Irrecuperabilità di eventuali perdite fiscali in caso di opzione per l’esenzione da tassazione italiana – Gestione contabile separata presso la contabilità della società italiana – Tassazione integrale della plusvalenza derivante dell’eventuale cessione del business estero |

Insediamento all’estero: considerazioni conclusive e consulenza

In fase di insediamento all’estero, ad oggi, anche alla luce della novità tributarie, la creazione di una branch è sicuramente una valida soluzione alternativa alla più spesso utilizzata costituzione della subsidary.

Tra i punti di forza della stabile organizzazione i ridotti costi societari, una struttura societaria più semplice, i risparmi fiscali connessi all’esclusione da tassazione degli utili conseguiti, il non assoggettamento a norme fiscali volte a contrastare fenomeni di carattere elusivo, quali quelle in materia di esterovestizione.

Di contro, rilevano a sfavore della stabile organizzazione l’assenza della limitazione della responsabilità patrimoniale, la tassazione delle plusvalenze in caso di eventuale successiva cessione del business estero e, infine, un contesto normativo, quello della branch exemption, ancora in fase di prima applicazione e non ancora compiutamente definito. Tali considerazioni, ovviamente, rilevano in un’ottica meramente tributaria.

Come evidenziato, tuttavia, la componente fiscale, seppur rilevante, deve essere contrapposta a tutte le altre valutazioni di carattere strategico che l’imprenditore è chiamato ad operare. Questo al fine dell’individuazione della più idonea modalità con cui insediarsi all’estero.

Se hai letto questo articolo e ti stai rendendo conto che necessiti dell’analisi della tua situazione personale, ti invito a contattarci attraverso il form di cui al link seguente. Riceverai il preventivo per una consulenza personalizzata in grado di risolvere i tuoi dubbi sull’argomento. Soltanto in questo modo, infatti, potrai essere sicuro di evitare di commettere errori, che in futuro possono esserti contestati e quindi sanzionati.

Domande frequenti

Branch: una stabile organizzazione di un’impresa estera in un altro paese. Non ha personalità giuridica propria e fa capo alla casa madre.

Subsidiary: una società di capitali autonoma costituita nel paese estero di insediamento. Ha personalità giuridica propria ed è controllata dalla casa madre.

Livello di controllo desiderato: la subsidiary offre maggiore autonomia e flessibilità gestionale.

Rischio e responsabilità: la branch espone la casa madre a responsabilità illimitate.

Costi di set-up e gestione: la subsidiary può richiedere costi iniziali e di gestione più elevati.

Fattori fiscali: le imposte sul reddito e le ritenute alla fonte possono variare a seconda della scelta.

Regolamenti locali: alcuni paesi potrebbero limitare l’accesso a determinati settori per le branch.

Se si desidera un controllo centralizzato e un’integrazione stretta con la casa madre.

Quando il rischio e la responsabilità sono fattori critici.

Se si opera in un paese con un sistema fiscale favorevole alle branch.

Quando si desidera maggiore autonomia e flessibilità gestionale.

Se si opera in un paese con restrizioni per le branch.

Quando si desidera beneficiare di regimi fiscali vantaggiosi.

Sì, è possibile trasformare una branch in una subsidiary e viceversa, ma la procedura può essere complessa e onerosa.

Sì, è consigliabile richiedere una consulenza professionale per scegliere la struttura più adatta alle esigenze specifiche del business e per valutare i rischi e i vantaggi di ciascuna opzione.