Uno degli aspetti che creano maggiori problemi agli imprenditori è scegliere la migliore struttura societaria per il proprio business. Mi occupo da anni di consulenza verso le imprese e quello che posso dirti è che spesso un imprenditore sa benissimo come far fruttare la propria attività. Tuttavia, ma non conosce in che modo strutturarla in modo ottimale.

Niente paura, per questi aspetti serve un consulente preparato!

Tieni presente che ancora oggi non tutti i professionisti del settore conoscono le potenzialità che può offrire una holding per creare un gruppo societario. Ci tengo a precisare, da subito, che il classico schema operativo holding e società operativa, non è una struttura che permette un costante risparmio fiscale (solo in un unica fattispecie lo consente). Per questo motivo, in questo articolo non mi occuperò di strategie di pianificazione ma piuttosto di struttura di un business nel modo corretto.

Buona parte degli imprenditori che mi contattano in relazione alla struttura del proprio business si trovano in una situazione ove la holding può essere applicabile. Tuttavia, ancora oggi la possibilità di creare una holding viene sottovalutata. Non sono rari i casi in cui mi sono trovato a consigliare la costituzione di un gruppo societario a vari imprenditori: questo sia per gestire al meglio la propria attività, che per pianificare un futuro passaggio generazionale.

Spesso tanti consulenti sconsigliano una gestione di questo tipo perché costosa e complessa. Tuttavia, molto spesso a fronte di questi costi ci sono dei vantaggi che è opportuno sfruttare. In questo articolo intendo affrontare il problema legato alla scelta della struttura societaria da adottare per gestire un business in modo ottimale. In questo ambito la scelta legata alla formazione di una holding societaria può essere un valido strumento in grado di offrire vantaggi legati sia alla gestione dei flussi finanziari che al risparmio fiscale.

Sei pronto a scoprire come e perché può essere conveniente utilizzare una holding societaria? Si comincia!

Indice degli Argomenti

- Quando è opportuno passare da SRL a gruppo societario?

- Cos’è una holding company?

- Come funziona una holding company?

- Come nasce una holding?

- Come nasce una holding: le forme giuridiche migliori

- Onerosità dei costi di costituzione e gestione

- Onerosità fiscale dei conferimenti

- Tassazione dei dividendi percepiti dalle controllate

- Livello di protezione patrimoniale

- Passaggio generazionale

- La variabile fiscale

- Tabella di riepilogo sulle variabili che portano alla scelta della forma giuridica per la nascita della holding

- Le operazioni straordinarie che portano alla nascita di una holding

- Quali sono i vantaggi di una holding di partecipazioni?

- Quale tassazione per la holding societaria?

- Holding nei gruppi a vocazione internazionale

- Holding di partecipazioni: esempi concreti

- Gli apporti dei soci nella holding ed i vantaggi del “realizzo controllato“

- Gruppo societario e contributi previdenziali INPS

- Consigli e conclusioni sulla creazione di un gruppo societario

- Pianificazione fiscale e consulenza online

- Domande frequenti

Quando è opportuno passare da SRL a gruppo societario?

Diciamo subito che non esiste una risposta univoca a questa domanda. Ogni impresa ha le proprie caratteristiche ed ogni imprenditore ha i propri obiettivi e per questo non è possibile generalizzare. Quello che possiamo dire è che, molto spesso, in momenti diversi l’imprenditore si rende conto che per migliorare la redditività della propria attività deve investire in altri business, collegati al principale, oppure completamente diversi.

Pensa al caso dell’impresa che decide di integrare ed acquisire la società di un fornitore per migliorare la redditività e ridurre i costi, oppure ad un altro imprenditore che decide di investire in un business completamente diverso dal suo principale. In altri casi, invece, l’imprenditore può sentire la necessità di diversificare il rischio di impresa, magari separando l’attività commerciale da quella immobiliare (il c.d. “spin-off immobiliare“), oppure pensa al caso in cui l’impresa decida di entrare in mercati esteri e debba aprire una unità produttiva all’estero.

In tutti questi casi quando l’imprenditore detiene più partecipazioni verso società operative è necessario valutare con attenzione la situazione per capire se vi sono possibilità di ottimizzazione societaria. Ecco che, in questi casi, ci viene in aiuto lo strumento della holding societaria e la creazione di un gruppo societario.

Gruppo societario

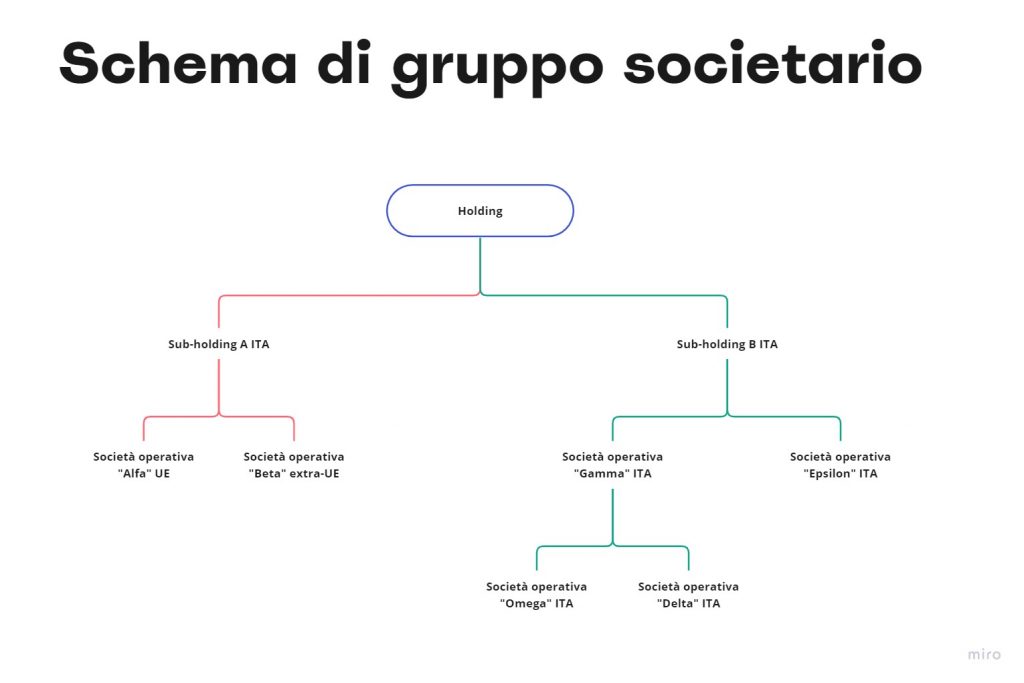

Come è possibile vedere dall’immagine la holding è la società che detiene partecipazioni in:

- Società che detengono a loro volta altre partecipazioni (c.d. “sub-holding“, come la “A” e la “B” dell’immagine);

- Società operative (come “Alfa”, “Beta”, “Gamma”, etc dell’immagine).

La creazione di questo tipo di struttura societaria caratterizza tantissime società multinazionali, ma anche molte imprese che operano sul territorio nazionale. Come avrò modo di spiegarti di seguito cerco di consigliare questa struttura ogni volta che intravvedo la necessità, in quanto consente di ottenere una struttura in grado di limitare i rischi economico sulle società controllate e veicolare il patrimonio attraverso società che non svolgono attività di tipo commerciale (meno rischiose).

Riprendendo l’immagine dello schema societario immagina di creare una società che funge da società immobiliare e/o da holding di partecipazioni del gruppo. Questa società può essere quella che detiene gli immobili, gli eventuali intangibles (marchi, brevetti, invenzioni industriali, etc) ed anche le partecipazioni nelle società operative. L’obiettivo di questo schema è arrivare a ridurre il rischio di impresa. In questo modo da una parte le proprietà immobiliari ed i diritti o i beni immateriali vengono tenuti distinti dall’attività operativa. Attività per sua natura soggetta al rischio di impresa. Per poter fare tutto questo è necessario costituire una società holding del gruppo. In questo articolo troverai tutte le informazioni necessarie per capire se anche nel tuo caso è utile costituire una holding e realizzare un gruppo societario.

Cos’è una holding company?

| Una holding company, o società di partecipazione, è una società che possiede le azioni di altre società. Il suo scopo principale non è produrre beni o servizi da sola, ma possedere azioni delle altre società per formare un gruppo aziendale. |

La parola “holding” deriva dall’inglese “to hold“, che significa – in questo caso – “detenere“. Le holding company nascono, infatti, con l’obiettivo di detenere quote e/o azioni di altre società. Le società che detengono partecipazioni si possono distinguere, per macro classi, tra:

- Holding pure o finanziarie. Si tratta di società di partecipazione pura che svolgono quale unica attività il controllo e il finanziamento delle società partecipate, operative;

- Holding miste o industriali. Si tratta di società che oltre a detenere e gestire partecipazioni svolgono anche direttamente attività commerciale o industriale;

- Investment holding. Si tratta di società aventi ad oggetto l’acquisizione di partecipazioni al fine di ottenere redditi sotto forma di dividendi e di capital gains. Chi costituisce questo tipo di holding lo fa con esclusiva ottica di investimento finanziario, non è rilevante l’esercizio o meno del controllo economico delle società partecipate.

La caratteristica giuridicamente rilevante nell’ambito della rappresentazione economico-aziendale del gruppo di imprese è l’esistenza di un rapporto societario. Il controllo societario, giuridicamente, può essere di diritto o di fatto. Si ha controllo di diritto quando si detiene la maggioranza dei diritti di voti esercitabili nell’assemblea ordinaria di una società. Questo presume, pertanto, in maniera assoluta l’esercizio di un’influenza dominante. Il controllo di fatto si fonda, invece, sulla disponibilità di diritti di voto sufficienti a esercitare un’influenza dominante nell’assemblea ordinaria di una società (c.d. controllo di fatto interno). Ovvero sulla possibilità di esercitare un’influenza dominante in virtù di particolari vincoli contrattuali (c.d. controllo di fatto esterno).

Le holding company detengono la maggioranza delle azioni di voto delle società in cui investono, il che consente loro di controllare queste società e le loro politiche e gestione. In alcuni casi, una holding company può possedere tutte le azioni di una società, rendendola una sussidiaria interamente controllata.

Le holding company possono essere utilizzate per ridurre il rischio per i proprietari e per ottenere il controllo di più società. Possono anche consentire la creazione di strutture aziendali più efficienti e possono offrire benefici fiscali.

Ad esempio, una holding company può essere utilizzata per possedere attività ad alto rischio o legalmente separate, proteggendo il resto dell’azienda da eventuali responsabilità. Oppure, una holding company può essere utilizzata per consolidare le attività di diverse società, permettendo una gestione e un controllo più efficienti.

Come funziona una holding company?

Le cosiddette “holding di partecipazioni industriali” sono società di capitali (SPA, SRL, SAPA) oppure di persone (ad esempio, società semplice). Si tratta di società che hanno come oggetto sociale esclusivo o prevalente:

- L’assunzione e la gestione (statica o dinamica) di partecipazioni, di solito di controllo, in altre imprese svolgenti attività industriali e/o commerciali e/o di servizi. Si tratta delle holding industriali;

- L’assunzione e la gestione (Statica o dinamica) di partecipazioni di controllo in altre imprese, con la relativa gestione finanziaria del gruppo. Si tratta delle holding finanziarie.

L’attività di una holding nei gruppi di più grandi dimensioni può essere esercitata anche tramite una o più sub-holding. Si tratta di società che rappresentano un’ulteriore schermo tra la proprietà e le società operative in business diversificati. Solitamente, le holding industriali, possono avere la residenza fiscale sia in Italia, sia all’estero. Esse sono possedute da persone fisiche o da famiglie che ne ritraggono un reddito tramite:

- Dividendi;

- Interessi attivi o

- Compensi da amministratore.

Come nasce una holding?

La creazione di una holding risponde a diverse esigenze meritevoli di tutela. Il minimo comune denominatore di queste necessità riguarda, solitamente, la necessità di gestire in modo razionale il patrimonio di famiglia. Per questo occorre comprendere come nasce una holding. L’imprenditore, sovente, sente la necessità di creare un assetto “ideale” per il passaggio del patrimonio:

- Verso le future generazioni, ovvero i propri discendenti. Questo qualora si decida di avviare il processo legato al passaggio generazionale;

- Verso terzi. Questo, in caso di realizzo del patrimonio, soprattutto aziendale.

La holding, nelle sue varie forme, nel panorama imprenditoriale nazionale, viene scelta prevalentemente come veicolo per incanalare il patrimonio, suddividerlo, gestirlo e favorirne il futuro passaggio, interno o esterno ai soci della holding.

Detto questo andiamo a vedere come nasce una holding, ovvero quali sono le scelte che portano all’individuazione della forma giuridica da attribuire alla holding. Successivamente vediamo le operazioni che, principalmente, vengono utilizzate per la creazione di questa particolare tipologia societaria.

Come nasce una holding: le forme giuridiche migliori

La decisione di costituire una holding per l’imprenditore è scelta importante. A fronte degli oneri da sostenere (amministrativi e fiscali) è necessario ponderare quale tra forme giuridiche esistenti sia quella che consente di raggiungere al meglio gli obiettivi prefissati. Come detto, principalmente, questi obiettivi prescindono da esigenze di pianificazione fiscale (ottenibile solo a determinate condizioni), prediligendo obiettivi di segregazione e futuro passaggio generazionale.

Nella maggior parte dei casi, nella pratica, quando ad un imprenditore parlo di holding, la prima forma giuridica che viene in mente è quella della società a responsabilità limitata (SRL). Tuttavia, occorre sapere che la holding può essere costituita anche attraverso altre forme giuridiche, tra le quali al società semplice oppure il trust.

Ognuna di queste forme giuridiche è adatta a caratteristiche o condizioni diverse rispetto agli obiettivi che si vogliono raggiungere. Per questo possiamo dire che non esiste una tipologia societaria migliore o preferita rispetto alle altre in assoluto. Ogni situazione imprenditoriale deve essere attentamente analizzata per valutare la soluzione migliore da adottare.

Solitamente, i parametri che utilizzo per aiutare l’imprenditore a scegliere la forma giuridica di una holding sono i seguenti:

- Onerosità dei costi di costituzione e gestione;

- Onerosità (fiscale) dei conferimenti;

- Tassazione dei dividendi percepiti dalle controllate;

- Livello di protezione patrimoniale;

- Facilità di passaggio generazionale;

- La variabile fiscale.

Onerosità dei costi di costituzione e gestione

Per quanto riguarda gli oneri di costituzione e gestione la situazione è molto diversa da strumento a strumento. Per la società semplice, gli oneri da sostenere sono limitati, non essendo soggetta alla redazione del bilancio, la sua contabilità è molto semplificata. Inoltre, la mancata pubblicità del bilancio è un elemento di protezione nei confronti delle informazioni a disposizione di soggetti terzi.

Maggiori oneri da sostenere, invece, riguardano la SRL la quale deve applicare la contabilità ordinaria ed il deposito del bilancio d’esercizio annuale. Per quanto riguarda, invece, il trust, deve essere tenuto in considerazione il compenso che deve essere riconosciuto al trustee per la sua attività di gestione.

| Tipo di Entità | Società Semplice | SRL | Trust |

|---|---|---|---|

| Costi di Costituzione | Bassi (costi notarili minimi) | Medi (circa 3000€ per notai, commercialisti) | Elevati (dai 10.000€ in su per progettazione, redazione atto, notaio) |

| Gestione Contabile e Fiscale | Bassi (contabilità semplificata, meno obblighi) | Medi-Alti (contabilità ordinaria, più obblighi fiscali) | Variabili (dipendono dalla complessità del trust e dei beni coinvolti) |

| Costi Amministrativi | Bassi (minori esigenze di struttura) | Medi (spese per servizi, uffici, marketing) | Variabili (dipendono dalla gestione del trust) |

Onerosità fiscale dei conferimenti

Il conferimento di partecipazioni rappresenta sicuramente l’operazione straordinaria più diffusa che porta alla nascita di una holding. In questi termini, il caso classico è quello delle società detenute direttamente dalle persone fisiche che vengono conferite in una newco che assurge al ruolo di holding di famiglia.

In linea generale il conferimento rappresenta un’operazione di tipo realizzativo ai fini fiscali, ex art. 9 del TUIR. Disposizione, questa che costituisce la norma applicabile a tutte le casistiche possibili ma che risulta fiscalmente onerosa.

Conferimento nella società semplice

Nella società semplice il conferimento di partecipazioni sconta l’imposta di registro fissa di 200 euro. Tuttavia, le cose cambiano con il conferimento di immobili, dove l’imposta di registro è proporzionale con aliquota 9% sul valore dell’immobile oggetto di conferimento.

Conferimento a realizzo controllato per le SRL

Per il conferimento di partecipazioni, quando si crea una SRL, possono, alternativamente, trovare applicazione queste disposizioni di favore:

- Il conferimento ex art. 175 TUIR. Questo, richiede che sia soddisfatta la condizione che le partecipazioni siano detenute nella sfera di impresa commerciale. Potrebbe pertanto essere il caso di un conferimento effettuato da una holding che si crea la subholding o quello di un imprenditore che conferisce una partecipazione detenuta nella sfera di impresa commerciale;

- Il conferimento ex art. 177, co. 2 TUIR. Si tratta di un regime a realizzo controllato. In sostanza, la plusvalenza in capo ai soci conferenti non viene calcolata come differenza tra il valore normale ed il costo storico delle partecipazioni, bensì come differenza tra l’incremento del patrimonio netto della conferitaria e il costo storico delle partecipazioni.;

- Conferimento di partecipazioni intracomunitario di cui agli art. 178 e 179 del TUIR in neutralità fiscale.

Come per la società semplice, anche per la SRL il conferimento di beni immobili scontra l’imposta di registro proporzionale con aliquota 9%.

Conferimento di favore per il trust

Diverso è il discorso per il trust: l’apporto delle partecipazioni non ha rilevanza impositiva, sia dal punto di vista della fiscalità diretta che di quella indiretta (né richiede la predisposizione di alcuna perizia). Anche il conferimento di immobili non presenta problematiche in quanto sconta l’imposta di registro in misura fissa (Circolare n. 34/E/2022 (§ 4.4.2)).

Tassazione dei dividendi percepiti dalle controllate

Una delle variabili che maggiormente determina la scelta della forma giuridica della holding riguarda la tassazione dei dividendi percepiti dalle società controllate.

I dividendi percepiti dalle società controllate alla società semplice, prevedono una tassazione degli stessi per “trasparenza” sui soci. In questo caso si applica l’aliquota del 26% come imposta sostitutiva per i soci (persone fisiche non imprenditori.

Per la SRL la tassazione dei dividendi percepiti dalle società partecipate beneficia di un trattamento di favore: gli utili concorrono alla formazione del reddito della holding nei limiti del 5% del loro ammontare (a meno che non si tratti di utili provenienti da Paesi black list, ex art. 47 del TUIR). Tuttavia, una maggiore tassazione si concretizza nel momento di eventuale distribuzione ai soci persone fisiche dell’utile della holding.

Per quanto riguarda il trust gli utili percepiti dalle partecipazioni conferite rientrano nel reddito imponibile, con applicazione dell’Ires al 24% (sul 100% dell’utile percepito), se il trust è “opaco”. In questo caso la tassazione si esaurisce diventando irrilevante l’eventuale successiva attribuzione del reddito ai beneficiari. In caso di trust “trasparente”, quindi con beneficiari individuati, si ha una tassazione progressiva IRPEF in capo ai beneficiari residenti.

Tabella di riepilogo

| Tipo di Entità | Tassazione sui Dividendi Percepiti | Dettagli della Tassazione |

|---|---|---|

| Società Semplice | Tassazione per “trasparenza” sui soci | Aliquota del 26% come imposta sostitutiva per i soci persone fisiche non imprenditori. |

| SRL | Trattamento di favore sui dividendi partecipati | Gli utili concorrono alla formazione del reddito della holding nel limite del 5% del loro ammontare. Maggiore tassazione all’eventuale distribuzione ai soci persone fisiche. |

| Trust | Tassazione in base alla natura del trust | Se “opaco”: IRES al 24% sul 100% dell’utile percepito. Se “trasparente”: Tassazione progressiva IRPEF in capo ai beneficiari residenti. |

Livello di protezione patrimoniale

Una delle principali motivazioni che portano alla costituzione di una holding è il livello di protezione patrimoniale ottenibile. Ciascuna delle tre forme giuridiche prese in considerazione, presenta un diverso livello di protezione del patrimonio.

Per le SRL l’art. 2471 c.c. prevede la pignorabilità delle partecipazioni sociali, con la conseguenza è un terzo creditore del socio potrebbe ingerirsi nella gestione della holding. Sicuramente una fattispecie non piacevole da valutare. Quindi, possiamo dire che la SRL tutela il socio nei confronti del debitore della società, ma non verso il proprio creditore particolare.

Aspetto diametralmente opposto per la società semplice, ove la responsabilità nei confronti del creditore della società è illimitata da parte dei soci, mentre vi è l’impignorabilità della quota da parte del creditore particolare del socio. Tuttavia, ai sensi dell’art. 2270 c.c. qualora gli altri beni del socio (debitore) non siano sufficienti il creditore può chiedere la liquidazione della quota. Quota liquidata ma non vi è ingerenza nella società che proseguirà con gli altri soci.

Ulteriore livello di protezione è quello che è garantito dal trust. Infatti, una volta costituito il trust (nel modo corretto) nessun creditore del soggetto disponente (originario possessore dei beni), dei beneficiari o del trustee ha la possibilità di aggredire il patrimonio o ingerirsi nella gestione. Naturalmente, è opportuno ribadirlo, le cose cambiano in caso di costituzione di un trust che possa definirsi come “interposto”.

Tabella di riepilogo

Passaggio generazionale

La holding presenta vantaggi legati al passaggio generazionale in quanto al posto del passaggio in eredità dei singoli beni, si ha il passaggio delle quote societarie secondo le disposizioni di legge o testamentarie (evitando la c.d. “comunione indivisa” di beni).

Tra le tre forme societarie quella che maggiormente presenta vantaggi su questo versante è il trust. Infatti, il conferimento delle partecipazioni in un trust consente di rinviare (e pianificare) il momento a decorrere dal quale i beneficiari saranno (eventualmente) chiamati a guidare la società. In questo modo vengono limitati i rischi di gestione o possibile conflitto per gli eredi, potendo “contare” sull’attività di gestione del trustee.

Tabella di riepilogo

La variabile fiscale

L’ultimo elemento di valutazione, ma non meno importante degli altri riguarda la c.d. “variabile fiscale“. Con questo termine intendo fare riferimento al fatto che la disciplina fiscale, in qualche modo, può influenzare la scelta della forma giuridica da adottare per la holding in relazione agli obiettivi che intende perseguire l’imprenditore. Questo, in relazione a due aspetti principali:

- La disciplina della partecipation exemption;

- La disciplina sulle c.d. società di comodo;

- La rivalutazione delle partecipazioni in ottica di cessione.

La disciplina della partecipation exemption

Prendiamo il caso, ad esempio, di un imprenditore che detiene partecipazioni in diverse società che operano in settori diversi e che potenzialmente potrebbero essere cedute a terzi. In questo scenario la scelta della holding SRL potrebbe essere quella che presenta i maggiori vantaggi potendo questa sfruttare la “partecipation exemption“. Regime fiscale che consente la detassazione del 95% della plusvalenza realizzata dalla cessione di partecipazioni (al verificarsi di alcune condizioni). Regime questo particolarmente favorevole e che non trova applicazione per la società semplice o per il trust.

Per questo motivo, molto spesso, soprattutto nei gruppi imprenditoriali si assiste ad una creazione di due holding, una prima holding (intermedia) sotto forma di SRL che detiene partecipazioni in società controllate operative (sotto forma di SRL o SPA) e sopra la c.d. “super holding“, ovvero una protezione superiore sotto forma di società semplice o di trust, al fine di sfruttare al meglio le opportunità offerte da queste diverse forme di protezione patrimoniale. Tuttavia, considerata la complessità e l’onerosità di questo tipo di struttura è opportuno valutarla attentamente con consulenti esperti in relazione alla propria situazione personale ed imprenditoriale.

Requisiti PEX

Al fine di poter concretamente sfruttare il regime PEX è necessario il rispetto di alcuni requisiti. In particolare:

- Classificazione nella categoria delle immobilizzazioni finanziarie nel primo bilancio chiuso durante il periodo di possesso;

- Ininterrotto possesso dal primo giorno del dodicesimo mese precedente quello dell’avvenuta cessione;

- Residenza fiscale della società partecipata in uno Stato o territorio non a fiscalità privilegiata. Salvo interpello;

- Esercizio da parte della società partecipata di un’impresa commerciale. Questo secondo la definizione di cui all’articolo 55 del DPR n. 917/86. Con esclusione delle società il cui patrimonio è prevalentemente costituito da immobili non strumentali.

La disciplina sulle società di comodo

La disciplina sulle società di comodo è una normativa antielusiva adottata per limitare l’utilizzo di beni non produttivi di reddito all’interno di società commerciali. Di fatto, quindi, una eventuale holding sotto forma di SRL non può essere adottata per detenere beni ad utilizzo personale dell’imprenditore (immobili personali, auto, imbarcazioni, etc). Questo a pena l’imputazione di reddito presunto su cui pagare imposte.

La disciplina sulle società di comodo, tuttavia, non trova applicazione per le società semplice e nemmeno per il trust (non commerciale). All’interno di questi istituti giuridici, infatti, è possibile conferire anche beni non produttivi di reddito.

Sfruttare il consolidato fiscale

L’utilizzo di una holding permette anche la possibilità di usufruire del consolidato fiscale. Si tratta della possibilità per le imposte dirette di effettuare un unico versamento delle imposte per tutte le società appartenenti al gruppo ed incluse nel perimetro di consolidamento. Il vantaggio legato all’adozione del consolidato fiscale riguarda la determinazione di un unico imponibile fiscale che viene versato (aspetto finanziario) da una società del gruppo (solitamente la holding).

Tale imponibile rappresenta la somma algebrica di imponibili e perdite fiscali delle varie società del gruppo (in questo modo società in utile ed in perdita possono compensare le proprie posizioni con il Fisco). In buona sostanza, con il consolidato fiscale è possibile raggiungere una migliore gestione finanziaria del gruppo.

Allo stesso modo, oltre che per i redditi è possibile utilizzare anche la disciplina dell’IVA di gruppo.

Rivalutazione delle partecipazioni in ottica di cessione

Un ulteriore elemento fiscale da tenere in considerazione riguarda l’oramai consueta possibilità offerta dal legislatore di effettuare la rivalutazione delle partecipazioni societarie in ottica di cessione. Annualmente, infatti, ormai con puntualità, si riapre la finestra temporale per effettuare la rivalutazione delle quote societarie con pagamento di imposta sostitutiva. Operazione particolarmente conveniente per ridurre la tassazione della plusvalenza in caso di cessione della partecipazione.

Ebbene, in questo contesto la società semplice e trust non commerciale, a differenza delle SRL, hanno la possibilità di rivalutare le partecipazioni detenute in vista di una loro possibile cessione.

Tabella di riepilogo sulle variabili che portano alla scelta della forma giuridica per la nascita della holding

| Criteri | Società Semplice | SRL (Società a Responsabilità Limitata) | Trust |

|---|---|---|---|

| Natura Legale | Forma più semplice di società di persone. | Forma di società di capitali con responsabilità limitata. | Strumento di gestione patrimoniale che separa il patrimonio del disponente da quello del trust. |

| Conferimento di Partecipazioni | Generalmente semplice, adatta per patrimoni familiari non commerciali. | Adatta per attività commerciali, con maggiore formalità nelle procedure. | Complesso, richiede la redazione di un atto di trust e la separazione dei beni. |

| Flessibilità | Alta flessibilità, possibilità di adattamento alle esigenze familiari. | Meno flessibile, più adatta a situazioni commerciali strutturate. | Molto flessibile, ma con complessità legale e amministrativa. |

| Protezione del Patrimonio | Limitata, i soci rispondono personalmente delle obbligazioni sociali. | I soci sono protetti dalla responsabilità limitata. | Alta protezione del patrimonio, separazione dai rischi legali e personali. |

| Aspetti Fiscali | Tassazione trasparente, i redditi sono attribuiti direttamente ai soci. | Tassazione a livello societario, con ulteriori tassazioni in caso di distribuzione di dividendi. | Complessità fiscale, può offrire vantaggi in termini di pianificazione fiscale. |

| Passaggio Generazionale | Ideale per la gestione e il passaggio di patrimoni non commerciali. | Meno adatta per il passaggio generazionale se non opportunamente strutturata. | Molto adatto per la pianificazione successoria e il passaggio generazionale. |

Le operazioni straordinarie che portano alla nascita di una holding

In questa seconda parte dell’articolo andiamo a vedere, schematicamente, quali sono le principali operazioni straordinari che possono portare alla nascita di una holding.

La formazione di una holding può avvenire attraverso diverse operazioni straordinarie, ognuna con le sue specificità normative e fiscali. Ecco un riepilogo delle principali metodologie per istituire una holding:

- Il conferimento di partecipazioni o di azienda;

- La scissione societaria.

Il conferimento di partecipazioni o di azienda

Secondo la normativa fiscale possono esserci varie possibilità per il conferimento di partecipazioni legate alla costituzione di una holding. Ovvero, si tratta dei seguenti:

- Conferimento di partecipazioni societarie: Spesso, le società detenute direttamente da individui vengono trasferite in una nuova società che diventa la holding di famiglia. Questo processo è tipicamente guidato dall’articolo 9 del Tuir, che è applicabile a molteplici casi ma può essere fiscalmente oneroso.

- Conferimento ai sensi dell’articolo 175 TUIR: Questo approccio richiede che le partecipazioni siano detenute nell’ambito di un’attività commerciale. Può essere utilizzato, ad esempio, da una holding esistente che crea una sub-holding o da un imprenditore che conferisce una partecipazione detenuta nell’ambito di un’attività commerciale.

- Scambio di partecipazioni (articolo 177, comma 1, TUIR): Questa opzione consente la creazione di una holding tramite uno scambio di partecipazioni, ma è relativamente rara poiché richiede che la holding sia una società per azioni o una società in accomandita per azioni.

- Conferimento intracomunitario (articolo 178 TUI): Riguarda il trasferimento di attivi a una società situata in un Paese dell’UE diverso dall’Italia.

- Articolo 177, comma 2, TUIR: Questa norma, recentemente arricchita dal nuovo comma 2 bis, si applica ai conferimenti di partecipazioni qualificate e prevede un regime di “realizzo controllato” per la plusvalenza.

- Conferimento di azienda (articolo 176 TUIR): Questo metodo comporta il trasferimento di un’intera attività operativa alla società conferitaria, con una completa neutralità fiscale ma con un impatto significativo sulla gestione amministrativa.

La scissione societaria

a creazione di una holding attraverso un’operazione di scissione societaria è una strategia organizzativa che permette di riorganizzare il patrimonio o le attività di una società. Questo processo, regolato dall’articolo 2506.1 del Codice Civile, può essere realizzato attraverso due tipi principali di scissione: totale e parziale.

- Scissione totale: Questo tipo di scissione comporta il trasferimento dell’intero patrimonio di una società a una o più società nuove o preesistenti. La società originaria, in questo caso, si estingue.

- Scissione parziale (scorporo): Nella scissione parziale, invece, solo una parte del patrimonio viene trasferita. La società originaria continua la sua attività, ma cede alcuni asset a una o più società beneficiarie. Questo è spesso il caso nella formazione di una holding di famiglia, dove una società scissa può conservare, ad esempio, un patrimonio immobiliare e trasferire l’attività aziendale a una nuova società.

Le motivazioni per scegliere la scissione possono includere ragioni aziendali come la necessità di ristrutturare le dimensioni dell’azienda, la diversificazione degli investimenti o motivi fiscali. La scissione può anche essere motivata dalla volontà di preparare un’azienda per un passaggio generazionale più fluido.

Dal punto di vista fiscale, l’operazione di scissione è generalmente neutrale, nel senso che non genera automaticamente plusvalenze o minusvalenze fiscali. Tuttavia, ogni caso ha le sue specificità, e le implicazioni fiscali possono variare a seconda dei dettagli dell’operazione.

Il processo di scissione si articola in diverse fasi chiave, tra cui la redazione di un progetto di scissione, l’approvazione da parte dell’assemblea dei soci e la formalizzazione tramite un atto di scissione. È essenziale che ogni fase sia ben documentata e che vengano osservate le disposizioni legali e fiscali pertinenti.

Quali sono i vantaggi di una holding di partecipazioni?

Le società holding possono essere costituite per molteplici motivi, tra cui possiamo individuare i principali:

- Protezione del patrimonio familiare;

- Gestione del passaggio generazionale all’interno della famiglia;

- Gestione dei legami e dei flussi tra la proprietà e l’impresa.

A partire da queste motivazioni di base è possibile individuare alcuni vantaggi legati alla costituzione di una società holding a capo del gruppo societario. Vantaggi che possono essere di natura fiscale, finanziaria o gestoria. Ci tengo ancora a precisare che la costituzione di una holding non dipende (solitamente) da vantaggi di natura fiscale, ma attraverso una holding è possibile, come vedrai di seguito, ottenere anche in alcuni casi dei vantaggi di ordine fiscale.

Quali vantaggi gestori di una holding company?

Da un punto di vista gestorio la holding consente di raggruppare e consolidare la proprietà del gruppo. Attraverso una ottimale costituzione di una holding è possibile evitare o limitare gli effetti sulle società di eventuali litigi o dissidi tra i soci. Specialmente nelle imprese partecipate da più gruppi familiari la gestione del business attraverso una holding permette di risolvere più facilmente eventuali dissidi. Inoltre, devi considerare che cessioni di quote o altri passaggi possono essere gestiti senza interferire direttamente sul business. Inoltre, attraverso la holding, è possibile gestire al meglio l’eventuale passaggio generazionale dell’impresa. Molto spesso, infatti, si parla di holding di famiglia proprio per sottolineare l’aspetto familiare del business.

Quali vantaggi finanziari di una holding company?

Finanziariamente attraverso la costituzione di una holding si ha la possibilità di razionalizzazione la struttura finanziaria del gruppo. Questo anche tramite il cash pooling, ovvero la possibilità per la capogruppo di gestire indirettamente la finanza delle società partecipate. Questo tipo di gestione, solitamente, porta ad una migliore solidità finanziaria quando ci si interfaccia con il sistema bancario. A meno che si ritenga strategicamente che ogni società operativa debba avere la massima autonomia finanziaria. Inoltre si possono gestire più efficacemente gli utili relativi alle società del gruppo.

Gli svantaggi di una holding di partecipazioni

Tra gli aspetti sfavorevoli si segnala una duplicazione dei costi societari ed amministrativi, l’eventuale presentazione del bilancio consolidato ed un aumento della burocrazia infragruppo. In linea generale l’utilizzo della società di capitali, rispetto alla più snella società di persone, comporta indubbi aggravi amministrativi. Basti pensare che viene meno la possibilità di adottare la contabilità semplificata ed è inoltre obbligatorio depositare il bilancio annuale. Gli oneri, quindi, aumentano associati ad una minore riservatezza nei confronti dei terzi. Soggetti che dispongono di un documento dal quale risulta la situazione patrimoniale, economica e finanziaria della società. Tutto questo in quanto vi sarà la stipula di contratti su eventuali finanziamenti erogati e sull’attività svolta con:

- Servizi amministrativi contabili;

- Servizi gestionali;

- Infine, servizi finanziari.

Da un punto di vista fiscale si deve tenere presente:

- L’applicazione della disciplina sulle società di comodo;

- L’effettuazione di operazioni esenti ai fini IVA (interessi passivi e cessione di partecipazioni). Operazioni che possono ridurre la detraibilità dell’Iva sugli acquisti.

Si tratta di svantaggi che devono essere messi in conto, ma che devono comunque essere ponderati adeguatamente pesando i vantaggi che si possono ottenere. Per questo motivo ti occorre un consulente esperto in materia!

Quale tassazione per la holding societaria?

Per quanto riguarda gli aspetti fiscali, invece la società di capitali sconta di norma l’IRES al 24%. Tuttavia, nel rispetto dei requisiti previsti dalla legge, è possibile optare per il regime della trasparenza fiscale. Si tratta di un regime fiscale opzionale con cui è possibile determinare la tassazione in capo ai soci come nelle società di persone. In questo secondo caso la distribuzione di dividendi non comporterà tassazione alcuna. In relazione alla tassazione dei proventi tipici della holding, si segnala che l’articolo 89 del DPR n. 917/86 esenta al 95% i dividendi provenienti da altre società di capitali residenti o di società estere.

Proviamo a fare un esempio concreto. Immagina la tua holding Alfa SRL, che incassa un dividendo dalla sua controllata Beta SRL. Il dividendo incassato è pari a 100 euro. Alfa SRL tassa soltanto il 5% del dividendo, ottenendo una tassazione del 24% su 5 euro.

| In pratica la holding pura tassa i dividendi incassati all’1,2%. |

Non male vero!? Questo tipo di tassazione riguarda tutti i dividendi incassati le cui partecipazioni rispettano i requisiti PEX. Non vi sono differenze tra dividendi provenienti da società italiane od estere. L’unica eccezione è data dai dividendi incassati da controllate residenti in Paesi a fiscalità privilegiata (c.d. Paesi black list). In questo caso la tassazione del dividendo è piena (al 100%).

Holding e applicazione dell’IRAP

A seguito del recepimento della Direttiva ATAD UE ad opera del D.Lgs. n. 142/18 è stato introdotto il concetto di “società di partecipazione finanziaria“. In questa definizione sono riconducibili le società che esercitano in via prevalente l’attività di assunzione di partecipazioni in soggetti diversi dagli intermediari finanziari. Sostanzialmente si una società di partecipazione finanziaria quando, in base ai dati dell’ultimo bilancio approvato, l’ammontare complessivo delle partecipazioni nei soggetti diversi dagli intermediari finanziari, nonché gli altri elementi patrimoniali intercorrenti con i medesimi, superino (unitariamente) il 50% del totale dell’attivo patrimoniale. In questo caso la holding (società di partecipazione finanziaria) è soggetta all’applicazione dell’IRAP.

L’articolo 6, comma 9, del DLgs n 446/97 stabilisce che i contribuenti riconducibili alle società a partecipazione non finanziaria determinano la base imponibile come le società ordinarie, oltre a tener conto della “differenza tra gli interessi attivi e proventi assimilati e gli interessi passivi e oneri assimilati” (con interessi passivi che concorrono alla formazione del valore della produzione per il 96%). Inoltre, per tali soggetti trova applicazione l’aliquota IRAP maggiorata del 4,65% (articolo 16, comma 1-bis lettera b) DLgs n 446/97).

Ma come si determina la base imponibile IRAP per le Holding Industriali?

Verificata la sussistenza dei requisiti la società qualificabile come Holding Industriale determina la base imponibile IRAP partendo dai criteri dettati per le società di capitali (art. 5 del D.Lgs. n. 446/1997). Si deve poi rettificare l’importo così ottenuto con una componente finanziaria, rappresentata dal risultato della differenza tra due aggregati (art. 6, co. 9, del Decreto Irap), irrilevanti ai fini IRAP nel caso della generalità delle imprese esclusivamente commerciali:

- Gli interessi attivi e i proventi ad essi assimilati;

- Gli interessi passivi ed oneri della medesima natura ad essi assimilati, nel limite del 96,00% del proprio importo.

PEX e consolidato fiscale

L’articolo 87 del DPR n.917/86, inoltre, prevede l’esenzione al 95% in relazione alle plusvalenze derivanti dall’alienazione di società commerciali residenti o da società estere. Questo regime fiscale di favore è applicabile a condizione che le società oggetto di cessione non siano residenti in Paesi a fiscalità privilegiata, (per approfondire: “La disciplina della Pex“). A differenza delle società di persone, inoltre, le società di capitali possono optare per l’applicazione del regime del consolidato fiscale.

Un regime che consente la tassazione del reddito imponibile complessivo del gruppo derivante dalla somma degli imponibili dei singoli soggetti aderenti. In questo modo è possibile compensare gli utili e le perdite realizzate nello stesso esercizio. Il regime del consolidato fiscale offre inoltre ulteriori opportunità come ad esempio la possibilità di trasferire beni plusvalenti tra le società del gruppo in sospensione di imposta. Questi, in particolare sono i principali vantaggi fiscali legati alla holding di un gruppo di imprese. Naturalmente quanto più si rendono necessarie queste operazioni societarie nel tempo, più la holding diventa strumento profittevole.

Holding nei gruppi a vocazione internazionale

L’utilizzo della società di capitali, inoltre, è fortemente raccomandato nel caso di gruppi a vocazione internazionale. Solamente le società di capitali, infatti, possono applicare le normative comunitarie che agevolano le ristrutturazioni o la tassazione dei flussi di reddito. Si pensi al caso di soci di una società di capitali italiana che possono conferire le partecipazioni in una Holding residente in un altro Paese dell’Unione Europea. L’operazione è fiscalmente neutra se viene conferita la maggioranza della società italiana e se si tratta di società di capitali. Inoltre, la direttiva n. 1990/435 impone, nel rispetto di alcune condizioni, la non applicazione delle ritenute alla fonte sui dividendi. Si tratta di dividendi distribuiti da una società di capitali ad un’altra società residente in un altro stato UE. Si tratta della c.d. Direttiva Madre-Figlia, di cui ti ho accennato prima.

Da sottolineare in questo senso come una valida alternativa all’utilizzo delle società italiane come Holding di partecipazioni possa essere costituita indubbiamente dall’impiego di società estere. Ad esempio una holding Francese, può ricevere dividendi in esenzione d’imposta da una controllata italiana. Stessa cosa vale al contrario. Se ti interessano gli aspetti legati alla costituzione di una holding Estera ti lascio a questi due contributi. Si tratta di analisi effettuate da me sull’argomento. Spero possano esserti utili, eccoli:

“IKEA: un case study di International Tax Planning“.

“Holding Estera e Pianificazione Fisale: il caso Fiat Chrysler“.

Sulla base di quanto esposto si possono effettuare delle considerazioni conclusive in merito ai vantaggi e svantaggi derivanti dal conferimento di partecipazioni in una holding. Senza dubbio, comunque in caso di imprese di medio grandi dimensioni l’operazione presenta molte più “opportunità che costi”.

Holding di partecipazioni: esempi concreti

Arrivati a questo punto della lettura sono sicuro che vuoi sapere se e quando una holding può aiutarti nella tua pianificazione fiscale. Come avrai capito la holding è un eccellente strumento per convogliare i dividendi delle società operative. Il primo consiglio che voglio darti è che:

Se non hai un gruppo societario, non hai bisogno di una Holding

Che cosa voglio dire? Immagina di essere il socio al 100% della società Beta SRL che distribuisce un dividendo di 100 euro. Il dividendo è tassato su di te persona fisica con ritenuta a titolo di imposta del 26%. Ti rimane in tasca, quindi, il netto di 74 euro. Se inserisci in questo schema una holding (Alfa SRL) che incassa il dividendo di 100 euro di Beta SRL, la situazione per te è la seguente:

- Alfa SRL tassa il 5% del dividendo, arrivando a sua volta a distribuire un dividendo di 98,8 euro (100 arrivate da Alfa al netto della tassazione di 1,2);

- Il socio di Alfa SRL, persona fisica, incassa il dividendo di 98,8 euro ed applica sempre la ritenuta del 26%. Il suo netto è di 73,11 euro.

La holding è utile se vi sono più società che devono distribuire un dividendo ad una stessa compagine sociale. In questo caso la holding segrega il patrimonio e permette una migliore gestione dei dividendi. Guarda come il più grande gruppo italiano utilizza la holding pura nella sua struttura societaria internazionale.

Holding societaria Exor della famiglia Agnelli

Come puoi vedere la società Holding è la Exor Holding NV, società di diritto Olandese. Qualche anno fa la società Exor SPA ha effettuato una fusione per incorporazione nella società Exor Holding NV.

Perché è stata effettuata questa operazione?

Semplice, perché in Olanda è vigente un regime fiscale che prevede la totale esenzione da tassazione di dividendi e plusvalenze incassati dalle società partecipate. La società holding italiana, invece, avrebbe pagato le imposte sul il 5% di dividendi e plusvalenze.

Quindi, dove è consigliabile posizionare la tua Holding?

Voglio darti qualche consiglio. Tieni in considerazione che Paesi come Italia, Spagna e Austria offrono l’esenzione parziale su dividendi e plusvalenze dopo un anno di possesso delle partecipazioni. Altri Paesi, come Olanda, Inghilterra, Bulgaria, Irlanda, offrono l’esenzione su dividendi e plusvalenze da subito. Come avrai potuto capire, la scelta del Paese in cui localizzare la Holding è di fondamentale importanza. Per questo motivo ti invito a richiedermi una consulenza specifica.

A questo punto ecco i miei consigli.

Il Paese in cui posizionare la Holding non deve dipendere da mere ragioni fiscali

La scelta del Paese in cui localizzare una Controllante dipende anche dalla giurisdizione in cui sono localizzate le società figlie

La scelta del Paese ove posizionare la Holding dipende anche dalla Residenza Fiscale dei soci di maggioranza.

Gli apporti dei soci nella holding ed i vantaggi del “realizzo controllato“

Una volta analizzata la disciplina fiscale della holding societaria, con vantaggi e svantaggi, è opportuno andare ad analizzare anche gli aspetti connessi agli apporti dei soci. I soci di una holding, infatti, possono apportare denaro o beni all’interno della società. Questo apporto, a seconda dei casi, può essere effettuato a titolo di capitale proprio o a titolo di capitale di debito (es. finanziamento soci). La scelta di una modalità di apporto piuttosto che l’altra ha dei risolti sia fiscali sia legati alla possibilità per il socio di rientrare dell’apporto effettuato a distanza di tempo.

Allo stesso modo deve essere valuto anche la tipologia di bene che viene apportato. In caso di partecipazioni, il conferimento è sicuramente la scelta migliore, in quanto consente la capitalizzazione della società, ed alla verifica di determinate condizioni, ex art. 177, co 2 o art. 175 del TUIR (a seconda dei casi) è possibile beneficiare della disciplina di favore del conferimento a “realizzo controllato“. Allo stesso modo in caso di beni immobili è opportuno valutare il conferimento ovvero l’acquisto dell’immobile da parte della società, con i relativi riflessi ai fini delle imposte indirette (in particolare l’imposta di registro al 9%).

Quello che voglio dire, in conclusione, è che la holding presenta riflessi fiscali e di gestione importanti che devono essere attentamente valutati ai fini delle diverse modalità di apporto che hanno a disposizione i soci. Per questo motivo è opportuno farsi assistere, in questa fase valutativa, da un dottore Commercialista esperto.

Per approfondire: “Conferimento di partecipazioni a realizzo controllato“.

Gruppo societario e contributi previdenziali INPS

Voglio dedicare un ultimo paragrafo per approfondire un aspetto che interessa molti imprenditori, ovvero, i contributi previdenziali dovuti su società commerciali o artigianali. In queste società l’imprenditore (socio amministratore) può essere chiamato a versare una doppia contribuzione previdenziale, ovvero:

- La gestione separata sul compenso amministratore percepito;

- La gestione artigiani e commercianti sul reddito imponibile della società.

Attraverso la costituzione di un gruppo di società viene a mancare il presupposto legato alla contribuzione sul reddito imponibile della società, ovvero che l’amministratore sia anche socio e svolga attività prevalente per la società. Qualora, infatti, al società operativa sia controllata da altra società, viene mancare il presupposto legato alla partecipazione detenuta direttamente dalla persone fisica (imprenditore).

Per questo motivo la costituzione di un gruppo societario può essere valutata anche per ottimizzare questo aspetto e valutare per quali società versare i contributi previdenziali. Quando siamo di fronte a partecipazioni detenute da società, infatti, non essendoci più coesistenza della figura del socio con quella dell’amministratore della società operativa, l’INPS non può richiedere il versamento dei contributi dovuti alla gestione artigiani e commercianti. Quello che posso consigliarti è di non prendere questa indicazione come valida in assoluto, ma piuttosto di valutarla attentamente come possibilità, in relazione alle esigenze di impresa ed anche personali dell’imprenditore.

Consigli e conclusioni sulla creazione di un gruppo societario

Stante quanto detto sinora è possibile trasferire nella Holding gli introiti derivanti dalle società operative. Questo senza grossi esborsi di imposte. Con questo metodo è possibile avere a disposizione flussi finanziari detassati per effettuare altri investimenti. Si tratta di un elemento molto importante che ogni imprenditore dovrebbe avere bene a mente.

È vero che le holding pagano relativa poca imposizione sui proventi derivanti dalle attività operative, ma è altrettanto vero che questo può avvenire solo in caso di reinvestimento. Nel momento in cui, invece, questi flussi finanziari dovessero tornare nelle mani dei soci, quindi costituire ulteriori dividendi, la tassazione tornerebbe piena. Ed anzi, quella piccola percentuale di tassazione che grava sulle società holding diverrebbe un eccesso di tassazione rispetto alla tassazione ordinaria.

Per questo motivo la holding non è sempre la soluzione più conveniente. Dipende tutto dalla capacità di reinvestire i capitali che l’imprenditore vuole effettuare. Tuttavia, se sei spaventato dalla possibilità di far fuoriuscire i guadagni dalla tua società, puoi leggere questo articolo che ho scritto sull’argomento: “Prelevare i guadagni da una società: come farlo al meglio“.

Questa è sicuramente la migliore struttura giuridica da mettere in piedi e organizzare in maniera efficiente le aziende di medio grandi dimensioni. Tanto più è complessa la struttura delle aziende in gioco, tanto è più vantaggiosa questa struttura.

La creazione della c.d. “super holding”

In alcuni casi, quando l’esigenza dell’imprenditore della segregazione patrimoniale è molto forte è possibile ipotizzare la creazione di uno schema dove oltre alla holding sotto forma di società di capitali, viene inserita al vertice un’ulteriore entità. Questa, a seconda dei casi e delle esigenze dell’imprenditore può essere:

- Una società semplice;

- Un trust;

- Una fondazione.

In questi casi, quando si vuole raggiungere una situazione di massima protezione accompagnata da una struttura societaria complessa, l’utilizzo della super holding è da valutare. A livello internazionale sono molti i gruppi multinazionali che utilizzano questa struttura nei loro organigrammi societari. Un esempio su tutti può essere quello del gruppo IKEA, dove alla piramide dell’organigramma societario è posta una fondazione per la tutela e la conservazione dei patrimoni boschivi.

Pianificazione fiscale e consulenza online

Se questo articolo ti è stato di interesse sicuramente hai bisogno di capire meglio se anche nel tuo caso operare con una holding di partecipazioni può esserti utile. Tieni presente che ogni attività ed ogni impresa che opera in un settore può avere caratteristiche diverse che ne possono influenzare la gestione. Si tratta di elementi che possono spingere o meno verso un modello gestorio caratterizzato dalla presenza di una holding a capo del gruppo. Se cerchi un professionista in grado di assisterti e valutare la tua situazione per individuare la più corretta soluzione applicabile al tuo caso, contattami!

Di seguito trovi il link alla pagina dedicata al form di contatto. Scrivi in dettaglio la tua situazione e riceverai in breve tempo un preventivo.

Domande frequenti

Quali sono i vantaggi di una società semplice come holding?

La società semplice è flessibile, ha costi di gestione bassi e è ideale per la gestione di patrimoni familiari non commerciali, facilitando il passaggio generazionale dei beni.

Perché scegliere una SRL come holding?

Una SRL offre una struttura più formale e robusta, con responsabilità limitata per i soci. È adatta per attività commerciali e può gestire complesse operazioni aziendali.

Quando è preferibile usare un trust come holding?

Un trust è ideale quando si cerca la massima protezione del patrimonio. È utile per la pianificazione patrimoniale complessa e offre una separazione dei beni dal patrimonio personale.

Qual è la differenza tra il conferimento di partecipazioni e la scissione societaria nella formazione di una holding?

Il conferimento di partecipazioni è una procedura relativamente più semplice e fiscalmente neutra, mentre la scissione societaria offre maggiori possibilità di riorganizzazione e può essere usata per separare diversi rami di attività.